Ngày 8/6/2015, TTCK chứng kiến 2 diễn biến đáng chú ý: Tập đoàn Geleximco và ABFG chính thức trở thành đối tác chiến lược tham gia tái cấu trúc Hanic; Công ty Giày Thượng Đình bán hết số cổ phần chào bán trong đợt IPO với mức giá bình quân lên tới 48.177 đồng/cổ phần.

Hai DN, hai đặc trưng khác nhau, nhưng có một đặc điểm chung là sở hữu những lợi thế vàng riêng có. Dòng chảy của tiền đã và đang hướng về những DN có lợi thế vàng ấy.

IPO Giày Thượng Đình giá bình quân 48.177 đồng/cổ phiếu

Ngày 8/6/2015, Sở GDCK Hà Nội (HNX) tổ chức bán đấu giá hơn 1,9 triệu cổ phần, tương đương 20,46% vốn điều lệ của Công ty TNHH MTV Giày Thượng Đình ra công chúng, với mức giá khởi điểm 10.000 đồng/cổ phiếu.

Với dự kiến lãi 2 tỷ đồng vào năm 2015, 4 tỷ đồng năm 2016 và 6,7 tỷ đồng năm 2017 trên vốn điều lệ 93 tỷ đồng, tỷ lệ chia cổ tức 3 năm tương ứng dự kiến là 0%, 3% và 5%, thì mức giá bán thành công bình quân 48.177 đồng/cổ phiếu, trong đó giá thấp nhất 44.000 đồng/cổ phiếu, cao nhất 51.000 đồng/cổ phiếu do 3 nhà đầu tư cá nhân mua hết quả thực khó tin nổi!

Xét về định giá thông thường, mức giá đặt mua cổ phiếu Giày Thượng Đình cao hơn định giá đa số các mã chứng khoán khác đã niêm yết trên TTCK. Vì thế, thay vì tranh mua cổ phiếu Giày Thượng Đình, nhà đầu tư hoàn toàn có quyền mua dễ dàng cổ phiếu niêm yết trên sàn, với mức giá thấp hơn, cổ tức cao hơn và thanh khoản chắc chắn thuận lợi hơn!

Nhưng liệu nhà đầu tư có… mù quáng? Câu trả lời là không! Với số tiền bỏ ra 91,7 tỷ đồng, NĐT chắc chắn không mua để chờ mức cổ tức 5% vào 2 năm tới, tương đương với lợi tức chỉ hơn 1%. Điều này càng vô lý hơn khi cả 3 cổ đông này chỉ nắm được hơn 20% vốn điều lệ, một tỷ lệ dù không nhỏ, nhưng cũng chưa đủ lớn để can thiệp sâu và có tiếng nói vào hoạt động kinh doanh của Công ty.

Vậy vì sao nhà đầu tư cá nhân sẵn sàng bỏ gần 100 tỷ đồng mua giá cao cổ phiếu Giày Thượng Đình? Câu chuyện có thể nằm ở những mảnh đất vàng mà Giày Thượng Đình đang sở hữu.

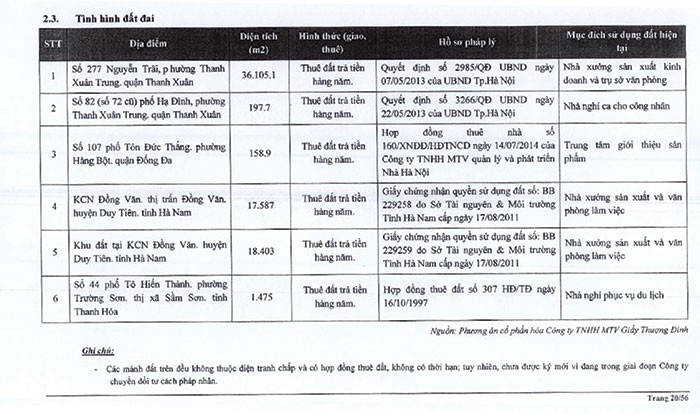

Bản công bố thông tin của Giày Thượng Đình cho thấy, Công ty đang sở hữu khá nhiều vị trí đất thuê đẹp, trong đó có phần diện tích nhà xưởng, trụ sở hiện tại rộng tới hơn 36.100 m2 tại số 277 Nguyễn Trãi, quận Thanh Xuân, Hà Nội.

Đây là phần đất có diện tích lớn, vị trí đẹp, đủ để hấp dẫn các nhà đầu tư bất động sản. Trong khi đó, định giá Công ty hoàn toàn có thể thay đổi, nếu như đất này không dùng làm trụ sở.

Mặc dù không công khai danh tính 3 nhà đầu tư cá nhân đã mua thành công 20,46% vốn điều lệ Giày Thượng Đình, nhưng với tỷ lệ sở sở hữu không đủ lớn để can thiệp toàn bộ vào hoạt động sản xuất - kinh doanh của Công ty, người ta có thể nghĩ đến mối liên hệ giữa các nhà đầu tư này với nhà đầu tư chiến lược đã được chọn.

Công bố thông tin của Giày Thượng Đình cũng cho thấy, nhà đầu tư chiến lược đã được lựa chọn để mua 20% vốn điều lệ của Công ty là CTCP Đầu tư Thương mại Thái Bình.

Bản công bố thông tin cho biết, tiêu chí lựa chọn đối tác chiến lược là “có năng lực tài chính, có ngành nghề kinh doanh phù hợp như: chuyển giao công nghệ mới, áp dụng khoa học công nghệ hiện đại trong quản lý và tổ chức sản xuất - kinh doanh. Cung ứng nguyên vật liệu chính ngành da giầy như: vải, cao su, hóa chất, vật tư bao bì đóng gói… Phát triển thị trường tiêu thụ sản phẩm”.

Tiêu chí công bố là vậy, nhưng nếu vào website của nhà đầu tư chiến lược của Giày Thượng Đình (http://www.thaibinhcorp.vn), thì một mảng kinh doanh nổi bật của doanh nghiệp lại là… bất động sản!

Đến câu chuyện của Hanic

Giá cổ phiếu SHN của CTCP Đầu tư Tổng hợp Hà Nội (Hanic) tính đến hết ngày 9/6/2015 là 19.000 đồng/cổ phiếu. So với các chỉ tiêu tài chính hiện tại của cổ phiếu SHN, đây là mức giá không tưởng.

Thế nhưng, kể từ phiên giao dịch ngày 8/6/2015, thị trường dường như chấp nhận được mức giá vô lý này, khi thông tin Tập đoàn Geleximco và CTCP Tập đoàn Đầu tư Tài chính An Bình (ABFG) tham gia tái cấu trúc toàn diện Hanic được công bố.

Ngoài nội dung được công bố tại lễ ký kết, với kinh nghiệm, thế mạnh của mình, Geleximco - ABFG sẽ hỗ trợ SHN trong công tác tái cấu trúc toàn diện hệ thống, một vấn đề được NĐT quan tâm hơn, chính là tương lai của Hanic sẽ đổi khác.

Trả lời bên lề cuộc họp, ông Vũ Văn Tiền, Chủ tịch HĐQT kiêm Tổng giám đốc Geleximco cho biết, Geleximco sẽ cung cấp cho Hanic những dự án tốt nhất, hiệu quả nhất để Công ty vực lại hiệu quả hoạt động.

Trong khi đó, ông Đinh Hồng Long, Chủ tịch HĐQT kiêm Tổng giám đốc Hanic hé mở khả năng Hanic sẽ phát hành riêng lẻ để tăng vốn điều lệ và có thể năm 2015, lợi nhuận sẽ không dưới 70 tỷ đồng.

Một câu hỏi khác: vì sao Geleximco và ABFG lại đổ công sức vào Hanic? Theo người trong cuộc, câu trả lời nằm ở chính những… của bỏ đi của Hanic.

Với một thực trạng tài sản bê bết toàn những khoản phải thu, gần như không còn tiền mặt, tự bản thân mình, Hanic không thể vượt lên. Nhưng với hàng loạt quyền tham gia dự án bất động sản lớn, tương lai Hanic có thể sẽ khác nếu có “ông lớn” vào cuộc. Những nhà đầu tư chuyên phát triển từ đầu các dự án bất động sản sẽ hiểu, giai đoạn chuẩn bị dự án, dù trên giấy tờ sổ sách không là gì cả, nhưng lại chiếm tỷ lệ chi phí không hề nhỏ. Những tài sản tưởng chừng bỏ đi ấy của Hanic, khi có “bàn tay” của Geleximco, được kỳ vọng sẽ tạo ra tiền.

Dòng vốn đi tìm lợi thế vàng

Nếu Giày Thượng Đình không có vị trí đất đẹp, mức giá bán xấp xỉ 10.000 đồng/cổ phiếu có thể vẫn chẳng “đắt hàng”. Với Hanic, nếu không sở hữu lợi thế riêng, Geleximco hay ABFG sẽ không sẵn lòng tham gia tái cấu trúc, NĐT cũng chẳng dại chấp nhận mức giá hiện thời.

Thị trường thời gian qua cho thấy một diễn biến mới, đó là dòng tiền lớn tìm đến những DN có lợi thế vàng. Chính xác là dòng tiền lớn, chứ không phải là của đám đông nhà đầu tư cá nhân hay các nhà đầu tư tài chính đơn thuần.

Câu chuyện Vingroup tham gia hàng loạt thương vụ IPO DNNN có lợi thế về địa lý, hay chuyện các ông lớn lĩnh vực thực phẩm cạnh tranh từng 1% sở hữu tại những doanh nghiệp chế biến thực phẩm, ngành giống cây trồng, hay các DN ngành nước…, là những ví dụ điển hình cho xu hướng dòng tiền lớn chỉ chọn cơ hội vàng để “chảy”.