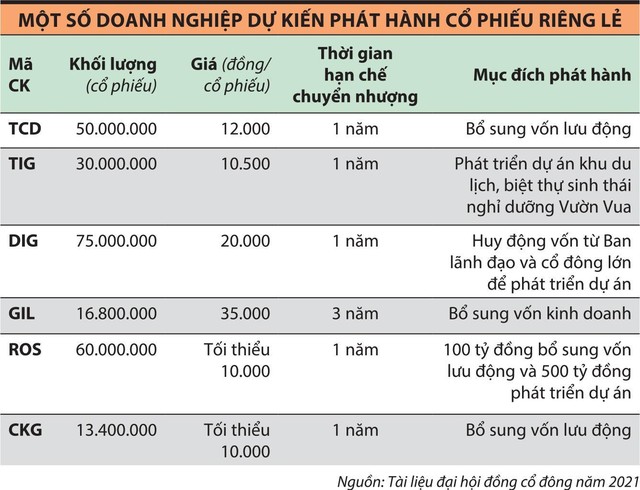

Thời gian hạn chế chuyển nhượng đa số là 1 năm

Tài liệu đại hội đồng cổ đông thường niên 2021 của các doanh nghiệp cho thấy, nhiều doanh nghiệp lên kế hoạch huy động vốn thông qua chào bán cổ phiếu cho cổ đông hiện hữu, bán đấu giá công khai trên Sở giao dịch chứng khoán, phát hành riêng lẻ cho nhà đầu tư chiến lược, phát hành riêng lẻ cho nhà đầu tư chứng khoán chuyên nghiệp.

Đáng chú ý, trong phương thức phát hành cổ phiếu riêng lẻ, đa số doanh nghiệp đưa ra mức giá phát hành thấp hơn nhiều thị giá trên sàn và thời gian hạn chế chuyển nhượng là 1 năm.

Thống kê sơ bộ 6 doanh nghiệp có kế hoạch phát hành riêng lẻ, tổng giá trị dự kiến huy động là 3.737 tỷ đồng.

Trong đó, Tổng công ty cổ phần Đầu tư Phát triển Xây dựng (DIG) dự kiến huy động 1.500 tỷ đồng, Công ty cổ phần Đầu tư Phát triển Công nghiệp và Vận tải (TCD) dự kiến huy động 600 tỷ đồng, Công ty cổ phần Xây dựng FLC Faros (ROS) dự kiến huy động 600 tỷ đồng, Công ty cổ phần Sản xuất Kinh doanh Xuất nhập khẩu Bình Thạnh (GIL) dự kiến huy động 588 tỷ đồng, Công ty cổ phần Tập đoàn Đầu tư Thăng Long (TIG) dự kiến huy động 315 tỷ đồng, Công ty cổ phần Tập đoàn Tư vấn Đầu tư và Xây dựng Kiên Giang (CKG) dự kiến huy động 134 tỷ đồng.

|

So với giá thị giá cổ phiếu khi đóng cửa ngày 25/5/2021, giá phát hành của GIL thấp hơn 44% và cổ phiếu bị hạn chế chuyển nhượng trong 3 năm; giá phát hành của CKG thấp hơn 42% và cổ phiếu bị hạn chế chuyển nhượng trong 1 năm; giá phát hành của DIG thấp hơn 32,3% và cổ phiếu bị hạn chế chuyển nhượng trong 1 năm; giá phát hành của TIG thấp hơn 30% và cổ phiếu bị hạn chế chuyển nhượng trong 1 năm.

Theo quy định của pháp luật, hiện nay, có hai hình thức tăng vốn không ảnh hưởng đến giá tham chiếu của cổ phiếu trên sàn: thứ nhất, phát hành trái phiếu chuyển đổi cho chủ nợ để huy động vốn; thứ hai, doanh nghiệp phát hành cổ phiếu riêng lẻ cho cổ đông chiến lược, nhà đầu tư chuyên nghiệp.

Trường hợp doanh nghiệp phát hành riêng lẻ với giá cao hơn giá thị trường, nhà đầu tư trên sàn sẽ hưởng lợi vì doanh nghiệp huy động được vốn với thặng dư vốn cổ phần lớn.

Tuy nhiên, hầu hết doanh nghiệp phát hành riêng lẻ cho nhóm nhà đầu tư với giá chiết khấu ở mức cao so với thị giá trên sàn, trong khi thời gian hạn chế chuyển nhượng chỉ là 1 năm. Việc này có thể tác động không nhỏ tới thị giá cổ phiếu trên sàn, ít nhất là ở khía cạnh định giá cổ phiếu theo P/E.

Chẳng hạn, GIL đang có gần 36 triệu cổ phiếu niêm yết, dự kiến phát hành riêng lẻ 16,8 triệu cổ phiếu. Nếu phát hành thành công, doanh nghiệp sẽ có tổng cộng gần 52,8 triệu cổ phiếu.

Chỉ số lợi nhuận trên mỗi cổ phiếu (EPS) sẽ được tính bằng lợi nhuận sau thuế chia cho số lượng cổ phiếu bình quân trong năm.

Việc bổ sung vốn từ phát hành riêng lẻ trong ngắn hạn khó có thể giúp lợi nhuận tăng trưởng nhanh, nhưng số cổ phiếu lưu hành tăng dẫn tới EPS giảm, kéo theo định giá P/E tăng lên, khiến cổ phiếu kém hấp dẫn về định giá so với các doanh nghiệp khác trong ngành.

Nhìn chung, trong ngắn hạn, hoạt động phát hành cổ phiếu riêng lẻ làm “pha loãng” EPS của doanh nghiệp, dẫn tới định giá cổ phiếu đắt hơn trong mắt các nhà đầu trên sàn.

Bài học từ quá khứ

Ngày 5/3/2018, cổ phiếu APC của Công ty cổ phần Chiếu xạ An Phú lao dốc khi doanh nghiệp công bố tài liệu đại hội đồng cổ đông, trong đó có kế hoạch phát hành 3 triệu cổ phiếu riêng lẻ với giá 20.000 đồng/cổ phiếu, thấp xa so với thị giá trên sàn là 77.200 đồng/cổ phiếu. Sau đó, thị giá cổ phiếu này giảm còn 25.500 đồng/cổ phiếu vào ngày 28/5/2018, tức giảm gần 67% giá trị.

Mua cổ phiếu riêng lẻ với giá rẻ và thời gian hạn chế chuyển nhượng ngắn thường mang lại lợi nhuận lớn cho đối tác chiến lược hoặc cổ đông lớn.

Với các nhà đầu tư mua cổ phiếu giá thấp trong đợt phát hành riêng lẻ, khi hết thời gian hạn chế chuyển nhượng, thị giá cổ phiếu có thể giảm, nhưng nhà đầu tư vẫn có cơ hội bán ra thu lời. Trường hợp giá cổ phiếu tăng, mức lãi của nhà đầu tư càng lớn.

Chẳng hạn, năm 2017, Công ty cổ phần Sản xuất Kinh doanh dược và trang thiết bị y tế Việt Mỹ (AMV) tăng vốn điều lệ từ 21,2 tỷ đồng lên 271,2 tỷ đồng thông qua phát hành 25 triệu cổ phiếu riêng lẻ cho 5 cổ đông, với giá 10.000 đồng/cổ phiếu, hạn chế chuyển nhượng trong 1 năm. Sau đợt phát hành, 5 cổ đông này nắm giữ tổng cộng 92,98% vốn của AMV.

Kể từ thời điểm có thể chuyển nhượng, nhóm cổ đông lớn tại AMV liên tục bán ra cổ phiếu. Tính đến ngày 31/12/2019, không còn ai trong số 5 cổ đông mua cổ phiếu trong đợt phát hành năm 2017 sở hữu trên 5% vốn AMV. Ước tính, với giá mua 10.000 đồng/cổ phiếu và giá bán ra trên ngưỡng 21.000 đồng/cổ phiếu, nhóm cổ đông lớn lãi tối thiểu 110% trong hơn 2,5 năm.

Hiện tại, phương án phát hành riêng lẻ của DIG có đối tượng được mua cổ phiếu tương tự AMW năm 2017, đó là lãnh đạo doanh nghiệp và cổ đông lớn.

Cụ thể, ông Nguyễn Thiện Tuấn, Chủ tịch Hội đồng quản trị dự kiến mua 10 triệu cổ phiếu để nâng tỷ lệ sở hữu lên 10,47%; ông Nguyễn Hùng Cường, Phó chủ tịch Hội đồng quản trị dự kiến mua 10 triệu cổ phiếu để nâng tỷ lệ sở hữu lên 9,53%; ông Cao Văn Vũ dự kiến mua 10 triệu cổ phiếu để nâng tỷ lệ sở hữu lên 5,74%; bà Nguyễn Thị Thanh Huyền, thành viên Hội đồng quản trị dự kiến mua 5 triệu cổ phiếu để nâng sở hữu lên 1,58%; Công ty Chứng khoán Liên Việt dự kiến mua 2 triệu cổ phiếu để nâng tỷ lệ sở hữu lên 0,73%.

Đặc biệt, Công ty cổ phần Đầu tư Phát triển Thiên Tân (ngày 5/1/2021 sở hữu 20,44% vốn điều lệ DIG) dự kiến mua 38 triệu cổ phiếu để nâng tỷ lệ sở hữu lên 25,4%.

“Việc các doanh nghiệp chọn phát hành cổ phiếu riêng lẻ với giá chiết khấu lớn so với giá đang giao dịch trên sàn và thời gian hạn chế chuyển nhượng ngắn sẽ đẩy rủi ro pha loãng EPS và áp lực điều chỉnh giá thị trường cho các cổ đông hiện hữu, đặc biệt là nhóm cổ đông/nhà đầu tư cá nhân nhỏ lẻ bên ngoài, bởi khả năng tiếp cận các thông tin về doanh nghiệp hạn chế hơn ban lãnh đạo, cổ đông nội bộ”, một chuyên gia phân tích nói.