Covid-19 khiến lợi nhuận giảm

VN-Index gần đây dao động quanh ngưỡng 900 điểm, tương đương mức cao nhất trong tháng 6 của đợt hồi phục kể từ đầu tháng 4 và trở về mức trước khi thị trường bị tác động bởi đại dịch Covid-19 lần thứ nhất.

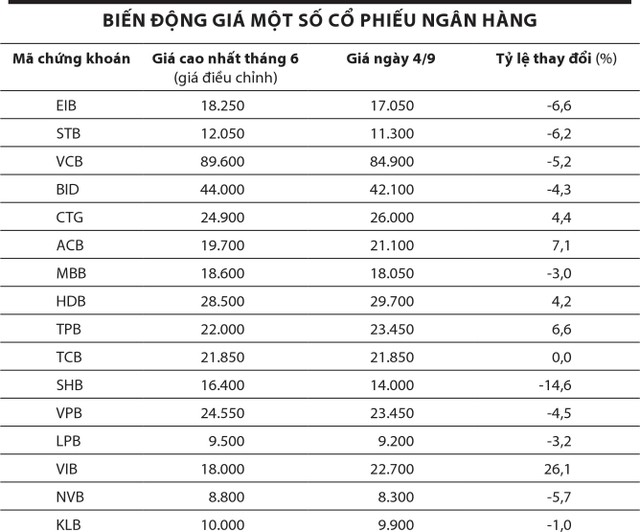

Vậy nhưng, thị giá nhiều cổ phiếu ngân hàng hiện thấp hơn mức cao từng đạt được trong tháng 6. Chỉ có một số ít mã đạt mức giá cao hơn, bao gồm VIB, ACB, TPB, CTG, HDB. Trong khi đó, không ít mã có mức giá thấp hơn tháng 6 như SHB, NAV, STB, EIB, BID, VCB…

Diễn biến giá kể từ đầu tháng 4 đến nay cho thấy, cổ phiếu ngân hàng vẫn thuộc nhóm dẫn dắt và biến động giá tích cực, có mã vươn lên mức cao nhất 2 năm như ACB (một phần là nhờ ngân hàng này chia cổ tức 30% bằng cổ phiếu).

|

Thực tế, dịch Covid-19 tái bùng phát từ cuối tháng 7 cũng như kết quả kinh doanh 6 tháng đầu năm nhìn chung kém khả quan và động thái điều chỉnh giảm mục tiêu lợi nhuận năm 2020 khiến nhóm cổ phiếu ngân hàng giảm sức hấp dẫn và diễn biến giá phân hóa.

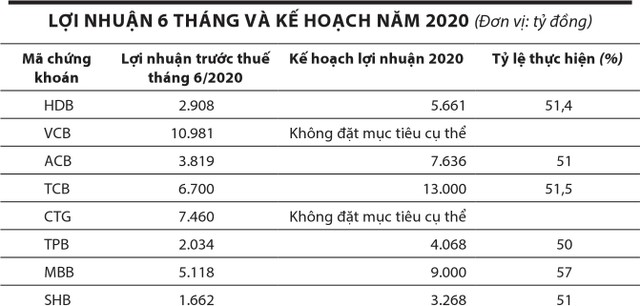

Kết quả kinh doanh bán niên 2020 của phần lớn các ngân hàng niêm yết/đăng ký giao dịch cho thấy, lợi nhuận quý II giảm mạnh so với quý I. Dù thực hiện được trên 50% mục tiêu lợi nhuận cả năm, nhưng mục tiêu này đều giảm từ 10 - 15% so với năm ngoái.

|

Một số ngân hàng có lợi nhuận nửa đầu năm giảm mạnh so với cùng kỳ. Chẳng hạn, lợi nhuận trước và sau thuế của EIB lần lượt là gần 552 tỷ đồng và 441 tỷ đồng, giảm 27,6% (riêng lợi nhuận quý II giảm 77%), do phải trích lập dự phòng cao. Năm 2020, EIB đặt mục tiêu lợi nhuận trước thuế đạt hơn 1.300 tỷ đồng, giảm 40% so với kế hoạch đưa ra đầu năm.

Tại Kienlongbank (KLP), lợi nhuận 6 tháng đầu năm giảm 30%; tương tự, Nam A Bank giảm 55%, Bac A Bank giảm 19%, LPB giảm 10%, STB giảm 2,2% so với cùng kỳ.

Với STB, tính đến cuối tháng 7, Ngân hàng thực hiện được 63% kế hoạch lợi nhuận năm 2020, nhưng mục tiêu lợi nhuận này thấp hơn 20% so với năm 2019. Tại các ngân hàng có quy mô nhỏ hơn, lợi nhuận 6 tháng chỉ mới đạt 30 - 35% kế hoạch năm.

Nguyên nhân chính kéo giảm lợi nhuận ngân hàng trong nửa đầu năm nay là nợ xấu tăng, khiến dự phòng rủi ro tăng 30 - 40% so đầu năm.

Một số ngân hàng có lợi nhuận 6 tháng đầu năm tăng so với cùng kỳ, nhưng mức tăng không nhiều như ACB, BID, MBB cùng tăng 5%, SHB tăng 3%.

Ông Phan Đình Tuệ, Phó tổng giám đốc STB cho biết, do nợ xấu tăng, Ngân hàng phải tăng trích lập dự phòng nên ảnh hưởng lớn đến lợi nhuận.

Bên cạnh đó, dịch bệnh Covid-19 làm giảm tỷ lệ lãi cận biên (NIM) do lợi suất tài sản giảm nhiều hơn chi phí vốn. Bởi lẽ, Ngân hàng giảm lãi suất cho vay đối với các khoản vay mới để thúc đẩy tín dụng trong bối cảnh nhu cầu thấp.

Đồng thời, Ngân hàng miễn giảm lãi đối với các khoản nợ hiện hữu nhằm chia sẻ khó khăn với doanh nghiệp làm giảm thu nhập từ hoạt động này.

Khó có “sóng” cuối năm

Cuối năm là mùa cao điểm kinh doanh của các ngân hàng và nhóm cổ phiếu này thường tạo “sóng”, nhưng năm nay dự kiến chỉ có “sóng cục bộ”, bởi tình hình hoạt động chung của ngành gặp không ít khó khăn.

Theo Thống đốc Ngân hàng Nhà nước Lê Minh Hưng, tính đến tháng 4/2020, dư nợ dự kiến bị ảnh hưởng bởi Covid-19 khoảng 2 triệu tỷ đồng, chiếm khoảng 23% dư nợ toàn hệ thống, tiềm ẩn rủi ro đối với hoạt động ngân hàng.

Trường hợp dịch diễn biến phức tạp, tỷ lệ nợ xấu có thể tăng lên 3,7% vào cuối năm 2020, có thể cao hơn tùy thuộc vào sự phục hồi của nền kinh tế, tức không giữ được mục tiêu nợ xấu dưới 3%.

Số liệu của Ngân hàng Nhà nước cho biết, tính đến ngày 31/5, nợ xấu nội bảng của toàn hệ thống các tổ chức tín dụng tăng 16,3% so với cuối năm 2019. Trong kịch bản tăng trưởng GDP năm 2020 khoảng 4%, tỷ lệ nợ xấu nội bảng ước tính đến cuối năm nay sẽ lên mức 2,41%. Điều này khiến trích lập dự phòng tăng theo.

Trong nửa đầu năm, dự phòng tại MBB tăng 40%, BacA Bank tăng 45,6%, STB tăng 86%, VCB tăng 21%, KLB tăng 229%, ACB tăng 457%...

Dịch Covid-19 ảnh hưởng tới hoạt động của các doanh nghiệp, buộc nhà băng phải đẩy mạnh tái cơ cấu nợ, kéo theo trích lập dự phòng

Trong bối cảnh dịch bệnh Covid-19 tái bùng phát, các ngân hàng sẽ phải tăng trích lập dự phòng. Đáng chú ý, các khoản nợ xấu chưa được thể hiện do ngân hàng tái cơ cấu, giãn nợ cho khách hàng theo quy định tại Thông tư 01/2020/TT-NHNN sẽ được bộc lộ thời gian tới.

Báo cáo cập nhật ngành ngân hàng của Maybank Kim Eng Việt mới đây cho thấy, có những ý kiến quan ngại rằng, bức tranh nợ xấu có thể bị “bóp méo” bởi Thông tư 01.

Bởi lẽ, các ngân hàng có thể “che giấu” những tài sản có vấn đề bị ảnh hưởng bởi đại dịch Covid-19, khi các tài sản bị ảnh hưởng này được cơ cấu lại thời gian trả nợ hoặc được giãn nợ, giữ nguyên nhóm nợ.

Nói cách khác, nợ xấu của các nhóm nợ thay vì có nguy cơ tăng lên thì theo Thông tư 01, ngân hàng có cơ sở để tạm giữ nguyên.

Trong khi đó, SSI Research nghiêng về kịch bản ngành ngân hàng trong những tháng còn lại của năm 2020 không mấy khả quan bởi nhiều yếu tố tác động. Lợi nhuận ngân hàng dự kiến giảm 22% trong nửa cuối năm 2020.

Tăng trưởng tín dụng của ngành 6 tháng đầu năm là 3,65%, cả năm ước tăng 7,5 - 8,5%, thấp hơn mục tiêu ban đầu của Ngân hàng Nhà nước là 11 - 14%. Đồng thời, SSI Research ước tính, nợ xấu và nợ vay tái cơ cấu sẽ tăng nhanh vào cuối năm. Nợ xấu tăng, kéo theo trích lập dự phòng rủi ro sẽ khiến lợi nhuận “teo tóp”.

Tổng giám đốc một ngân hàng chia sẻ, với tình hình nợ xấu nhiều khả năng sẽ tăng trong 2 quý cuối năm, ngân hàng khó kỳ vọng hoàn tất chỉ tiêu gần 4.000 tỷ đồng lợi nhuận trước thuế năm nay.

Giới phân tích nhận định, cổ phiếu “vua” sẽ khó có “sóng” từ nay đến cuối năm, dù đang có những thông tin hỗ trợ như LPB, VIB, SHB, ACB... đang chuẩn bị các thủ tục để chuyển sang niêm yết trên HOSE.

Trong đó, LPB đã nộp hồ sơ niêm yết tới HOSE và năm nay sẽ tăng vốn điều lệ từ mức 9.769 tỷ đồng lên 10.746 tỷ đồng, đồng thời nâng giới hạn tỷ lệ sở hữu cổ phần của nhà đầu tư nước ngoài từ 5% lên 9,99%. VIB cũng có kế hoạch chuyển đăng ký giao dịch cổ phiếu từ sàn UPCoM sang niêm yết trên HOSE vào tháng 11/2020.

Các mã cổ phiếu ngân hàng được nhìn nhận là có tiềm lực tài chính và hiệu quả hoạt động tích cực như VCB, ACB, MBB, TCB, HDB, CTG, BID... được kỳ vọng sẽ có “sóng”, nhưng không mạnh.