Viettel sắp thoái vốn tại VTP, CTR và VTK. Ảnh: Dũng Minh.

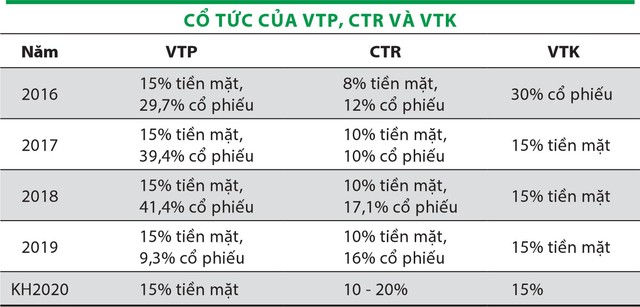

Trong tháng 10 và 11/2020, Tập đoàn Công nghiệp Viễn thông Quân đội (Viettel) sẽ thoái vốn tại Tổng công ty cổ phần Bưu chính Viettel (VTP), Tổng công ty Công trình Viettel (CTR) và Công ty cổ phần Tư vấn Thiết kế Viettel (VTK).

Cụ thể, thông qua hình thức đấu giá công khai, Viettel sẽ giảm tỷ lệ sở hữu tại 3 công ty này xuống gần mức 50%. Hiện tỷ lệ sở hữu của Tập đoàn tại VTP là 68,08%, CTR là 73,2%, VTK là 68%.

|

VTP: Tăng trưởng cao hơn trung bình ngành

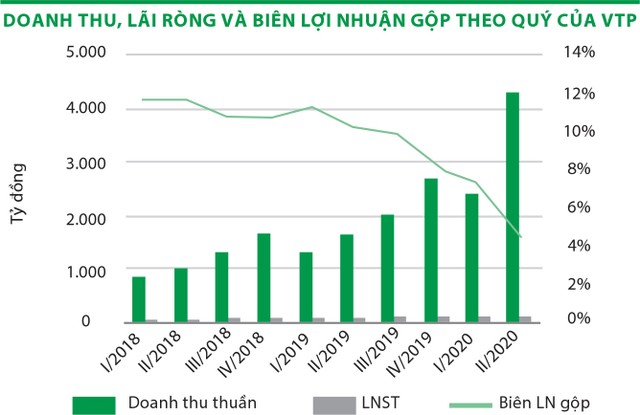

Báo cáo bán niên 2020 của VTP cho thấy, doanh nghiệp này vẫn là “con gà đẻ trứng vàng” với mức tăng trưởng doanh thu 125%, đạt gần 6.799 tỷ đồng; lợi nhuận sau thuế tăng 21%, đạt 200 tỷ đồng. Doanh thu tăng đột biến đến từ mảng thẻ cào điện thoại sau khi VTP tiếp nhận khoảng 300.000 điểm bán hàng từ Tổng công ty Viễn thông Viettel kể từ quý I/2020.

Năm 2020, VTP đặt kế hoạch doanh thu 19.233 tỷ đồng, tăng 143%; lãi ròng 466 tỷ đồng, tăng 30%. Doanh thu được kỳ vọng đến từ hoạt động bán thẻ cào, bên cạnh đó là dịch vụ chuyển phát cốt lõi dự kiến tăng trưởng khoảng 40%.

|

Trong 5 năm gần đây, doanh thu của VTP duy trì tốc độ tăng trên 40%/năm. Năm 2019, doanh thu đạt mức tăng 58,7%. Tổng công ty cho biết, con số này cao hơn mức tăng trưởng chung của các doanh nghiệp ngành chuyển phát nhanh là 49,4% và bỏ xa con số tăng 8,7% của ngành vận tải, kho bãi.

VTP tăng vay nợ ngắn hạn nhằm tăng vốn lưu động phục vụ mục đích kinh doanh mảng mới là bán hàng hóa tại bưu cục. Hệ số nợ trên vốn chủ sở hữu cuối quý II/2020 là 2,7 lần, trong khi đầu năm là 2,4 lần. Rủi ro thanh toán không cao khi doanh nghiệp có dòng tiền dồi dào và duy trì hơn 1.000 tỷ đồng tiền gửi.

Mảng kinh doanh sàn thương mại điện tử Vỏ Sò và ứng dụng gọi xe MyGo bị cạnh tranh quyết liệt nên VTP cho biết, doanh nghiệp không có ý định “đốt tiền” ở 2 mảng này, đồng nghĩa với việc sẽ không đầu tư thêm vốn.

Trong lĩnh vực bưu chính, VTP hiện đứng thứ 2 sau Tổng công ty Bưu điện Việt Nam với 21% thị phần. Thị trường hiện có 435 doanh nghiệp bưu chính đang hoạt động, trong đó trên 95% có quy mô nhỏ và siêu nhỏ, thiếu nguồn lực tài chính, khả năng cạnh tranh thấp.

VTP được đánh giá vượt trội trong mảng bưu chính với các lợi thế cắt giảm chi phí giao hàng, tối ưu về chi phí, thời gian, chất lượng dịch vụ khi sở hữu mạng lưới chuyển phát rộng khắp, hệ thống các kho trung tâm và kho vệ tinh trên toàn quốc với 2.200 bưu cục, 300.000 cửa hàng, các chi nhánh ở Campuchia, Myanmar.

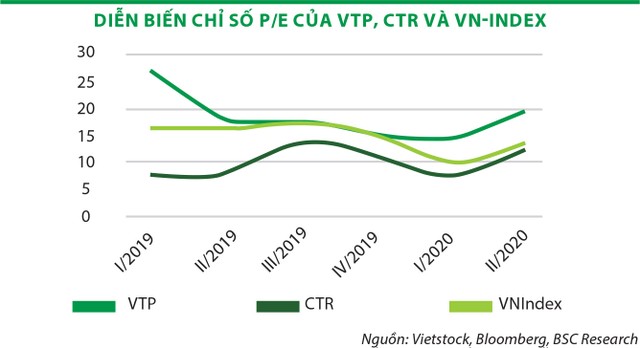

VTP hiện có gần 830,5 tỷ đồng vốn điều lệ, tương ứng hơn 83 triệu cổ phiếu đang lưu hành, giá giao dịch trên UPCoM quanh mức 107.000 đồng/cổ phiếu.

CTR: Mục tiêu nhà đầu tư hạ tầng cho thuê số 1

|

Trong 6 tháng đầu năm, CTR đạt doanh thu 2.686 tỷ đồng và lợi nhuận sau thuế hơn 98 tỷ đồng, lần lượt tăng 11% và 28% so với cùng kỳ năm ngoái. Tính tới cuối quý II, Công ty có tiền và các khoản tương đương tiền 872 tỷ đồng.

CTR hiện có 4 mảng hoạt động chính bao gồm giải pháp tích hợp, vận hành khai thác, kinh doanh bất động sản cho thuê và xây lắp hạ tầng. Trong đó, doanh thu mảng vận hành khai thác chiếm tỷ trọng gần 60%.

Biên lợi nhuận gộp mảng này trong nửa đầu năm là 5,3%, tăng so với mức 4,4% cùng kỳ. Mảng vận hành khai thác mạng viễn thông có tiềm năng phát triển, nhất là khi có sự trợ giúp của công ty mẹ Viettel.

Xây lắp là hoạt động nghề truyền thống của CTR nhưng đang dần thu hẹp quy mô để nhường chỗ cho những mảng hoạt động mới như giải pháp tích hợp, bán hàng thương mại, năng lượng mặt trời.

Mảng cho thuê hạ tầng chiếm tỷ trọng nhỏ trong cơ cấu doanh thu, nhưng Công ty đặt mục tiêu đến năm 2025 sẽ chuyển dịch từ nhà thầu xây lắp trở thành nhà đầu tư hạ tầng cho thuê số 1 tại Việt Nam, trong đó cho thuê hạ tầng trạm thu phát sóng di động (BTS), hạ tầng ngầm, hạ tầng năng lượng cho thuê, hạ tầng phủ sóng tòa nhà, thuê sợi cáp quang.

Theo Chỉ thị số 52/CT-BTTTT ngày 11/11/2019 của Bộ Thông tin và Truyền thông về tăng cường chia sẻ, sử dụng chung cơ sở hạ tầng kỹ thuật viễn thông, các nhà mạng có xu hướng dần từ bỏ sở hữu các tài sản cố định để tập trung hoạt động cốt lõi và nâng cao chất lượng mạng lưới, tiết kiệm chi phí.

Trong tổng số 55.000 trạm BTS tại Việt Nam, Viettel là chủ sở hữu các trạm BTS lớn nhất với số lượng 20.250 trạm, chiếm 37% thị phần.

Mảng cho thuê của CTR được kỳ vọng tăng trưởng. Công ty Chứng khoán Dầu khí dự báo, tỷ lệ tăng trưởng kép hàng năm (CAGR) mảng cho thuê của CTR trong giai đoạn 2021 - 2025 có thể đạt 22,5%.

CTR vừa tăng vốn điều lệ từ gần 607 tỷ đồng lên gần 704,1 tỷ đồng thông qua trả cổ tức năm 2019 bằng cổ phiếu.

VTK: Kế hoạch cổ tức 10 - 20%/năm

VTK là đơn vị đã thiết kế 5 đường trục cáp quang Bắc - Nam, tổng chiều dài trên 8.500 km, gần 190.000 km cáp quang rẽ nhánh và thiết kế trên 45.000 trạm BTS, trên 10.000 tuyến Viba…

Là doanh nghiệp nhỏ, vốn điều lệ gần 41,6 tỷ đồng, nhưng VTK đang tận dụng mạng lưới của Viettel để mở rộng hoạt động kinh doanh ra ngoài lãnh thổ Việt Nam.

Tính đến cuối năm 2019, Công ty đã cung cấp dịch vụ tại 6 thị trường nước ngoài là Lào, Campuchia, Mozambique, Cameroon, Haiti và Peru.

Năm 2019, VTK đạt 112,2 tỷ đồng doanh thu, 16 tỷ đồng lợi nhuận sau thuế. Mục tiêu của Công ty là đến năm 2025 đạt doanh thu 200 - 350 tỷ đồng, lợi nhuận trước thuế 30 - 40 tỷ đồng, cổ tức tiền mặt từ 10 - 20%/năm.

Trên UPCoM, VTK đang được giao dịch quanh mức giá 27.000 đồng/cổ phiếu.

Trên thị trường chứng khoán, nhóm cổ phiếu "họ Viettel" liên tục tăng từ cuối tháng 3 với thanh khoản ở mức trung bình cao. Trong đó, giá cổ phiếu VTP tăng 78%, đạt 108.000 đồng/cổ phiếu. CTR tăng gấp đôi, đạt 46.000 đồng/cổ phiếu. Cổ phiếu VTK có thanh khoản thấp hơn, chủ yếu dưới 10.000 đơn vị/phiên; giá cổ phiếu này tăng 73%, lên mức 27.000 đồng/cổ phiếu.

Hiện tại, Viettel chưa công bố giá khởi điểm trong đợt bán đấu giá các cổ phiếu trên. Trao đổi với phóng viên Báo Đầu tư Chứng khoán, ông Phan Dũng Khánh, Giám đốc Tư vấn đầu tư, Công ty Chứng khoán Maybank Kim Eng cho rằng, để các đợt thoái vốn thành công, giá bán cần thấp hơn nhiều thị giá vì thị giá nhiều khi chỉ phản ánh quan hệ cung cầu ở một thời điểm và tại một khối lượng giao dịch nhỏ. Nhà đầu tư tham gia các đợt thoái vốn cần xem xét triển vọng tăng trong tương lai của cổ phiếu, cổ tức chỉ là yếu tố phụ.