Dù chưa rõ thời điểm nào, nhưng nếu được nâng hạng sẽ giúp thị trường chứng khoán Việt Nam rộng cửa đón dòng vốn mới từ các nhà đầu tư có tiềm lực, góp phần phát triển thị trường theo hướng bền vững.

24 cổ phiếu Việt Nam có khả năng lọt "mắt xanh" FTSE

Bộ chỉ số FTSE Russell được thành lập vào năm 1987, hiện được sử dụng chuẩn cho các loại tài sản tại hơn 80 quốc gia và 98% thị trường có thể đầu tư toàn cầu.

Tính đến 31/12/2017, có 1.700 tỷ USD tài sản được quản lý theo tiêu chuẩn bộ chỉ số FTSE toàn cầu, trong đó 1.400 tỷ USD tài sản đầu tư theo chỉ số này.

Với quyết định của FTSE Russell, Việt Nam có cơ hội nâng hạng sau 1 năm theo dõi và có thể rơi vào 1 trong 2 kỳ công bố tháng 3 hoặc tháng 9/2020, tùy thuộc vào khả năng cải thiện các tiêu chí của FTSE Russell.

Hiện tại, Việt Nam đang được xếp hạng trong nhóm thị trường cận biên và là một trong các quốc gia có tỷ trọng lớn nhất trong các bộ chỉ số chính, chiếm 20% chỉ số FTSE Frontier 50 Index và 17,1% trong FTSE Frontier Index Series.

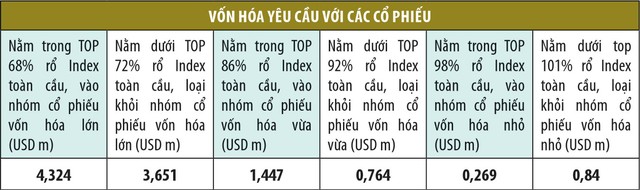

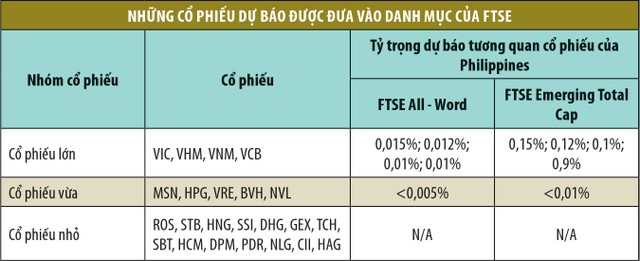

Quỹ FTSE Vietnam Index là quỹ đầu tư trực tiếp vào 21 công ty niêm yết trên Sở Giao dịch chứng khoán TP. HCM (HOSE) và có giá trị vốn hóa 314 triệu USD. So sánh với tiêu chí nâng hạng của thị trường mới nổi sơ cấp, Việt Nam đã đáp ứng đủ, cũng như có 4 công ty đạt yêu cầu của FTSE toàn cầu (quy định tối thiểu là 3 công ty), bao gồm Vingroup (mã VIC), Vinamilk (mã VNM), Vinhomes (mã VHM) và Vietcombank (mã VCB).

Dù vậy, so với các quốc gia thuộc nhóm thị trường mới nổi cao cấp, Việt Nam vẫn còn 3 tiêu chí chưa đạt yêu cầu và 8 tiêu chí giới hạn trong tổng số 21 tiêu chí.

Để được nâng hạng chính thức, Việt Nam cần trải qua một khoảng thời gian theo dõi và quá trình nâng hạng sẽ được tham vấn rộng rãi bởi 100 nhà đầu tư quốc tế. Quá trình xem xét cũng trải qua 5 bước gồm phân loại quốc gia, đánh giá các công ty niêm yết, xem xét quy mô khu vực, tiêu chí đầu tư và tham gia bộ chỉ số FTSE.

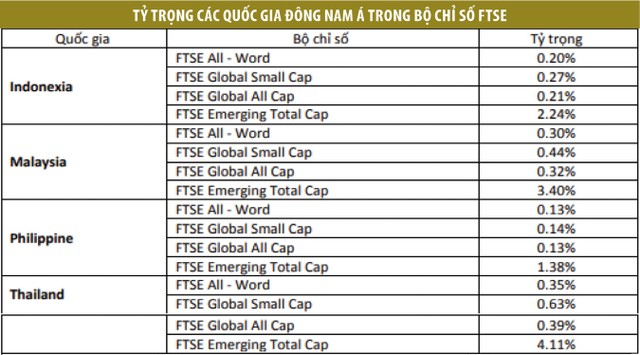

Khi Việt Nam gia chính thức vào bộ chỉ số FTSE thì các cổ phiếu sẽ tham gia ở một số bộ chỉ số chính như FTSE All-world, FTSE Global Small Cap, FTSE Global All Cap, FTSE Emerging Total Cap. Các quỹ chỉ số toàn cầu đầu tư theo danh mục FTSE sẽ phân bổ lượng tài sản tương ứng theo từng chỉ số tham chiếu.

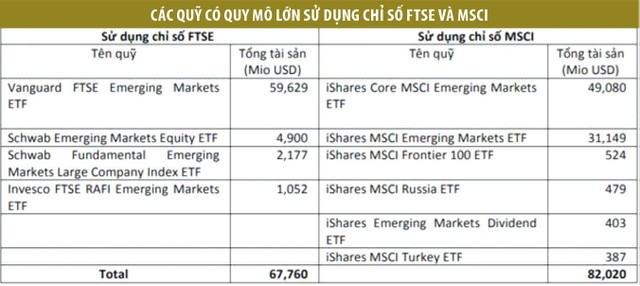

Trong số 34 quỹ ETF đầu tư theo chỉ số khu vực mới nổi có quy mô trên 100 triệu USD, có 7 quỹ đầu tư vào quốc gia riêng biệt như Nga, Thổ Nhĩ Kỳ, Hy Lạp, Nam Phi, Ba Lan, Ả Rập Xê-út... Nếu loại các quỹ đầu tư tại các quốc gia này, 27 quỹ đầu tư còn lại đầu tư vào khu vực mới nổi có quy mô tài sản là 160,36 tỷ USD.

Bên cạnh Việt Nam, các nước cùng khu vực như Thái Lan, Malaysia, Indonesia và Phillipines có tỷ trọng lần lượt là 4,1%; 3,4%; 2,2% và 1,4%. Theo tính toán, nếu Việt Nam vào danh mục với tỷ trọng bình quân 1% thì các quỹ ETF sẽ phân bổ lại tỷ trọng mua vào ở thị trường Việt Nam khoảng 1,6 tỷ USD.

Tính riêng 4 quỹ lớn nhất đầu tư theo chỉ số FTSE khu vực thị trường mới nổi với tổng giá trị tài sản 67,76 tỷ USD gồm Vanguard FTSE Emerging Markets ETF (59,6 tỷ USD), Schwab Emerging Markets Equity ETF (4,9 tỷ USD), Schwab Fundamental Emerging Markets Large Company Index ETF (2,2 tỷ USD) và Invesco FTSE RAFI Emerging Markets ETF (1,1 tỷ USD), mức phân bổ cho thị trường Việt Nam ước đạt khoảng 677 triệu USD.

Ngoài các quỹ này, hoạt động mua ròng của khối ngoại sẽ còn bao gồm các quỹ mở, quỹ tương hỗ có thể tham gia đầu tư mới vào Việt Nam do trước đó bị ràng buộc bởi các quy định hạn chế đầu tư vào thị trường cận biên.

Căn cứ vào những tiêu chí lựa chọn cổ phiếu sau khi quốc gia được nâng hạng như tỷ lệ tối thiểu có quyền biểu quyết, tỷ lệ cổ phiếu tự do chuyển nhượng, tỷ lệ giới hạn đầu tư nước ngoài, thanh khoản và vốn hóa đã áp dụng với Ả Rập Xê-út ở kỳ nâng hạng tháng 9/2018, khả năng sẽ có 24 cổ phiếu Việt Nam được đưa vào danh mục của FTSE (xem bảng).

Nâng hạng thị trường: cơ hội đón dòng vốn mới

Thông tin Việt Nam vào danh mục theo dõi thị trường mới nổi sơ cấp của FTSE đã tác động mạnh đến tâm lý nhà đầu tư trong nước và quốc tế.

Nhiều nghiên cứu chỉ ra rằng, khi các thị trường mới nổi được tham gia các chỉ số toàn cầu sẽ có sự hội nhập lớn hơn với các thị trường tài chính toàn cầu, dẫn đến giảm phí bảo hiểm rủi ro vốn chủ sở hữu, cũng như giảm chi phí vốn, đồng thời thu hút nhiều nhà đầu tư mới và hỗ trợ giao dịch gia tăng.

Theo đó, giá cổ phiếu cũng sẽ tăng lên như là kết quả của việc thu hút nhiều nhà đầu tư hơn và tính minh bạch được nâng cao. Trên thực tế, điều này từng xảy ra ở nhiều quốc gia khi được các tổ chức nâng hạng.

Bên cạnh đó, việc thị trường chứng khoán được nâng hạng cũng là động lực cho các cơ quan quản lý tiếp tục đẩy mạnh cải cách và nâng cấp thị trường, thỏa mãn các tiêu chí của các đơn vị cung cấp chỉ số quốc tế.

Sự cải cách mạnh mẽ giúp Việt Nam khi được FTSE chính thức nâng hạng, cũng sẽ được nâng hạng bởi MSCI. Hiện tại, MSCI và FTSE Russell là hai công ty lớn nhất cung cấp các chỉ số thị trường toàn cầu được các quỹ ETF sử dụng rộng rãi trên thế giới. Trong đó, MSCI được sử dụng làm chỉ số tham chiếu của 250 quỹ ETF và FTSE Russell cung cấp chỉ số cho 156 quỹ ETF.

Chỉ số thị trường nếu được nâng hạng là kết quả của hàng loạt cải cách, dẫn đến việc thiết lập hệ thống thị trường đáng tin cậy, tạo niềm tin cho nhà đầu tư, từ đó mở rộng thu hút vốn nước ngoài.

Được thêm vào danh sách theo dõi nâng hạng lên thị trường mới nổi loại 2 là bước ngoặt đối với thị trường chứng khoán Việt Nam để tiến tới việc được nâng hạng chính thức.

Quy mô thị trường Việt Nam thời gian gần đây đã có bước tiến lớn và đây là thời điểm thích hợp để thu hút lực lượng nhà đầu tư có tiềm lực, qua đó thúc đẩy thị trường phát triển bền vững.