Dịch bệnh Covid-19 bùng phát tại Trung Quốc, sau đó lây lan ra toàn cầu khiến tâm lý thị trường rơi vào trạng thái hoảng loạn. Nguyên nhân của nỗi sợ hãi có thể khác nhau, nhưng hành động thì vẫn luôn có xu hướng lặp lại: Ðổ xô bán tháo các tài sản rủi ro để tìm tới những nơi trú ẩn an toàn. So với thời điểm trước khủng hoảng gần nhất, thị trường tài chính hiện đã phát đi những tín hiệu tương tự.

Sự sụp đổ của thị trường chứng khoán Mỹ

Chỉ trong khoảng 3 tuần kể từ cuối tháng 2/2020, thị trường chứng khoán Mỹ đã thực sự sụp đổ trước làn sóng bán tháo của các nhà đầu tư. Từ mức đỉnh ngày 12/2, chỉ số Dow Jones đã “bốc hơi” khoảng 9.300 điểm, tương đương 32% giá trị. Trong thời gian này, Phố Wall đã phải 3 lần dừng giao dịch khẩn cấp do thị trường giảm giá quá mạnh (đều trên 7%).

Lần gần nhất thị trường chứng khoán Mỹ rơi vào trạng thái bán tháo khủng khiếp như vậy là từ cuộc khủng hoảng năm 2008 khi đã mất hơn 24% giá trị chỉ trong 10 phiên giao dịch. Tuy nhiên, nếu tính từ mức đỉnh cao nhất trước đó, cú ngã lần này còn nhanh và mạnh hơn hẳn, chỉ sau cuộc đại suy thoái năm 1987.

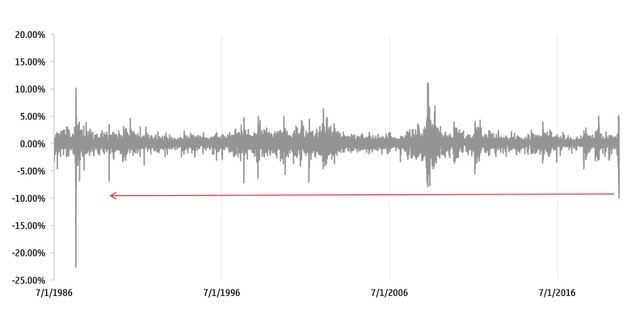

Biểu đồ 1: Mức độ biến động của chỉ số Dow Jones. Nguồn: Reuters.

Thực tế, sự sụp đổ của chứng khoán Mỹ là một trong những chỉ báo cho một cuộc khủng hoảng kinh tế đang tới gần, bởi trong 13 lần rơi vào “thị trường gấu” (giảm điểm trên 20%) trước đây thì có tới 11 lần nền kinh tế Mỹ rơi vào suy thoái (2 lần “thoát nạn” là vào năm 1987 và 1966). Chỉ số đo lường sự sợ hãi của thị trường (VIX-Cboe Volatility Index) có thời điểm đã vọt lên mức 82, cao hơn mức đỉnh giai đoạn 2008-2009.

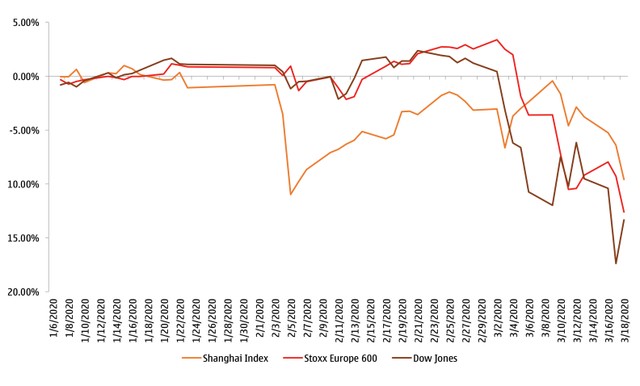

Sự sụp đổ này còn gây ra hiệu ứng dây chuyền trên toàn cầu. Chỉ số chứng khoán châu Âu đã giảm khoảng 13% kể từ đầu năm, thị trường Trung Quốc cũng mất gần 10% giá trị, bất chấp những động thái hỗ trợ mạnh tay từ ngân hàng trung ương nước này.

Việc tỷ trọng các tài sản rủi ro trong danh mục đầu tư giảm mạnh cho thấy, nhà đầu tư đang ngày càng lo lắng về một cuộc suy thoái mới của kinh tế thế giới sắp tới gần.

Biểu đồ 2: Diễn biến thị trường chứng khoán thế giới. Nguồn: Reuters.

Giá dầu thế giới lao dốc

Cùng trong xu hướng bán tháo của các tài sản rủi ro, giá dầu thế giới cũng sụt giảm rất mạnh kể từ đầu năm đến nay.

Nhu cầu năng lượng toàn cầu đã sụt giảm nghiêm trọng sau khi thị trường nhập khẩu dầu thô lớn nhất là Trung Quốc buộc phải tạm dừng các hoạt động sản xuất do sự bùng phát của dịch bệnh.

Khủng hoảng còn đến từ phía nguồn cung khi Nga và Tổ chức Các nước xuất khẩu dầu mỏ (OPEC) không thể thống nhất việc cắt giảm sản lượng, khiến giá dầu ngay lập tức bốc hơi khoảng 20% chỉ trong 1 ngày - mức giảm mạnh nhất kể từ sau chiến tranh vùng vịnh năm 1991.

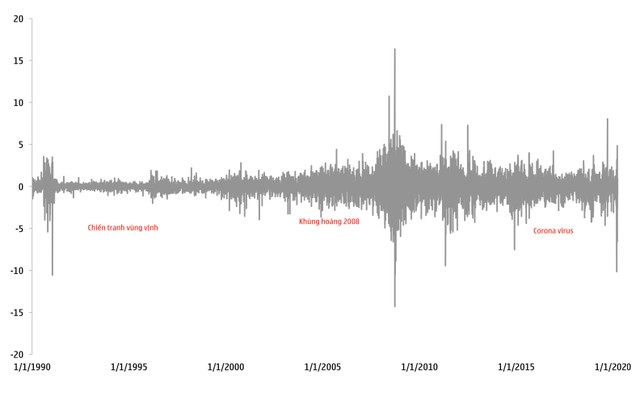

Biểu đồ 3: Biến động giá dầu WTI (USD/thùng). Nguồn: Reuters.

Thị trường dầu mỏ thế giới đã từng rơi vào tình trạng tương tự trong cuộc khủng hoảng năm 2008.

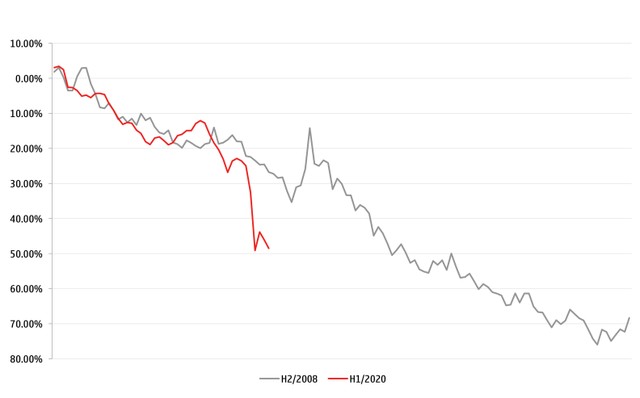

Khi đó, giá dầu giảm tới 75% trước khi chạm đáy ở mức khoảng 40 USD/thùng. Ðối chiếu với biến động hiện tại, giá dầu dường như đã đi được hơn nửa chặng đường và hiện chưa có dấu hiệu ngừng giảm trong bối cảnh dịch bệnh vẫn chưa thể khống chế.

Biểu đồ 4: : So sánh biến động giá dầu thế giới với khủng hoảng 2008. Nguồn: Reuters.

Nhu cầu USD tăng đột biến

Chỉ trong khoảng 2 tuần cuối tháng 3, USD bất ngờ tăng khoảng 7%, chạm mức đỉnh của tháng 12/2016, bất chấp động thái cắt giảm lãi suất khẩn cấp của Cục Dự trữ Liên bang Mỹ (Fed). Việc nhu cầu nắm giữ “đồng bạc xanh” tăng đột biến ngoài do tính chất của một tài sản trú ẩn, thì còn bởi một lý do còn quan trọng hơn: Thanh khoản.

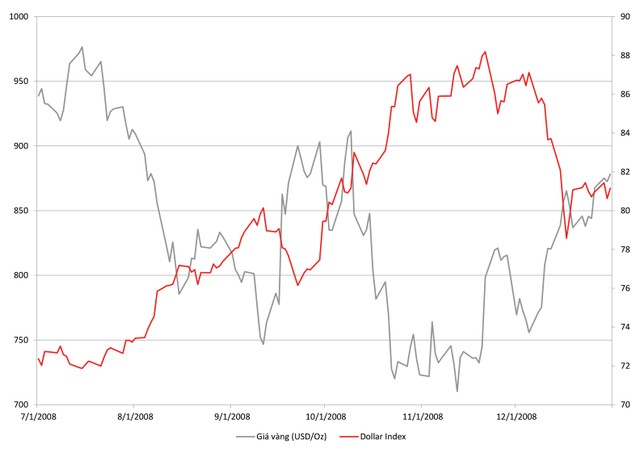

Chứng khoán Mỹ lao dốc đã kích hoạt làn sóng bán tháo hỗn loạn của nhà đầu tư do không muốn mất trắng tài sản của mình. Trở về thời điểm năm 2008, trái ngược với dự đoán sẽ giảm giá do Mỹ nằm trong tâm của khủng hoảng, USD vẫn vững vàng đi lên trong sự ngỡ ngàng của giới quan sát.

Nhu cầu USD của nhà đầu tư trên toàn cầu liên tục tăng cao trong nỗ lực nhằm cứu vãn các danh mục tài sản rủi ro trước nguy cơ bị thanh lý. Chỉ số DXY khi đó đã tăng khoảng 24% chỉ trong khoảng 3 tháng cuối năm 2008.

Biểu đồ 5: So sánh diễn biến giá vàng và USD giai đoạn khủng hoảng 2008. Nguồn: Reuters.

Cú sốc về nhu cầu tiền mặt khiến các tài sản trú ẩn an toàn như vàng hay trái phiếu chính phủ Mỹ cũng không thể nằm ngoài vòng xoáy bán tháo của các tài sản rủi ro.

Các nhà đầu tư buộc phải giảm tỷ trọng của các tài sản này để đổi lấy USD nhằm đảm bảo khả năng thanh khoản nếu như một cuộc suy thoái mới nổ ra.

Giá vàng thế giới đã giảm hơn 13% chi trong trung tuần tháng 3. Lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm cũng tăng mạnh từ mức đáy 0,5%/năm lên 1,3%/năm.

Tình trạng thiếu hụt thanh khoản còn trở nên trầm trọng hơn bên ngoài nước Mỹ, khiến chi phí vay USD trên thị trường quốc tế tăng mạnh. Chênh lệch lãi suất LIBOR 3 tháng và lãi suất của Fed đã mở rộng, lên tới gần 100 điểm.

Lần gần nhất mà tình trạng tương tự xảy ra là vào cuộc khủng hoảng năm 2008 khi mức chênh lệch đạt 300 điểm do các ngân hàng trên thế giới rơi vào trạng thái mất thanh khoản hàng loạt.

Những biến động gần đây cho thấy, thị trường tài chính quốc tế đã có sự tương đồng nhất định so với giai đoạn khỏng hoảng 2008-2009.

Sẽ có những ý kiến cho rằng, diễn biến này phần nào bị “cường hóa” dưới tác động cộng hưởng từ yếu tố tâm lý đám đông, nhưng không thể phủ nhận rằng, rủi ro về một cuộc suy thoái của kinh tế toàn cầu đang ngày một rõ nét hơn.

Nếu dịch bệnh tiếp tục kéo dài, thì dù không muốn, nhưng rất có thể những tín hiệu trên sẽ lại một lần nữa báo hiệu chính xác cho một cơn bão suy thoái mới sắp bủa vây kinh tế toàn cầu.