Triển vọng ngành cảng biển năm 2024 sẽ tốt hơn

Bà Chế Thị Mai Trang, Trưởng phòng phân tích, Ngành hàng Công nghiệp, HSC đánh giá, bức tranh cảng biển năm 2023 rất khó khăn, đặc biệt trong nửa đầu năm.

Theo thống kê của Hiệp hội Cảng biển Việt Nam, sản lượng container qua các cảng chính Việt Nam trong quý I giảm đến 2 chữ số so với cùng kỳ năm 2022. Sang quý II, mức giảm sản lượng từ 8 - 11% so với cùng kỳ, đến tháng 7, sản lượng bắt đầu đạt mức đi ngang và tăng trưởng dương trở lại ở mức độ chậm 3 - 7% trong tháng 8 - 11/2023.

Nhìn chung, bà Trang nhận thấy sản lượng ngành cảng biển tương ứng với tình hình xuất nhập khẩu Việt Nam khi giá trị xuất nhập khẩu giảm liên tục 8 tháng đầu năm và bắt đầu dương trở lại từ tháng 9/2023. Tuy nhiên, mức tăng trưởng dương rất khiêm tốn, chỉ đạt 5,7% so với cùng kỳ trong tháng 10 và tháng 11.

Nguyên nhân xuất phát từ tiêu thụ toàn cầu giảm do lạm phát, đứt gãy chuỗi cung ứng, kinh tế khó khăn tại Trung Quốc và Mỹ… Bên cạnh đó, yếu tố hàng tồn kho cũng tác động đến giá trị xuất nhập khẩu và sản lượng cảng biển Việt Nam.

Mỹ là thị trường xuất khẩu trọng điểm của Việt Nam, chiếm 30% tổng giá trị xuất khẩu năm 2022. Vào giai đoạn hậu Covid-19, các nhà bán lẻ Mỹ đã đẩy mạnh nhập khẩu hàng hoá khiến lượng hàng đặt trước lớn và thúc đẩy sản lượng cảng biển rất tốt năm 2022. Tuy nhiên, năm 2023, tình hình kinh tế đi xuống nên lượng hàng tồn kho còn cao và đơn đặt hàng mới giảm, dẫn đến giá trị xuất nhập khẩu và sản lượng cảng biển giảm nửa đầu năm.

Trước thềm bước sang năm 2024, HSC vẫn giữ thái độ thận trọng với nền kinh tế thế giới do nhu cầu vẫn ở mức thấp, nhưng có cái nhìn tích cực hơn về triển vọng lợi nhuận với các doanh nghiệp cảng biển.

Theo HSC, sản lượng cảng biển năm 2023 gần như ở mức đáy, hàng tồn kho không còn lớn, nên dù nhu cầu chưa tăng mạnh cũng không còn tình trạng cắt giảm đơn hàng; nửa đầu 2024 còn được hỗ trợ từ mức nền thấp năm nay.

Bên cạnh đó, triển vọng lợi nhuận các doanh nghiệp được hỗ trợ bởi giá cước rất thấp so với khu vực. Do đó, HSC kỳ vọng năm 2024 giá cước, giá sàn xếp dỡ sẽ tăng trưởng khoảng 10%, giúp các doanh nghiệp cảng biển thoả thuận giá cước tốt hơn với các hãng tàu.

“Mỗi đồng doanh thu tăng thêm tương ứng với lợi nhuận tăng thêm do không phát sinh chi phí từ việc này”, bà Trang cho biết.

Tuy nhiên, chuyên gia HSC cũng lưu ý tăng trưởng lợi nhuận các doanh nghiệp cảng biển không đồng đều do phụ thuộc vào tốc độ tăng trưởng các khu vực khác nhau. Trong 3 khu cảng biển chính của Việt Nam là Cái Mép - Thị Vải (Bà Rịa Vũng Tàu), TP. HCM và Hải Phòng, thì Cái Mép – Thị Vải chịu ảnh hưởng nặng nề nhất 2023 do Mỹ, EU cắt giảm mạnh đơn hàng nửa đầu năm, nên khi đơn hàng về mức bình thường sẽ có mức tăng trưởng tốt nhất.

Trong khi đó, các cảng tại TP.HCM, Hải Phòng có tỷ trọng đi Mỹ, EU thấp hơn và phần lớn là di chuyển trong nội Á (không bị ảnh hưởng nhiều năm 2023) nên sản lượng năm 2024 không bật tăng cao.

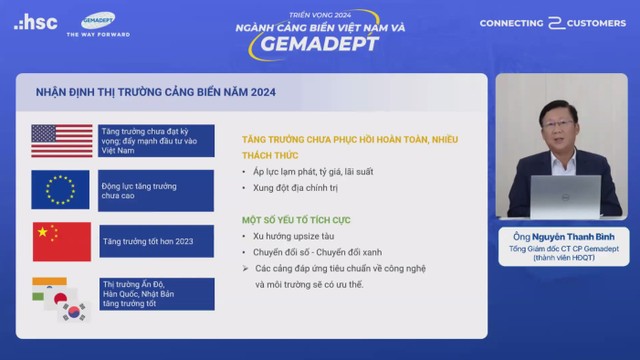

Dưới góc nhìn của doanh nghiệp, ông Nguyễn Thanh Bình, Tổng giám đốc CTCP Gemadept (mã GMD) cũng cho rằng sang năm 2024, dù tình hình vẫn còn khó khăn nhưng sẽ có những dấu hiệu tích cực hơn và sản lượng có thể tăng nhẹ. Theo dự báo của các tổ chức quốc tế, sản lượng container vận chuyển toàn cầu năm 2023 giảm 0,3% nhưng sang năm 2024 dự báo tăng 3-4%.

Tại Việt Nam, ba thị trường lớn là Mỹ, châu Âu, Trung Quốc kỳ vọng sẽ có sự tăng trưởng hơn năm nay. Đồng thời, nhà nước cũng có một số động thái tích cực cho logistics, cảng biển như đẩy mạnh đầu tư công, đầu tư các hệ thống giao thông kết nối…

“Với kỳ vọng Việt Nam vẫn là quốc gia có tốc độ tăng trưởng cao nhất Đông Nam Á nên dù còn nhiều khó khăn và bất lợi từ quốc tế thì năm 2024 triển vọng vẫn tốt hơn”, ông Bình nói.

Gemadept – định giá 91.000 đồng/CP là hợp lý

Nhìn lại năm, trong khi các doanh nghiệp cảng biển gặp không ít khó khăn thì Gemadept đã dự đoán trước tình hình, đồng thời kích hoạt chiến lược chống suy thoái khủng hoảng từ quý IV/2022 và duy trì trong cả năm 2023.

|

Ông Nguyễn Thanh Bình chia sẻ, năm 2023, GMD đã tập trung tối ưu hoá chi phí, tái cấu trúc tài sản, quản trị, chuyển đổi số, phát huy hệ sinh thái tập đoàn…, đồng thời đưa dự án trọng điểm như Nam Đình Vũ giai đoạn 2 vào hoạt động, triển khai Nam Đình Vũ giai đoạn 3, tìm kiếm một số cơ hội hợp tác đầu tư, M&A… nên kết quả có thể chấp nhận được.

Chia sẻ thông tin về các dự án mới của Gemadept trong thời gian tới, bà Bùi Thị Thu Hương, Giám đốc Tài chính GMD cho biết, năm 2024, Công ty sẽ tiếp tục triển khai dự án trọng điểm Gemalink (tại Cái Mép – Thị Vải) để đáp ứng nhu cầu tăng trưởng của thị trường. Sau khi hoàn thành xong giai đoạn 2, đây sẽ là cảng nước sâu lớn nhất cả nước với diện tích 72 ha, công suất hoạt động 3 triệu TEU/năm.

Còn cảng Nam Đình Vũ giai đoạn 3 khi đưa vào khai thác sẽ là cụm cảng sông lớn nhất miền Bắc có thể đón được các tàu feeder, tàu nội Á lớn nhất khu vực cảng sông, với diện tích 65ha, tổng công suất thiết kế 3 giai đoạn là 2 triệu TEU và 3 triệu tấn/năm.

Trả lời thắc mắc của nhà đầu tư về vấn đề khu vực Cái Mép – Thị Vải đang có tính cạnh tranh lớn, liệu Gemalink có thể full công suất, ông Bình giải đáp, xét ở khu vực TP.HCM và Bà Rịa Vũng Tàu, mức độ cạnh tranh của TP.HCM không cao bằng Bà Rịa Vũng Tàu, nhưng công suất khả dụng ở Cái Mép – Thị Vải vẫn còn room.

Đối với luồng hàng, tuyến hàng, khu vực Bà Rịa Vũng Tàu dành cho những tàu lớn chủ yếu đi châu Âu, Mỹ, nên về mặt tự nhiên những con tàu này không bị cạnh tranh với bất kỳ ai ngoài Bà Rịa Vũng Tàu, do đó, dư địa cho việc phát triển vẫn còn. Bên cạnh đó, các tàu lớn khi chạy nội Á hoặc tuyến ngắn (Trung Đông, Úc) đang có xu hướng nhiều hơn và có thể xuất hiện sự di chuyển từ cảng sông ra các cảng biển nước sâu sẽ tạo ra một thị trường lớn hơn.

“Đối với Gemalink, tôi tin rằng dù là cảng được triển khai sau nhưng có vị thế rất thuận lợi về tự nhiên mà các cảng khác không thể so sánh được. Trong thời gian tới, Gemalink sẽ đón được rất nhiều tuyến tàu, đặc biệt là các tuyến tàu có trọng tải trên 22.000 TEU, là những tuyến tàu đi châu Âu”, Tổng giám đốc GMD khẳng định.

Tiết lộ với nhà đầu tư về kế hoạch huy động vốn, bà Thu Hương cho biết Gemadept đang nghiên cứu nhiều kênh như huy động qua tăng vốn phát hành, vay vốn các tổ chức tín dụng, nghiên cứu hợp tác chiến lược… để các phương án được tối ưu nhất. Trong đó, phương án phát hành cổ phiếu là phương án đang được GMD nghiên cứu để xem xét trình ĐHĐCĐ thời gian tới khi các dự án Nam Đình Vũ, Gemalink được triển khai theo đúng lộ trình.

Về cổ phiếu GMD, chuyên gia HSC đang định giá 91.000 đồng/CP là mức hợp lý, phản ánh đúng tiềm năng tăng trưởng của Công ty căn cứ vào vị thế doanh nghiệp đầu ngành; tăng trưởng lợi nhuận cốt lõi có thể đạt 25 – 26% giai đoạn tới.

“Với mức giá hiện tại, P/E năm 2024 – 2025 chỉ đang là 20 lần và 16 lần, so với mức tăng trưởng bình quân 25 – 26% thì vẫn rất rẻ khi đầu tư vào GMD. Do đó, khó tìm được doanh nghiệp có vị thế và tiềm năng tăng trưởng như GMD. Ngành cảng biển cũng là ngành có rủi ro hoạt động thấp nên GMD là cổ phiếu đáng đầu tư năm 2024”, bà Trang giải thích.