Với đặc thù nhà đầu tư mua CW sẽ chỉ hưởng lợi khi giá chứng khoán cơ sở tăng và vượt giá thực hiện, về lý thuyết, những doanh nghiệp đang tăng trưởng nhanh như MWG và FPT sẽ có triển vọng tăng thị giá cổ phiếu, giúp chứng quyền phát hành hấp dẫn hơn.

MWG và chiến lược đa dạng hóa ngành hàng

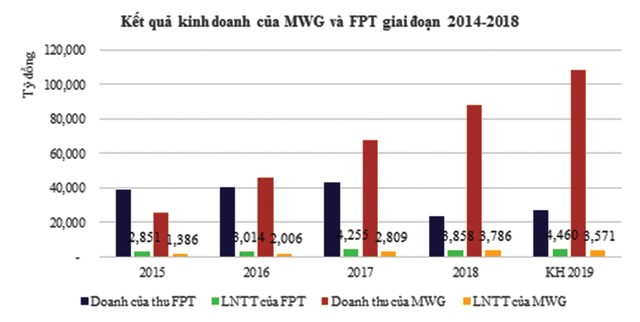

Sau năm 2018 tăng trưởng mạnh, với doanh thu và lợi nhuận sau thuế tăng trưởng trên dưới 30%, 4 tháng đầu năm 2019, Công ty cổ phần Đầu tư Thế giới di động (MWG) tiếp tục ghi nhận kết quả kinh doanh khá lạc quan. Cụ thể, doanh thu đạt 34.122 tỷ đồng và lợi nhuận sau thuế 1.424 tỷ đồng, tăng lần lượt 15% và 36% so với cùng kỳ năm 2018.

Hiện MWG là một trong những nhà bán lẻ thiết bị di động và điện máy lớn nhất Việt Nam. Công ty đang mở rộng sang mảng bán lẻ thực phẩm và hàng tiêu dùng nhanh. Tính đến cuối tháng 4/2019, toàn hệ thống MWG có 2.324 cửa hàng, bao gồm 1.021 cửa hàng thuộc chuỗi Thế giới di động, 791 cửa hàng thuộc chuỗi Điện máy Xanh và 512 cửa hàng thuộc chuỗi hàng Bách hóa Xanh.

Với mảng điện thoại và thiết bị di động, MWG có số lượng cửa hàng gấp đôi đối thủ lớn thứ 2 là FPTShop, chiếm lĩnh 45% thị phần bán lẻ điện thoại cả nước và đóng góp đến 53% trong tổng doanh thu năm 2018 của Công ty.

Với mảng bán lẻ điện máy, chuỗi cửa hàng Điện máy Xanh của MWG cũng chiếm ưu thế so với nhiều đối thủ tiếp sau như Nguyễn Kim, Điện máy Chợ Lớn… Năm 2018, mảng này góp 37% doanh thu và Công ty dẫn đầu thị trường bán lẻ điện máy với khoảng 35% thị phần.

Còn với mảng bán lẻ hàng thực phẩm tươi sống và hàng tiêu dùng, chuỗi cửa hàng Bách hóa Xanh được đưa vào thử nghiệm từ năm 2015 và MWG bắt đầu mở rộng tại khu vực TP.HCM và các tỉnh lân cận như Long An, Bình Dương, Đồng Nai… trong vòng 1 năm trở lại đây. Tỷ lệ đóng góp của mảng này vào kết quả kinh doanh chung của Công ty còn khá khiêm tốn.

Không chỉ từ năm 2018, mà 5 năm trở lại đây, MWG duy trì mức tăng trưởng nhanh với doanh thu và lợi nhuận sau thuế tăng bình quân 53,4%/năm và 43,8%/năm. Thị giá cổ phiếu theo đó tăng mạnh. Tuy nhiên, nhiều dự báo cho thấy, thị trường bán lẻ thiết bị di động, điện máy đang đạt đến điểm bão hòa, ảnh hưởng đến triển vọng tăng trưởng của MWG.

Riêng với mảng điện thoại, theo báo cáo của hãng nghiên cứu thị trường GfK, doanh thu nhóm sản phẩm điện thoại di động ở Việt Nam chỉ tăng 1% trong năm 2018, thấp hơn mức 4% của năm 2017 do tỷ lệ thâm nhập của điện thoại thông minh đã đạt khoảng 84%. Với mảng điện máy, Euromonitor dự báo, doanh thu ngành bán lẻ điện tử tiêu dùng sẽ có tốc độ tăng trưởng kép 10 - 10,5% trong giai đoạn 2018 - 2023, dù khả quan hơn mảng thiết bị di động nhưng cũng đã giảm tốc so với giai đoạn trước.

Trước xu hướng này, trong vòng 3 năm trở lại đây, MWG đã thử nghiệm kinh doanh nhiều sản phẩm mới, từ bán lẻ dược phẩm, hàng tiêu dùng, thực phẩm và mới nhất là các sản phẩm gia dụng, đồng hồ… Đến nay, mới chỉ có chuỗi Bách hóa Xanh cho thấy tín hiệu tích cực.

Dù vậy, Bách hóa Xanh vẫn đang có biên lợi nhuận gộp khá thấp. Thực tế này đòi hỏi MWG cần tiếp tục cải thiện trong quản lý chi phí cũng như đàm phán với đối tác để có giá mua hàng tốt hơn, từ đó nâng cao hiệu quả hoạt động của mảng này cũng như kết quả kinh doanh chung của MWG.

Ngoài yếu tố tăng trưởng đang gặp lực cản, khoản mục hàng tồn kho chiếm tỷ trọng khá cao trong cơ cấu tài sản cũng là yếu tố khiến nhà đầu tư e ngại MWG có thể gặp nhiều rủi ro. Cụ thể, trong cơ cấu tài sản của MWG tại thời điểm cuối năm 2018, tỷ trọng hàng tồn kho chiếm tới 62%, với 17.466 tỷ đồng. Tốc độ tăng của hàng tồn kho bình quân giai đoạn 2014 - 2018 lên đến 68%, bỏ xa mức tăng trưởng doanh thu.

Dù với đặc thù là doanh nghiệp bán lẻ quy mô lớn, MWG có lợi thế ít bị chiếm dụng vốn từ khách hàng (phải thu khách hàng đến cuối năm 2018 chỉ 369 tỷ đồng), Công ty cũng có thể chiếm dụng vốn của đối tác (thể hiện qua các khoản phải trả cao), nhưng việc hàng tồn kho ở mức cao được xem là nguyên nhân chính khiến MWG phải duy trì tỷ lệ vay nợ bổ sung vốn lưu động lớn, lên đến 5.836 tỷ đồng đến cuối năm 2018, cùng với 1.208 tỷ đồng vay dài hạn. Nợ vay chiếm đến 1/4 cơ cấu nguồn vốn, kéo theo chi phí lãi vay của MWG lên tới hàng trăm tỷ đồng mỗi năm.

Hàng tồn kho lớn nếu không sớm được kiểm soát không chỉ trở thành gánh nặng vốn lưu động, mà còn tiềm ẩn rủi ro tổn thất lớn, bởi đặc thù các mặt hàng thiết bị di động, điện máy rất nhanh bị lỗi thời, suy giảm giá trị.

FPT và chiến lược hướng ngoại

Năm 2018, lợi nhuận hợp nhất của Công ty cổ phần Tập đoàn FPT suy giảm do không còn khoản thoái vốn như năm 2017. Tuy nhiên, Công ty nhanh chóng lấy lại đà tăng trưởng trong những tháng đầu năm 2019. Chiến lược thu gọn, tập trung đầu tư cho các mảng kinh doanh cốt lõi, xuất khẩu dịch vụ, phần mềm của Công ty đang tiếp tục cho thấy hiệu quả.

Thông tin từ FPT cho biết, 4 tháng đầu năm nay, doanh thu của Tập đoàn tăng 19,4% so với cùng kỳ năm 2018, đạt 7.791 tỷ đồng. Tỷ suất lợi nhuận gộp cải thiện lên 17,2% so với mức 16,8% cùng kỳ 2018. Kết quả, Công ty thu về 1.342 tỷ đồng lợi nhuận trước thuế hợp nhất, tăng trưởng 22% so với cùng kỳ.

Trong các mảng hoạt động kinh doanh chính, khối công nghệ tiếp tục đóng vai trò là động lực tăng trưởng với doanh thu và lợi nhuận trước thuế đạt lần lượt 4.187 tỷ đồng và 536 tỷ đồng, tăng tương ứng 22,0% và 45,3% so với cùng kỳ. Khối viễn thông vẫn cho kết quả khá tích cực, với doanh thu và lợi nhuận trước thuế lần lượt đạt 3.187 tỷ đồng và 504 tỷ đồng, tăng 17,6% về doanh thu và 10,8% về lợi nhuận so với cùng kỳ năm ngoái.

Tính theo khu vực địa lý, thị trường nước ngoài đang là động lực tăng trưởng chính. 4 tháng đầu năm, thị trường nước ngoài mang về cho FPT 3.327 tỷ đồng doanh thu và 513 tỷ đồng lợi nhuận trước thuế, lần lượt tăng 35,7% và 33,8% so với cùng kỳ năm trước, đóng góp 43% tổng doanh thu và 38% lợi nhuận trước thuế hợp nhất của Tập đoàn.

Tại Đại hội đồng cổ đông 2019, FPT đã thông qua kế hoạch kinh doanh năm nay với mục tiêu 26.660 tỷ đồng doanh thu, tăng 15%; lợi nhuận trước thuế 4.460 tỷ đồng, tăng 16% so với 2018. Báo cáo phân tích tháng 5/2019 của Công ty Chứng khoán ACB dự báo, FPT có thể đạt mức tăng trưởng doanh thu, lợi nhuận từ 15,7 - 15,9% trong năm 2019, tương ứng hoàn thành kế hoạch đã đặt ra. Trước đó, Công ty Chứng khoán Ngân hàng Vietcombank dự báo, doanh thu và lợi nhuận của FPT tăng 18% và 27% trong năm 2019.

Về dài hạn, triển vọng của FPT khá tích cực khi International Data Corporation dự báo đến năm 2022, quy mô thị trường chuyển đổi số sẽ đạt 2.000 tỷ USD và có tốc độ tăng trưởng gấp 4 lần tốc độ tăng trưởng trung bình của thị trường dịch vụ công nghệ thông tin. FPT đang đẩy mạnh đầu tư ra thị trường quốc tế để khai thác tiềm năng này với mục tiêu trở thành nhà cung cấp dịch vụ số toàn diện và vươn lên phân khúc các dịch vụ có giá trị cao.

Tuy nhiên, FPT cũng đang phải đối mặt với một số khó khăn, thách thức. Với thị trường xuất khẩu là việc phải cạnh tranh với các đối thủ đến từ trung tâm công nghệ thông tin của thế giới như Ấn Độ, Nhật Bản… Trong khi đó, tại thị trường trong nước, mảng dịch vụ viễn thông đang chịu sức cạnh tranh gay gắt với các nhà mạng khác. Thực tế, tăng trưởng doanh thu mảng viễn thông của FPT đang có xu ướng chậm lại, từ mức 32% năm 2015 xuống 20,6% năm 2016 và chỉ còn quanh mức 16 - 17% trong hai năm trở lại đây.

Bên cạnh đó, với lĩnh vực công nghệ đòi hỏi cao, bài toán nhân sự cũng là một khó khăn. Chính lãnh đạo FPT từng thừa nhận "Chúng ta có đủ nguồn nhân lực hay không?" để theo kịp quy mô mở rộng và yêu cầu cao về sản phẩm, dịch vụ của khách hàng, trong bối cảnh ngành công nghệ thông tin vẫn thiếu hụt nguồn lao động chất lượng cao.

Doanh nghiệp tăng trưởng, CW sẽ hấp dẫn hơn

Trong giai đoạn đầu thực hiện phát hành CW, chỉ có chứng quyền mua được phát hành, chứng quyền bán chưa thực hiện. Nhà đầu tư mua chứng quyền sẽ chỉ hưởng lợi khi giá chứng khoán cơ sở tăng và vượt mức giá thực hiện quyền mua cổ phiếu.

Với đặc điểm này, tăng trưởng lợi nhuận của doanh nghiệp càng nhanh sẽ là yếu tố quan trọng giúp chứng quyền hấp dẫn hơn, bởi thị giá cổ phiếu có xu hướng phản ánh hiệu quả và triển vọng kinh doanh của doanh nghiệp.

Tuy vậy, cũng cần lưu ý, chứng quyền có thời hạn đáo hạn, không sở hữu vĩnh viễn như cổ phiếu. Biến động giá cổ phiếu trong ngắn hạn lại phụ thuộc nhiều vào yếu tố thị trường, trong khi xu hướng kết quả kinh doanh, triển vọng thường phản ánh xu hướng giá trong dài hạn.

Do đó, kết quả kinh doanh của doanh nghiệp tốt nhưng thị trường ngắn hạn biến động xấu thì thị giá cổ phiếu vẫn có thể suy giảm, nhà đầu tư giảm lợi nhuận từ chứng quyền, thậm chí không thu về lợi nhuận.

Sau giai đoạn tăng mạnh 2016 - 2018, giá cổ phiếu MWG đi ngang trong hơn 1 năm trở lại đây, dù kết quả kinh doanh vẫn tăng trưởng tích cực. Cổ phiếu FPT cũng diễn biến tương tự. Việc đánh giá xu hướng giá cổ phiếu trong vòng đời chứng quyền sẽ là yếu tố quyết định có nên tham gia mua chứng quyền do công ty chứng khoán phát hành.

Biến động giá cổ phiếu fpt và mwg một năm qua.

Một điểm cần lưu ý với FPT và MWG là hai cổ phiếu này đều có sức hút với cổ đông ngoại và hiện room cho nhà đầu tư nước ngoài đã kín 49%, nhưng công ty được đánh giá sẽ không thể nới room do có ngành nghề kinh doanh bị hạn chế sở hữu với nhà đầu tư nước ngoài.

Như vậy, biến động giá của cả 2 cổ phiếu trên thị trường sẽ phụ thuộc vào cung - cầu khối nội, bao gồm cả hoạt động phòng vệ rủi ro trên thị trường cơ sở của công ty chứng khoán sau khi phát hành chứng quyền.