Vị trí quán quân thuộc về Công ty cổ phần Văn hóa Phương Nam (PNC) với ROE trượt 4 quý gần nhất ở mức cao ngất ngưởng hơn 113%. Cổ phiếu này nằm trong diện kiểm soát đặc biệt từ đầu năm 2018 do lợi nhuận sau thuế chưa phân phối âm liên tiếp 2 năm 2016 - 2017. Năm 2018, nhờ chuyển nhượng phần vốn góp tại CJ CGV Việt Nam nên Công ty ghi nhận lợi nhuận đột biến.

Tuy nhiên, bước sang quý I/2019, tình hình kinh doanh kém hiệu quả quay trở lại, lợi nhuận sau thuế của PNC âm 2,1 tỷ đồng. Sau khi đạt mức 24.000 đồng/cổ phần trong tháng 1/2019, hiện thị giá PNC chỉ còn 11.900 đồng/cổ phiếu với nhiều phiên giảm sàn, tăng trần thất thường.

Lĩnh vực thủy sản góp mặt nhiều tên tuổi trong bảng xếp hạng ROE cao trên thị trường nhờ sự thăng hoa của ngành năm 2018. Trong đó, Công ty cổ phần Vĩnh Hoàn (VHC) được đánh giá là doanh nghiệp đầu ngành, có ROE đột biến trong năm 2018 ở mức 41,5%.

Các doanh nghiệp ngành cá tra chịu một số rủi ro đặc thù như với thị trường xuất khẩu lớn là Mỹ hàng năm đều gặp rà soát và chịu áp thuế chống bán phá giá; biến động giá nguyên liệu đầu vào; giá cá tra đầu ra (thường có sự cạnh tranh lớn với cá rô phi Trung Quốc)… nên hoạt động kinh doanh dễ có biến động lớn. ROE của VHC qua các năm đều có sự trồi sụt. Cụ thể, năm 2013, ROE đạt 11,3%, năm 2014 tăng lên 26,3%, nhưng năm 2015 lại giảm về 16,3% và hai năm tiếp theo đạt trên 22%.

Cần lưu ý rằng, năm 2018, VHC ghi nhận thêm lợi nhuận tài chính tăng mạnh. Đáng chú ý hơn cả, quý IV/2018, Công ty có các khoản giảm trừ doanh thu 108 tỷ đồng - mức cao nhất lịch sử, chủ yếu là giảm giá hàng bán; đồng thời có khoản phải thu tăng rất cao tại thời điểm cuối năm 2018 là 1.924 tỷ đồng, trong đó phải thu từ khách hàng Coast Beacon là 1.451 tỷ đồng. Tính tới thời điểm 31/3/2019, VHC còn phải thu của khách hàng này 647 tỷ đồng. Đây là tín hiệu tích cực cho thấy, công tác thu hồi công nợ của VHC tốt, nhưng việc có một khách hàng lớn, chiếm hơn 1/2 khoản phải thu vẫn được giới phân tích lưu ý là yếu tố rủi ro đối với doanh nghiệp.

Tương tự, tại Công ty cổ phần Camimex Group (CMX), ROE bị âm trong năm 2013 và 2016, nhưng năm 2015 và năm 2017, 2018, ROE của CMX ở mức rất cao, trên 45%, thậm chí năm 2018 lên đến 81,5%. Đáng chú ý, quý I/2019, lợi nhuận của Công ty được đóng góp lớn từ thanh lý và nhượng bán tài sản cố định. Kết thúc quý I, tổng tài sản CMX đạt 1.026 tỷ đồng, trong đó 84% là nợ phải trả. Công ty sử dụng đòn bẩy lớn khi có 505,7 tỷ đồng là nợ vay tài chính, chiếm tỷ lệ 58,6% tổng nợ và bằng 311% vốn chủ sở hữu.

ROE của Công ty cổ phần Xuất nhập khẩu thủy sản Cửu Long - An Giang (ACL) qua các năm cũng không có sự ổn định, chẳng hạn chỉ ở mức gần 6% năm 2017 nhưng đã tăng vọt lên hơn 49% năm 2018. ACL có nợ vay tài chính lớn, chiếm đến gần 84% tổng nợ và bằng 96% vốn chủ sở hữu tính tới cuối quý I/2019. Trong quý vừa qua, Công ty ghi nhận lãi 54,5 tỷ đồng, cao gấp hơn 9 lần cùng kỳ năm ngoái.

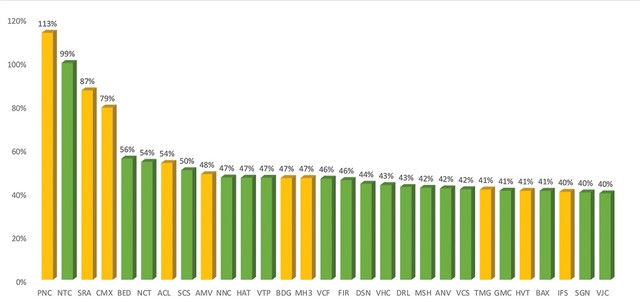

ROE trượt 4 quý gần nhất của một số doanh nghiệp.

Với kết quả kinh doanh khởi sắc trong năm 2018, cổ phiếu của 2 doanh nghiệp này có diễn biến tăng ấn tượng. Trong 1 năm qua, ACL tăng từ mức hơn 9.700 đồng/cổ phiếu lên 39.000 đồng/cổ phiếu, tương ứng gấp 3 lần, thậm chí có thời điểm đạt đỉnh 46.000 đồng/cổ phần trong tháng 4.

CMX còn ấn tượng hơn với thị giá “trà đá” dưới 5.000 đồng/cổ phiếu tăng lên hơn 23.000 đồng/cổ phần và cũng đạt đỉnh 27.550 đồng/cổ phần trong tháng 4/2019. Hiện cổ phiếu CMX đang nằm trong diện cảnh báo do lợi nhuận sau thuế chưa phân phối đến ngày 30/6/2017 âm. Mức tăng giá của các cổ phiếu này lớn hơn rất nhiều so với mức tăng của cổ phiếu các doanh nghiệp đầu ngành như VHC, trong khi sự tăng trưởng của VHC mang tính ổn định và cấu trúc tài chính an toàn hơn.

Cặp đôi “hot” trên thị trường chứng khoán là AMV (Công ty cổ phần Sản xuất kinh doanh dược và Trang thiết bị y tế Việt Mỹ) và SRA (Công ty cổ phần Sara Việt Nam) thu hút sự chú ý của giới đầu tư cả về diễn biến giá cổ phiếu, lẫn con số lợi nhuận đạt được. Nếu như các năm trước, cặp đôi này không mấy nổi bật trong hoạt động kinh doanh, thì năm 2018 có sự chuyển biến rõ rệt về doanh thu, lợi nhuận đến từ hoạt động cốt lõi.

Điều này cũng khiến ROE của AMV và SRA lọt vào Top cao nhất. Lĩnh vực mà 2 công ty hướng đến là thị trường dịch vụ y tế công nghệ cao (phân phối độc quyền trang thiết bị y tế công nghệ cao, trung tâm hỗ trợ sinh sản IVF, trung tâm xét nghiệm tập trung, hệ thống lưu trữ và truyền hình ảnh y tế - PACS…). Đây đều là những lĩnh vực tiềm năng tại Việt Nam. Tuy nhiên, vấn đề giới đầu tư đang quan ngại ở AMV và SRA là khoản phải thu chiếm quá lớn trong tổng tài sản.

Dù có nhiều nghi vấn về sự tăng trưởng đột biến của cặp đôi này, nhưng theo chia sẻ của một lãnh đạo công ty chứng khoán, bản thân AMV là doanh nghiệp có câu chuyện và kỳ vọng sẽ có sự chuyển biến tích cực trong hoạt động kinh doanh chính của Công ty sau khi tái cơ cấu.

Là doanh nghiệp thuộc nhóm quy mô nhỏ, vốn điều lệ chỉ 30 tỷ đồng và không tăng vốn ít nhất từ năm 2010 đến nay, Công ty cổ phần Sách và Thiết bị trường học Đà Nẵng (BED) ghi nhận ROE ròng hàng năm khá ổn định ở mức trên 10% và từ giai đoạn 2015 - 2017 có sự tăng trưởng đều, đạt 14,9%. Đáng chú ý, năm 2018, nhờ khoản lợi nhuận khác đột biến (chuyển nhượng nhà đất tại TP.HCM) với giá trị hơn 26 tỷ đồng, ROE của Công ty đã tăng vọt. Theo đó, ROE trượt 4 quý gần nhất lên đến 56%.

Khối lượng giao dịch trung bình của cổ phiếu BED trong quý I/2019 chỉ hơn 100 cổ phiếu/phiên, nhưng thị giá cổ phiếu khiến nhà đầu tư nhấp nhổm không yên khi tăng mạnh từ 25.500 đồng/cổ phiếu lên 51.000 đồng/cổ phiếu, tương ứng mức tăng gần 100%. Nhờ kết quả kinh doanh tích cực, HĐQT BED đã trình cổ đông thông qua kế hoạch chia cổ tức tiền mặt khủng lên đến 93%, tương ứng 9.300 đồng/cổ phiếu. Dù vậy, sau khi câu chuyện chuyển nhượng nhà đất qua đi, tình hình hoạt động kinh doanh của BED nhiều khả năng sẽ quay về quỹ đạo cũ. Thực tế, Công ty chỉ đặt kế hoạch lợi nhuận năm 2019 ở mức 6 tỷ đồng, bằng 21% con số năm 2018.

Tân binh mới trên thị trường chứng khoán, Công ty cổ phần Địa ốc First Real (FIR) gây ấn tượng với mức độ tăng giá cổ phiếu trong năm 2018 (từng có 10 phiên tăng trần liên tiếp khi mới chào sàn vào tháng 10/2018) và kết quả kinh doanh cũng nhảy vọt. FIR đã công bố kết quả kính doanh bán niên (niên độ tài chính 2019) với hơn 203 tỷ đồng doanh thu thuần, 52 tỷ đồng lãi sau thuế, tăng lần lượt 164% và 148% so với cùng kỳ năm 2018, chỉ số EPS ở mức gần 4.000/cổ phiếu.

Tuy nhiên, đáng chú ý, mới đây, theo công bố thông tin của FIR, 2 kiểm toán viên kiểm toán báo cáo tài chính cho Công ty bị đình chỉ do vi phạm trong việc kiểm toán báo cáo tài chính năm 2018 của đơn vị này.

Trong báo cáo tài chính 2018 kiểm toán, dù đơn vị kiểm toán không đưa ra ý kiến ngoại trừ nhưng số liệu trên báo cáo hợp nhất/riêng lẻ tự lập có sự chênh lệch đáng kể so với sau kiểm toán (đáng kể nhất là phải thu giảm hơn 154 tỷ đồng, nợ ngắn hạn tăng thêm 123 tỷ đồng).

Đồng thời, trên báo cáo bán niên niên độ 2019, FIR tiếp tục có sự chênh lệch trước và sau kiểm toán (tồn kho, phải thu tăng nhẹ, tài sản ngắn hạn khác giảm mạnh 47 tỷ đồng…). Với diễn biến này, tính chính xác của những con số trên báo cáo tài chính của FIR gây không ít băn khoăn cho nhà đầu tư.

ROE cao là một trong các chỉ tiêu đánh giá khả năng làm ra lợi nhuận trên đồng vốn góp nhưng việc tỷ lệ này cao “đột biến”, không xuất phát từ hoạt động kinh doanh cốt lõi và dấu hỏi về mức độ bền vững là vấn đề mà nhà đầu tư luôn quan tâm.

Theo ý kiến nhiều chuyên gia, nếu giá cổ phiếu có những diễn biến tăng mạnh nhờ yếu tố thị trường, lợi nhuận đột biến (không thường xuyên) thì sẽ có sự điều chỉnh dần về mức hợp lý so với kỳ vọng mới trong năm 2019. Nhà đầu tư cần lưu tâm và phân tích kỹ hoạt động cốt lõi của doanh nghiệp để có hành động đúng đắn, giảm thiểu rủi ro.