Thị trường chứng khoán Việt Nam diễn biến tiêu cực trở lại trong nhiều phiên gần đây với lo ngại về chiến tranh thương mại, Cục Dự trữ Liên bang Mỹ (Fed) tăng lãi suất lần cuối trong năm 2018, cùng với việc chênh lệch giữa lợi suất trái phiếu chính phủ Mỹ 3 năm và 5 năm lần đầu tiên rớt xuống dưới mức 0 kể từ năm 2007 báo hiệu nỗi lo kinh tế Mỹ giảm tốc. Tuy nhiên, nhà đầu tư cần hiểu sâu bản chất của vấn đề này và liên hệ tới nội tại của nền kinh tế Việt Nam để tìm được cơ hội đầu tư tốt.

Tập trung vào dòng tiền

Trong số các yếu tố gây tác động tiêu cực tới tâm lý thị trường, chiến tranh thương mại là “bóng ma” lớn nhất. Thực tế, cuộc chiến tranh thương mại Mỹ - Trung Quốc không đơn thuần là xung đột trong giao thương, mà còn về sở hữu trí tuệ và chuyển giao công nghệ.

Điều này gây ảnh hưởng tới tình hình kinh tế toàn thế giới, bởi đây là hai nền kinh tế lớn nhất toàn cầu và sẽ là cuộc chiến kéo dài hàng thập kỷ, không chỉ trong một vài năm khi rất khó tìm được tiếng nói chung, nhất là khi mục tiêu chính của Mỹ là nhằm vào tham vọng và ảnh hưởng của Trung Quốc. Đây là một trong những lý do các tổ chức kinh tế lớn đều dự báo tăng trưởng kinh tế thế giới sẽ chậm lại trong năm 2019.

Với diễn biến khó lường mang tính thương mại, chính trị, các phát biểu, động thái của lãnh đạo hai quốc gia sẽ gây ảnh hưởng tới thị trường chứng khoán toàn cầu. Đáng chú ý, nhà đầu tư không thể đoán định trước việc sẽ phản ứng và ra quyết định như thế nào nếu dựa trên các phát biểu này. Thay vào đó, nên tập trung nghiên cứu và đánh giá dòng chảy của vốn sẽ đi đâu trong bối cảnh còn nhiều điều bất ổn.

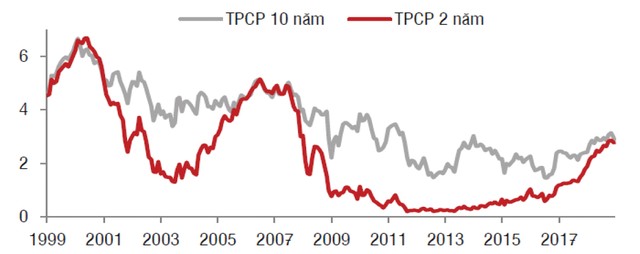

Yếu tố thứ hai được giới đầu tư chú ý là vấn đề chênh lệch lợi suất trái phiếu kỳ hạn 3 năm và 5 năm. Tuy nhiên, thước đo chuẩn xác hơn về vấn đề này là chênh lệch lợi suất trái phiếu giữa hai kỳ hạn 2 năm và 10 năm.

Lợi tức tpcp Mỹ kỳ hạn 2 và 10 năm (%).

Cụ thể, vào thời điểm năm 1999 và 2006, chênh lệch lãi suất trái phiếu 2 kỳ hạn này đã rớt xuống dưới mức 0, sau đó cuộc suy thoái kinh tế Mỹ đã diễn ra năm 2000 và 2008. Tức là sau khi hai đường lợi suất này giao nhau thì có độ trễ khoảng 2 năm nền kinh tế sẽ suy thoái và hiện hai đường này vẫn còn sự chênh lệch nhỏ.

Đi kèm với lo ngại về lợi suất trái phiếu là việc tăng lãi suất sẽ làm thắt chặt tiền tệ, giảm tốc phát triển kinh tế và tác động trực tiếp tới thị trường chứng khoán của một quốc gia do dòng vốn sẽ dịch chuyển sang các kênh đầu tư an toàn hơn. Với lợi suất trái phiếu giảm thì kênh trái phiếu sẽ là một kênh rất hút tiền vào năm 2019. Dòng vốn từ các thị trường mới nổi cũng sẽ bị rút ra là nỗi lo chung của giới đầu tư tại các thị trường này, trong đó có Việt Nam.

Theo khảo sát của Bank of America Merrill Lynch (BAML) vào cuối năm 2018, đang có sự thay đổi trong chiến lược phân bổ tài sản của giới đầu tư quốc tế. Cụ thể, các tài sản rủi ro bị giảm tỷ trọng, trong đó có cổ phiếu và dòng tiền đổ vào thị trường mới nổi .

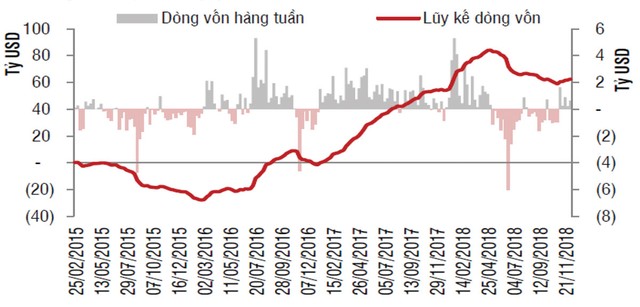

Biểu đồ Dòng vốn tại các quỹ GEM (các quỹ đầu tư vào thị trường mới nổi) từ năm 2015 đã phần nào giải thích sự tăng trưởng của các thị trường mới nổi năm 2017 khi dòng vốn từ GEM đổ rất mạnh vào các thị trường mới nổi. Giai đoạn từ giữa năm 2018 tới nay, dòng tiền chủ yếu rút ra kèm theo dòng vốn lũy kế cũng sụt giảm tại khu vực này.

dòng vốn tại các quỹ gem từ năm 2015.

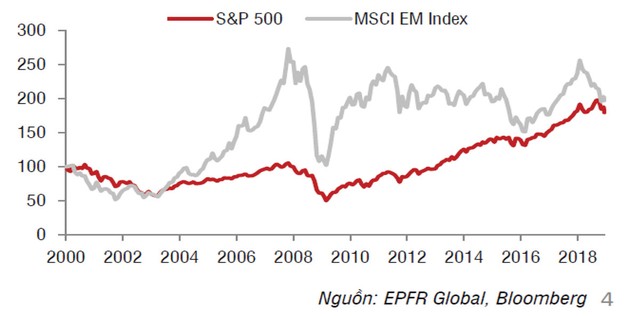

Sự sụt giảm của dòng vốn kéo theo sự sụt giảm rất nhanh của các chỉ số chứng khoán, vì thống kê cho thấy, các chỉ số tại thị trường mới nổi thường biến động rất mạnh theo đúng nghĩa “rủi ro cao – lợi nhuận lớn” (high risk – high return), trong khi các thị trường đã phát triển biến động trong biên độ nhỏ hơn. Giai đoạn từ đầu năm 2018 tới nay, chỉ số MSCI các thị trường mới nổi biến động giảm khá mạnh so với S&P 500.

Diễn biến chỉ số MSCI thị trường mới nổi và S&P 500.

Việc dòng tiền rút ra này là tín hiệu tiêu cực ban đầu đối với các thị trường mới nổi. Hiện lãi suất của Fed đang ở mức 2,25%/năm, tăng 1 điểm phần trăm kể từ đầu năm 2018 và có thể đứng ở mức 2,5% tại thời điểm kết thúc năm 2018. Fed cũng hé lộ có thể sẽ có 3 lần tăng lãi suất trong năm 2019, trong khi các chuyên gia nhận định, năm 2019 có thể có ít hơn 3 lần tăng lãi suất.

Hiểu rõ nội tại

Trong bối cảnh kinh tế thế giới giảm tốc, nhiều bất ổn thì nội tại kinh tế Việt Nam đang đứng trước các thách thức rất lớn, xuất phát từ độ mở lớn với cả hai thị trường Mỹ - Trung, một bên là xuất siêu, một bên là nhập siêu. Bên cạnh đó, tăng trưởng kinh tế Việt Nam phụ thuộc rất nhiều vào khối doanh nghiệp có vốn đầu tư trực tiếp nước ngoài (FDI), ngành điện tử điện thoại, sắt, thép ( Samsung, Formosa…).

Năm 2019, về cân đối vĩ mô, tỷ giá sẽ là mục tiêu chính để Ngân hàng Nhà nước hướng tới kiểm soát thay vì lạm phát nhằm bảo vệ VND. Bên cạnh đó sẽ gia tăng xuất khẩu vào các thị trường tiềm năng, trong đó có Mỹ, nhất là khi với dự trữ ngoại hối rất lớn, Việt Nam có thể chủ động điều tiết tỷ giá theo hướng có lợi cho nền kinh tế.

Theo các chuyên gia, nâng lãi suất, tăng trưởng tín dụng chậm lại, tăng chi tiêu Chính phủ sẽ là những động thái chính trong nền kinh tế Việt Nam năm 2019. Mục tiêu GDP tăng trưởng 6,6% - 6,8% là khả thi nhưng năm 2019, Việt Nam cũng phải thực hiện hàng loạt các cam kết đã ký về mở cửa thị trường, cắt giảm thuế, sở hữu trí tuệ, chiến tranh thương mại mang tới nhiều cơ hội nhưng cũng không ít thách thức cho các doanh nghiệp trong nước.

Về thị trường chứng khoán, quan điểm thị trường chứng khoán là phong vũ biểu của nền kinh tế chưa thể chuẩn mực nếu áp dụng vào các thị trường sơ khai, vì tỷ trọng các ngành dịch vụ tài chính, ngân hàng, bất động sản chiếm tới hơn 50% tổng vốn hóa thị trường chứng khoán và phụ thuộc rất nhiều vào các tập đoàn có vốn hóa lớn. Tuy nhiên, với việc kinh tế Việt Nam tiếp tục tăng trưởng trong bối cảnh kinh tế thế giới giảm tốc, thị trường chứng khoán vẫn sẽ được hưởng lợi trong trung dài hạn.

Việt Nam sẽ là điểm đến cho cả dòng tiền FDI và đầu tư gián tiếp (FII), nên vấn đề của nhà đầu tư không phải nhìn vào chỉ số VN-Index mà phải tìm kiếm cơ hội từ sự dịch chuyển dòng vốn này. Cụ thể, ngành nào sẽ được hưởng lợi và công ty nào sẽ là lựa chọn đầu tư hấp dẫn trong 3 - 5 năm tới.

Đồng thời, sự tăng trưởng nội tại của nền kinh tế kéo theo sức cầu gia tăng tại các mặt hàng tiêu dùng, thiết yếu. Đây sẽ là hai quan điểm đầu tư mà tôi cho rằng đáng xem xét trong bối cảnh thị trường chứng khoán Việt Nam diễn biến khá tiêu cực trong ngắn hạn. Danh mục các ngành nghề tiềm năng theo quan điểm người viết bao gồm: Thủy sản, dệt may, gỗ; khu công nghiệp, logistic, cảng biển; bán lẻ; đá xây dựng; ngân hàng, chứng khoán.

Ở góc nhìn tổng quan là vậy, nhưng khi đi vào phân tích hoạt động kinh doanh của từng doanh nghiệp lại là câu chuyện khác. Bởi cơ hội được nhìn nhận chủ yếu ở giai đoạn lựa chọn công ty tiềm năng, vì nhiều khi ngành nghề tiềm năng nhưng các công ty đang niêm yết trên sàn lại chưa tốt.

Hiện tại, hầu hết các công ty đại chúng niêm yết trên sàn đã qua một thời gian dài phát triển, cơ cấu cũng khá ổn định, một số công ty đã qua giai đoạn tăng trưởng mạnh và được kỳ vọng sẽ giữ sức mạnh trong thời gian tới, một số được hưởng lợi từ bối cảnh kinh tế và chính sách, có động lực tăng trưởng rõ ràng, nhà đầu tư cần phân tích, đánh giá kỹ càng để không bỏ lỡ cơ hội trong những năm tới.

Bên cạnh đó, diễn biến của chỉ số chứng khoán chỉ mang tính chất theo dõi, cập nhật, nó sẽ không quyết định thành công hay thất bại của một nhà đầu tư và nhà đầu tư sẽ luôn trong thế chủ động, không bị sự chi phối của thị trường, vốn ra đời với mục đích là kênh huy động vốn cho các doanh nghiệp, phục vụ hoạt động kinh doanh chính.