Thép Việt Ý lỗ nặng nhất kể từ khi niêm yết

Theo báo cáo tài chính CTCP Thép Việt Ý (VIS) vừa công bố, quý IV/2018, trong khi doanh thu thuần giảm 8,8% so với cùng kỳ 2017 thì giá vốn lại tăng 3%, vượt doanh thu ghi nhận và đẩy lợi nhuận gộp âm gần 150,9 tỷ đồng. Cùng với đó, chi phí tài chính tăng 27,9% trong khi doanh thu tài chính sụt giảm, lợi nhuận trước thuế của VIS âm đến 195 tỷ đồng, bất chấp chi phí bán hàng và quản lý doanh nghiệp được tiết giảm.

Tính chung cả năm 2018, doanh thu của Thép Việt Ý giảm 14,3% so với thực hiện 2017, chỉ hoàn thành 3/4 kế hoạch đề ra. Về lợi nhuận, Công ty báo lỗ 326,3 tỷ đồng, con số kỷ lục kể từ khi lên niêm yết (năm 2006) tới nay. Kết quả này hoàn toàn trái ngược với kế hoạch đầy lạc quan đề ra vào đầu năm.

“Việc gia hạn giấy phép nhập khẩu thép phế liệu bị chậm trễ làm ảnh hưởng đến quá trình nhập khẩu nguyên vật liệu và phát sinh chi phí lưu tàu, chi phí phạt hủy hợp đồng và các chi phí khác. Thị trường biến động mạnh, sản lượng phôi bán ngoài giảm mạnh, nhà máy phôi hoạt động cầm chừng.

Giá thép trong kỳ giảm mạnh, trong khi Công ty phải mua nguyên vật liệu phục vụ sản xuất trước mấy tháng…”, hàng loạt nguyên nhân được Thép Việt Ý đưa ra để lý giải cho kết quả kinh doanh kém khả quan trong kỳ.

Bối cảnh khó khăn của ngành thép khiến nhiều doanh nghiệp sụt giảm lợi nhuận là không thể phủ nhận. Tuy nhiên, việc Thép Việt Ý thua lỗ nặng trong khi các doanh nghiệp khác vẫn có lợi nhuận trong năm 2018 không khỏi khiến nhà đầu tư băn khoăn về cách quản trị kinh doanh cũng như triển vọng của doanh nghiệp khi thị trường thép năm 2019 đang được dự báo sẽ còn khó khăn hơn.

Bên cạnh việc lợi nhuận âm, cơ cấu tài sản, nguồn vốn và khả năng thanh toán của VIS cũng cho thấy nhiều vấn đề đáng ngại. Tại thời điểm cuối năm 2018, nợ phải trả chiếm tới 73,2% tổng nguồn vốn của Công ty, trong đó nợ vay ngắn hạn chiếm gần ¾ tổng nợ phải trả. Trong năm 2018, dòng tiền hoạt động kinh doanh đã âm 408 tỷ đồng và phải bù đắp bằng nguồn tài sản tích lũy cũng như tăng vay nợ.

Về cơ cấu tài sản, giá trị các khoản phải thu đến cuối năm đạt 948,2 tỷ đồng, giá trị hàng tồn kho đạt 870,2 tỷ đồng, lần lượt chiếm 35,3% và 32,4% tổng tài sản. Công ty đã phải trích lập dự phòng phải thu khó đòi lên đến 98,5 tỷ đồng, dự phòng giảm giá hàng tồn kho 72,9 tỷ đồng. Tiền mặt và tiền gửi các loại giảm 50% so với đầu năm.

Đóng cửa phiên giao dịch 18/1/2019 tại 25.700 đồng/cổ phiếu, thị giá VIS đã giảm 22% giá trị trong 1 năm qua. Sau khi “room” cho khối ngoại được nới lên 100% tại cuộc họp Đại hội đồng cổ đông 2018, cổ đông lớn Kyoei Steel Ltd (Nhật Bản) liên tục tăng tỷ lệ sở hữu tại VIS. Sau lần đăng ký và thực hiện mua tháng 12/2018, tỷ lệ sở hữu của Tập đoàn thép đến từ Nhật Bản hiện đã lên đến 73,81%.

HKB lỗ gấp đôi năm 2017

CTCP Nông nghiệp và thực phẩm Hà Nội - Kinh Bắc (HKB) cũng vừa công bố báo cáo tài chính quý IV/2018 với kết quả kinh doanh bi quan nhất trong vòng 5 năm trở lại đây.

Cụ thể, trong kỳ, hàng bán bị trả lại vượt doanh thu, dẫn đến doanh thu thuần của HKB âm 3,6 tỷ đồng. Chi phí tài chính, chủ yếu là lãi vay tăng gấp 5 lần cùng kỳ cùng với chi phí quản lý doanh nghiệp tăng lên 89,4 tỷ đồng, chủ yếu là do trích lập dự phòng các khoản phải thu khó đòi (76,6 tỷ đồng) đã khiến HKB lỗ đến 103,9 tỷ đồng chỉ trong quý IV/2018, tương đương 1/5 vốn điều lệ.

Lũy kế cả năm 2018, doanh thu thuần chỉ đạt 22,7 tỷ đồng, giảm 83,7% so cùng kỳ; lợi nhuận âm 142,7 tỷ đồng, tăng gấp 2 lần so với 2017.

Tính đến thời điểm 31/12/2018, mặc dù khoản nợ vay dài hạn gần như được trả hết, nhưng HKB vẫn còn đến 119,8 tỷ đồng nợ vay ngắn hạn, chiếm 21,1% tổng nguồn vốn. Với nguồn tiền và tiền gửi các loại hầu như không đáng kể, HKB phải đối mặt với rủi ro thanh khoản không hề nhỏ.

Tổng tài sản của HKB đến cuối năm đã giảm 23,5% so với đầu năm, xuống còn 565,7 tỷ đồng, chủ yếu do giá trị phải thu giảm mạnh sau khi trích lập dự phòng phải thu khó đòi và giảm lợi thế thương mại.

Chất lượng tài sản cũng là vấn đề khá đáng ngại, khi trong báo cáo kiểm toán năm 2017 và báo cáo soát xét nửa đầu 2018, kiểm toán đã đưa ra nhiều ý kiến ngoại trừ và nhấn mạnh, đặc biệt là về các khoản đầu tư vào công ty con CTCP Nông nghiệp Lumex Việt Nam và CTCP Nông nghiệp Hưng Lộc Phát Gia Lai mà HKB sở hữu 83,42% và 88,89% vốn điều lệ, với vốn đầu tư lần lượt là 354 tỷ đồng và 80 tỷ đồng, chiếm phần lớn tài sản, nguồn vốn của Công ty.

Kết thúc phiên giao dịch ngày 18/1/2019, thị giá HKB vỏn vẹn 900 đồng/cổ phiếu, giảm 70% so với đầu năm 2018. Gần 4 năm kể từ ngày lên niêm yết, cổ phiếu HKB đã mất gần 90% giá trị. Nếu không cải thiện hiệu quả kinh doanh, thoát lỗ trong năm 2019, HKB buộc phải rời sàn.

DLR đối diện nguy cơ hủy niêm yết

Sau khi liên tiếp thua lỗ trong 2 năm 2016 - 2017, CTCP Địa ốc Đà Lạt (DLR) sẽ bị hủy niêm yết bắt buộc nếu báo cáo kiểm toán 2018 không có gì thay đổi so với báo cáo tự lập.

Cụ thể, theo báo cáo tài chính quý IV/2018, dù doanh thu trong kỳ tăng 23,4% so với cùng kỳ 2017, đạt 15,8 tỷ đồng, trong khi chi phí tài chính, bán hàng và quản lý đều được kéo giảm, nhưng số lãi gộp quá thấp, chỉ 1,2 tỷ đồng không thể đủ bù đắp các khoản chi phí này, khiến lợi nhuận trước thuế của DLR âm 2 tỷ đồng trong quý này. Lũy kế cả năm 2018, Công ty lỗ 6,9 tỷ đồng.

Đây là quý thứ 12 liên tiếp DLR thua lỗ. Tính đến ngày 31/12/2018, lỗ lũy kế của DLR đã lên đến 44,5 tỷ đồng, ăn mòn 99% vốn điều lệ. Trước đó, trong 2 năm 2016 và 2017, Công ty báo lỗ lần lượt là 17,6 tỷ đồng và 14,4 tỷ đồng.

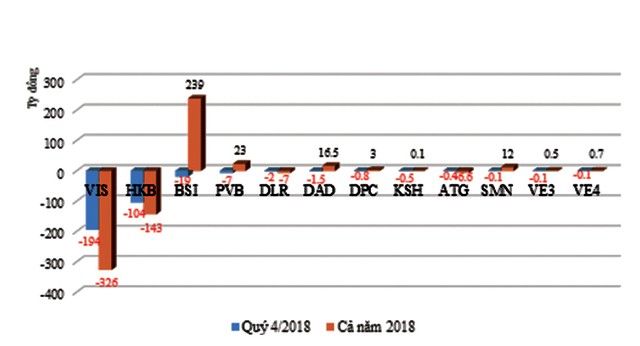

Và còn nhiều doanh nghiệp khác

Không báo lỗ cả năm lên đến hàng trăm tỷ đồng như VIS hay HKB hay đối diện án hủy niêm yết như DLR, nhiều doanh nghiệp khác như PVB, BSI, VE3, VE4, DAD… vừa báo lỗ trong quý IV/2018, kéo tụt thành quả lợi nhuận đạt được sau 9 tháng.

Một số doanh nghiệp báo lỗ trước thuế quý iV/2018

(cập nhật đến 19/12/2019).

Tại CTCP Bọc ống dầu khí Việt Nam (PVB), dù doanh thu quý IV/2018 đạt 14,8 tỷ đồng, tăng 64% so với cùng kỳ 2017, nhưng tình trạng kinh doanh dưới giá vốn chưa được thay đổi, giá vốn vẫn lên đến 29,4 tỷ đồng, gấp đôi doanh thu khiến lợi nhuận gộp âm 14,6 tỷ đồng.

Nhờ khoản doanh thu tài chính và hoàn nhập dự phòng hàng tồn kho, nhập giá vật tư dư thừa đã giúp PVB bù đắp phần nào các các chi phí, lỗ sau thuế giảm xuống chỉ còn 7 tỷ đồng.

Kết quả này khiến lợi nhuận cả năm 2018 của PVB chỉ còn 23,1 tỷ đồng, giảm 59% so với năm 2017, chỉ hoàn thành 83% kế hoạch.

Thua lỗ là điều không cổ đông doanh nghiệp nào mong muốn, nhưng nếu chỉ phản ánh khó khăn trong một giai đoạn, thời điểm… có thể sớm được chấp nhận, thậm chí trở thành cơ hội đầu tư tốt khi thị giá cổ phiếu giảm thấp.Tuy nhiên, cơ hội chỉ đến nếu nhà đầu tư hiểu rõ câu chuyện và tin tưởng vào triển vọng của doanh nghiệp. Ngược lại, thua lỗ cũng là tín hiệu cảnh báo rõ nét nhất về những khó khăn, tồn tại doanh nghiệp đang gặp phải, cũng như những rủi ro mà nhà đầu tư phải đối mặt.