Cổ phiếu dệt may ngược dòng thị trường

Đóng cửa phiên giao dịch ngày 4/10/2019 tại 987,59 điểm, mặc dù vừa mất 1,2% điểm số chỉ sau 3 phiên giao dịch, nhưng nhìn chung chỉ số VN-Index đã trải qua giai đoạn giao dịch khá tích cực.

So với đầu quý III/2019, VN-Index vẫn đạt mức tăng 4,3%, còn so với đầu năm 2019, mức tăng điểm đạt 10,6%.

Thị trường nhìn chung tích cực, nhiều nhóm cổ phiếu ghi nhận mức tăng giá trong quý III/2019. Tuy vậy, trái ngược với xu hướng này, thị giá nhiều cổ phiếu dệt may lại trong xu hướng giảm điểm.

Đóng cửa phiên giao dịch 4/10 tại mức giá 23.650 đồng/cổ phiếu, cổ phiếu GMC của CTCP Sản xuất - Thương mại - May Sài Gòn đã giảm 34,5% trong chỉ hơn 2 tháng qua, về vùng giá thấp nhất 2 năm trở lại đây. Vốn hóa của CTCP Đầu tư - Thương mại - Dệt may Thành Công (TCM) đã giảm 17% chỉ trong quý III/2019 và đang thấp hơn 24,7% so với thời điểm cuối quý 1/2019.

Sau khi giảm mạnh trong quý III/2018 do ảnh hưởng bởi thông tin Sear - đối tác lớn với giá trị đơn hàng chiếm khoảng 7% doanh thu hàng năm và chiếm hơn 10% giá trị khoản phải thu của TCM tại Mỹ nộp đơn xin phá sản, việc báo lãi lạc quan trong quý IV/2018 bất chấp phải trích lập dự phòng cho khoản phải thu khó đòi từ đối tác cùng Hiệp định Đối tác toàn diện và tiến bộ xuyên Thái Bình Dương (CPTPP) được ký kết đã đem đến cho TCM triển vọng tăng trưởng tích cực trong năm 2019.

TCM là một trong số ít doanh nghiệp sở hữu chuỗi sản xuất hoàn thiện, đáp ứng yêu cầu xuất xứ của CPTPP. Tuy vậy, đến nay, những thành quả tăng giá của cổ phiếu này trong quý I/2019 gần như đã bị xóa bỏ.

Tương tự TCM hay GMC, thị giá cổ phiếu EVE của CTCP Everpia cũng đã giảm 18,8% trong quý III vừa qua. Tính từ đầu năm đến nay, tỷ lệ giảm giá đến 22,7%. Trong khi đó, cổ phiếu VGG của Tổng CTCP May Việt Tiến và TVT của Tổng công ty Việt Thắng cũng ghi nhận mức giảm lần lượt 15% và 13,7% trong 3 tháng qua.

Tại khu vực phía Bắc, cổ phiếu VGT của Tập đoàn Dệt may Việt Nam cũng ghi nhận mức giảm 17,3% trong quý III/2019, còn cổ phiếu TNG của CTCP Đầu tư và Thương mại TNG thị giá giảm 15,7%. Trong khi đó, cổ phiếu MSH của CTCP May Sông Hồng cũng kết thúc quý III/2019 với mức giảm giá 5,8%.

Ngành dệt may bước sang năm 2019 với nhiều kỳ vọng sáng đến từ các hiệp định thương mại tự do được Việt Nam ký kết như CPTPP, EVFTA..., đặc biệt là kỳ vọng với thị trường EU, một trong ba thị trường xuất khẩu dệt may lớn nhất của Việt Nam hiện nay, bên cạnh Mỹ, Nhật Bản.

Đối với thị trường Mỹ, dù chưa tham gia CPTPP, nhưng cuộc chiến thương mại Mỹ - Trung cũng được nhiều ý kiến nhận định sẽ tạo điều kiện cho các đơn hàng chuyển dịch sang các quốc gia khác. Trong đó, Việt Nam được đánh giá sẽ trở thành điểm đến hấp dẫn nhất nhờ sở hữu nhiều lợi thế từ vị trí địa lý, nhân công dồi dào, chi phí sản xuất thấp và mối quan hệ hợp tác sẵn có của doanh nghiệp với các nhãn hàng lớn.

Tại Đại hội đồng cổ đông 2019, không ít doanh nghiệp dệt may cũng đã chia sẻ kế hoạch đầu tư mở rộng, nâng cấp năng lực sản xuất để đón đầu cơ hội tăng trưởng.

Đồng thời, định hướng chuyển dịch sản xuất từ các đơn hàng cắt, may có giá trị gia tăng thấp sang tự chủ cung ứng nguyên vật liệu để sản xuất đơn hàng có giá trị gia tăng cao hơn, giúp cải thiện biên lợi nhuận gộp và lợi thế cạnh tranh trong dài hạn.

Tuy vậy, diễn biến thị giá các cổ phiếu trên thị trường chứng khoán trong quý III/2019 và từ đầu năm đến nay cho thấy sức hút của các cổ phiếu dệt may với nhà đầu tư dường như lại suy giảm đáng kể.

Vì sao cổ phiếu dệt may bớt hấp dẫn?

Bản tin Kinh tế - Dệt may tháng 9/2019 của Hiệp hội Dệt may Việt Nam (VITAS) cập nhật số liệu thống kê sơ bộ, kim ngạch xuất khẩu hàng dệt may Việt Nam tháng 9/2019 ước đạt 3,46 tỷ USD, tăng 10,07% so với tháng 9/2018.

Lũy kế 9 tháng, tổng kim ngạch xuất khẩu hàng dệt may ước đạt 29,24 tỷ USD, tăng 9,23% so với cùng kỳ 2018 và hoàn thành 74% kế hoạch cả năm 2019. Giá trị xuất khẩu tiếp tục tăng mạnh cho thấy tình hình kinh doanh tích cực, nhưng vì sao nhà đầu tư lại trở nên thờ ơ với nhóm cổ phiếu dệt may?

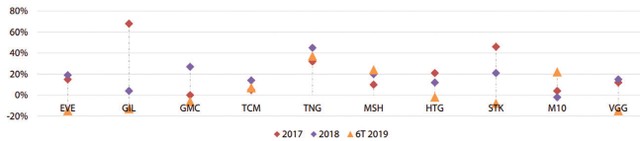

Tăng trưởng doanh thu của các doanh nghiệp dệt may niêm yết (%).

Thực tế, mặc dù triển vọng chung tích cực, kết quả kinh doanh của các doanh nghiệp trong ngành có sự phân hóa lớn phụ thuộc vào cơ cấu thị trường xuất khẩu, cũng như chủng loại sản phẩm chủ yếu của doanh nghiệp.

Chẳng hạn, thông tin lạc quan đến từ TNG khi doanh nghiệp này công bố doanh thu và lợi nhuận lũy kế 8 tháng 2019 tăng 34% so với cùng kỳ 2018, lần lượt đạt 3.166 tỷ đồng và 157 tỷ đồng.

Tổng giá trị đơn hàng của TNG đã ký kết đến giữa tháng 8/2019 ước tính cao hơn 13% so với kế hoạch doanh thu 2019 và tăng 30% so với doanh thu cả năm 2018, thì tại không ít doanh nghiệp khác lại đang đối mặt với tình trạng sụt giảm đơn hàng, kết quả kinh doanh suy giảm.

Tại GMC, sau năm 2018 ghi nhận mức doanh thu, lợi nhuận sau thuế tăng lần lượt 27% và 105,3% so với 2017, trong nửa đầu năm 2019, doanh thu hợp nhất đã giảm 6,5% so với cùng kỳ. Việc cơ cấu danh mục khách hàng, cắt giảm hoạt động bán hàng với đối tác Gramici là nguyên nhân được GMC lý giải cho doanh thu sụt giảm.

Về lợi nhuận, mặc dù GMC báo lãi sau thuế tăng 128,6% so với cùng kỳ 2018, nhưng kết quả này có đóng góp đáng kể từ hồi tố với sai sót của khoản mục hoàn nhập dự phòng quỹ lương của kỳ kế toán 6 tháng đầu năm 2018, qua đó làm lợi nhuận nửa đầu năm ngoái giảm 31 tỷ đồng so với số đã báo cáo.

Tại EVE, doanh thu hợp nhất 6 tháng đầu năm cũng giảm 15% so với cùng kỳ 2018 do sự sa sút tại cả ba mảng kinh doanh chính là chăn ga, bông tấm và khăn. Ngược lại, chi phí bán hàng tăng 15% do việc đầu tư mở rộng kinh doanh, đầu tư vào thị trường bán lẻ và các showroom đã khiến lợi nhuận trước thuế giảm đến 65%.

Tương tự là tình hình của VGG với doanh thu, lợi nhuận trước thuế giảm lần lượt 15,3% và 21% sau 6 tháng. Tại CTCP Xuất nhập khẩu Bình Thạnh (GIL), doanh thu 6 tháng cũng giảm 12,8%, kéo lợi nhuận gộp giảm 16,5%,

Nằm trong chuỗi giá trị của ngành dệt may, nhóm doanh nghiệp ngành sợi cũng chịu ảnh hưởng tiêu cực.

Trong đợt giảm giá tại cổ phiếu FTM của CTCP Đầu tư và Phát triển Đức Quân vừa qua, không thể bỏ qua việc Công ty báo lỗ trước thuế 31 tỷ đồng sau nửa đầu 2018 và là nguyên nhân khiến cho cổ phiếu bị cắt margin.

Thị trường xuất khẩu Trung Quốc chịu ảnh hưởng của chiến tranh thương mại khiến sản lượng và giá bán sợi giảm mạnh, trong khi giá bông tồn kho và đặt hàng từ trước ở mức cao khiến biên lợi nhuận bị ảnh hưởng là thông tin FTM lý giải cho kết quả kinh doanh khó khăn.

Tác động của chiến tranh thương mại khiến khách hàng trì hoãn mua nguyên liệu, Trung Quốc bán phá giá nhằm giải tỏa tồn kho cũng đã khiến doanh thu của CTCP Sợi thế kỷ (STK) bị sụt giảm.

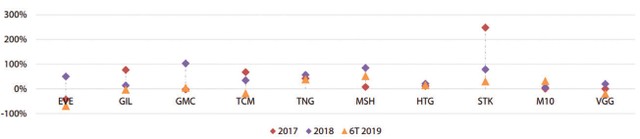

Tăng trưởng lợi nhuận sau thuế của các doanh nghiệp dệt may niêm yết (%)

Rõ ràng, trái với kỳ vọng hưởng lợi từ thương chiến Mỹ - Trung, không ít doanh nghiệp dệt may đang bị ảnh hưởng tiêu cực từ căng thẳng này.

Đối với các hiệp định tự do thương mại đã được ký kết, thực tế là các doanh nghiệp Việt Nam chưa được hưởng lợi nhiều do vướng về quy tắc xuất xứ từ sợi trở đi (với CPTPP) và từ vải trở đi (với EVFTA) khi nguồn nguyên liệu cũng đang phụ thuộc lớn vào nhập khẩu từ Trung Quốc.

VITAS cập nhật, tới tháng 9/2019, tức sau 9 tháng CPTPP có hiệu lực, mặt hàng dệt may chưa tận dụng được các cơ hội của hiệp định này nếu so sánh với các mặt hàng khác như nông sản bởi vấn đề chứng minh quy tắc xuất xứ.

Trong báo cáo phân tích tháng 9/2019, CTCP Chứng khoán Rồng Việt (VDSC) cập nhật “Mỹ, EU và Nhật Bản là các thị trường xuất khẩu chủ lực của hàng may mặc Việt Nam, chiếm 72% tổng giá trị xuất khẩu.

Tuy nhiên, Việt Nam hiện phải nhập hầu hết nguyên liệu vải từ Trung Quốc (chiếm 58% tổng giá trị nhập khẩu)” và nhận định “đây là thách thức không hề nhỏ trong việc đáp ứng yêu cầu xuất xứ các hiệp định thương mại”.

VDSC cũng đánh giá, Trung Quốc đóng vai trò ngày càng quan trọng trong chuỗi cung ứng dệt may toàn cầu, trở thành nhà cung cấp nguyên phụ liệu dệt may chủ đạo.

Do đó, không loại trừ khả năng Trung Quốc có thể tăng thuế đối với các sản phẩm vải nguyên liệu xuất khẩu sang Việt Nam. Ngoài ra, Mỹ có thể tiến hành truy xuất nguồn gốc các sản phẩm may mặc sản xuất tại Việt Nam để hạn chế nguyên phụ liệu có nguồn gốc từ Trung Quốc.

Bên cạnh những yếu tố nguyên vật liệu, chi phí sản xuất của các doanh nghiệp dệt may cũng chịu áp lực tăng, từ chi phí lương, chi phí điện, nước, vận chuyển do giá điện, nước, xăng dầu tăng, kéo giảm biên lợi nhuận.

Chẳng hạn, với chính sách tăng lương tối thiểu, trong báo cáo phân tích về CTCP Đầu tư phát triển TDT tháng 5/2019, CTCP Chứng khoán FPT (FPTS) nhận định, với 1.200 lao động, chi phí nhân công chiếm khoảng trên dưới 40% tổng chi phí sản xuất - kinh doanh hàng năm, chính sách tăng lương tối thiểu vùng từ 180.000 đồng/tháng - 220.000 đồng/tháng mỗi năm) có thể khiến các chi phí bảo hiểm có thể tăng hơn 600 triệu đồng/năm, ăn mòn 3% lợi nhuận sau thuế của doanh nghiệp này.

Thị giá nhiều cổ phiếu dệt may đã bứt phá trong nửa cuối năm 2018 phản ánh kỳ vọng lạc quan trước thềm năm 2019. Nay thực tế không đạt kỳ vọng ban đầu, nhiều khó khăn trong cả ngắn và dài hạn xuất hiện, nên việc nhà đầu tư thờ ơ với cổ phiếu dệt may bất chấp kim ngạch xuất khẩu chung của ngành vẫn tăng trưởng không phải là không có lý do.

Một số phân tích đánh giá cơ hội đầu tư cổ phiếu dệt may vẫn còn, nhưng sẽ phân hóa mạnh theo triển vọng của từng doanh nghiệp, khó có thể trở lại giai đoạn tăng đồng đều như nửa cuối năm 2018.