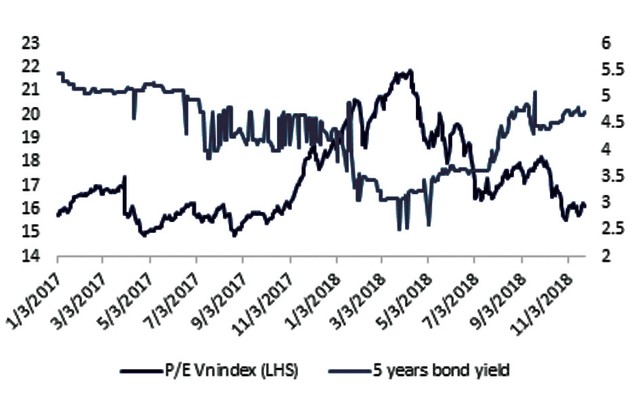

Việc P/E thị trường sụt giảm từ mức 22 lần cuối quý I/2018 xuống dưới 16 lần hiện tại không phải là hoạt động chốt lời đơn thuần.

Thị trường có cơ sở để gia tăng tâm lý thận trọng, trong bối cảnh các yếu tố rủi ro bên trong và bên ngoài đều có diễn biến đáng lo ngại hơn nhiều so với các giai đoạn trong quá khứ. Để dự báo diễn biến thị trường trong tháng cuối năm, chúng ta cần hiểu được các yếu tố đang tác động đến thị trường và gây ra đợt sụt giảm vừa qua.

Chính sách tiền tệ thay đổi: Áp lực tâm lý

Ông Trần Đức Anh, Giám đốc Vĩ mô và chiến lược thị trường, Công ty Chứng khoán KB Việt Nam (KBSV).

Xét các yếu tố rủi ro trong nước, yếu tố đầu tiên có thể dễ dàng nhận thấy là chính sách tiền tệ của Ngân hàng Nhà nước (NHNN) đã có sự thay đổi rõ nét từ định hướng nới lỏng, hỗ trợ tăng trưởng, chuyển sang chính sách thận trọng, ưu tiên kiềm chế lạm phát.

Trong các năm trước, với việc giá dầu dao động ở vùng thấp, cùng với diễn biến thuận lợi của USD, lạm phát trong nước luôn được duy trì ở mức thấp, là điều kiện thuận lợi để NHNN áp dụng chính sách tiền tệ kích thích tăng trưởng.

Tuy nhiên, kể từ đầu năm 2018, khi mà áp lực lạm phát, tỷ giá quay trở lại, NHNN đã phát đi thông điệp thận trọng trong điều hành chính sách. Chỉ thị 04 của cơ quan này truyền đi thông điệp sẽ không nới trần tín dụng cho các ngân hàng, trừ một số trường hợp ngân hàng tham gia tái cấu trúc hệ thống. Qua đó, tăng trưởng tín dụng năm nay được dự báo trong khoảng 14 - 16%, so với mức 18,24% của năm 2017.

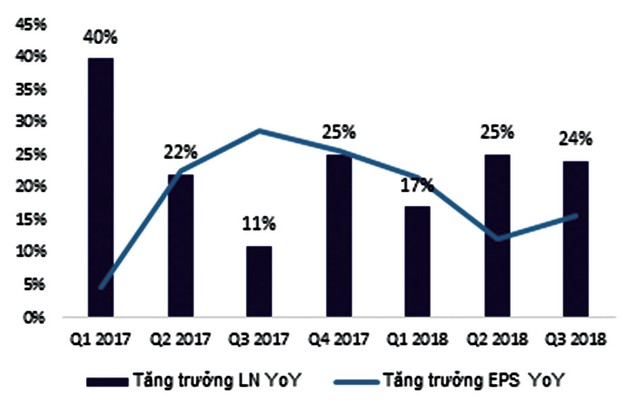

Tăng trưởng lợi nhuận và EPS của các doanh nghiệp niêm yết.

Ngoài ra, mặt bằng lãi suất rục rịch tăng nhẹ ở cả lãi suất huy động và lãi suất cho vay. Trong khi đó, lợi suất trái phiếu Chính phủ có nhịp tăng mạnh, với mức tăng của trái phiếu 5 năm từ vùng đáy 2,5%/năm trong quý I/2018 lên mức 4,7%/năm hiện tại.

Về tổng thể, chính sách tiền tệ của NHNN mang tính thận trọng hơn khiến dòng tiền vào thị trường chứng khoán (TTCK) không còn dồi dào như trong các giai đoạn trước. Tuy nhiên, mức tăng trưởng tín dụng, M2 ở thời điểm hiện tại, cùng với lãi suất huy động, cho vay vẫn ở mức thấp so với quá khứ cho thấy, đây vẫn chưa phải là chính sách tiền tệ thắt chặt và vẫn mang tính hỗ trợ tăng trưởng kinh tế, cũng như tăng trưởng của thị trường chứng khoán, mặc dù mức độ tác động không mạnh như trước.

Diễn biến P/E PVN-Index và lợi suất trái phiếu Chính phủ 5 năm.

Trên thực tế, yếu tố chính khiến TTCK sụt giảm kể từ vùng đỉnh giai đoạn đầu năm 2018 là yếu tố ngoại biên bên ngoài, mang tính khách quan, nằm ngoài tầm kiểm soát và khó đoán định.

Mối tương quan với chứng khoán thế giới ngày càng cao

Mối tương quan biến động TTCK Việt Nam và TTCK toàn cầu ngày càng cao trong 2 năm trở lại đây. Diễn biến tiêu cực của TTCK toàn cầu trong năm 2018 (thể hiện qua biến động chỉ số MSCI World Index) là một trong những nguyên nhân chính khiến TTCK Việt Nam điều chỉnh.

Diễn biến chỉ số MSCI World Index và VN-Index.

Dẫn đầu đà sụt giảm của TTCK toàn cầu là thị trường Mỹ, khi mà các nhà đầu tư ở thị trường nước này lo ngại Cục Dự trữ Liên bang Mỹ (Fed) tăng lãi suất, tăng trưởng nhóm doanh nghiệp tốp đầu lĩnh vực công nghệ (FAANG) chậm lại và rủi ro chiến tranh thương mại.

Trên thực tế, ngay cả khi chưa xét đến yếu tố chiến tranh thương mại, các nhà kinh tế đã tương đối đồng thuận rằng, tăng trưởng kinh tế Mỹ sẽ chậm lại kể từ năm 2019, với các nguyên nhân: tác động từ đợt cắt giảm thuế của Tổng thống Donal Trump giảm dần; lãi suất tăng trong quá khứ bắt đầu tác động đến chi phí vốn các doanh nghiệp; USD mạnh lên tác động tiêu cực đến hoạt động xuất khẩu.

Trong đó, nguyên nhân thứ hai và thứ ba có thể được giảm nhẹ nếu Fed tăng lãi suất ít đi trong năm 2019 (không quá 2 lần), là thông điệp thị trường có thể kỳ vọng xuất hiện trong cuộc họp chính sách tháng 12 tới của Fed.

Ngoài ra, chiến tranh thương mại vẫn sẽ là đề tài nóng, thu hút sự quan tâm của thị trường và tác động mạnh đến biến động TTCK toàn cầu cũng như TTCK Việt Nam trong thời gian tới. Càng đến gần thời điểm kết thúc năm 2018, câu chuyện này sẽ càng được chú ý, khi mà ngày 1/1/2019 là thời điểm Chính phủ Mỹ áp dụng đợt tăng thuế tiếp theo lên hàng hóa nhập khẩu từ Trung Quốc (tăng từ 10% lên 25% với 200 tỷ hàng hóa nhập khẩu).

Có nhiều quan điểm cho rằng, Việt Nam sẽ là quốc gia hưởng lợi về xuất khẩu, thu hút FDI khi chiến tranh thương mại Mỹ - Trung leo thang. Tuy nhiên, tác động tổng thể chưa rõ ràng, đặc biệt nếu xét trong bối cảnh chiến tranh thương mại sẽ khiến tổng cầu sụt giảm, kịch bản xấu có thể gây ra suy thoái. Nhìn chung, chiến tranh thương mại chắc chắn sẽ tác động tiêu cực đến TTCK Việt Nam trong ngắn hạn, trong khi về dài hạn, các tác động đến nền kinh tế chưa rõ ràng.

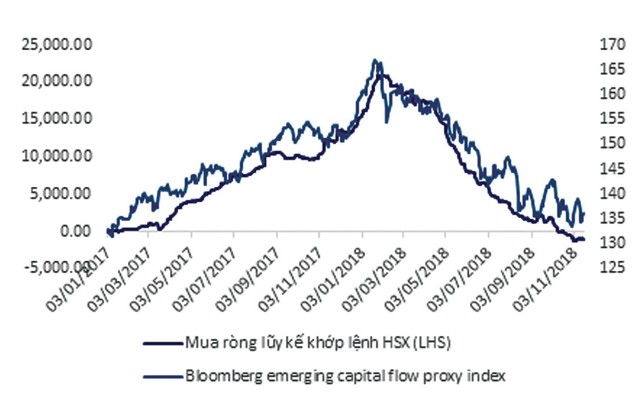

Khối ngoại bán ròng

Bên cạnh tác động về mặt tâm lý đối với nhà đầu tư trong nước, các yếu tố ngoại biên cũng có tác động trực tiếp đến dòng tiền, thông qua hoạt động mua/bán ròng của khối nhà đầu tư nước ngoài. Có thể thấy, sau giai đoạn mua ròng mạnh, khối ngoại đã có xu hướng rút vốn khỏi các thị trường mới nổi kể từ giữa quý I năm nay và TTCK Việt Nam không nằm ngoài tầm chịu ảnh hưởng.

Lũy kế giá trị mua ròng của khối ngoại trên HOSE và chỉ số dòng vốn thị trường mới nổi.

Trong quá khứ, các thị trường mới nổi đã đón nhận dòng vốn khổng lồ, nhờ các nền kinh tế lớn đồng loạt áp dụng chính sách tiền tệ nới lỏng chưa từng có.

Với việc chính sách tiền tệ đảo ngược theo xu hướng thắt chặt dần, dòng vốn ở các thị trường mới nổi bị rút ròng và xu hướng trên khó có thể kết thúc trong ngắn hạn. Tuy nhiên, nếu xét cả giao dịch thỏa thuận, thì khối ngoại đã mua ròng mạnh trên TTCK Việt Nam, thông qua các thương vụ lớn ở MSN, VHM, YEG… Điều này cho thấy, mặc dù chịu ảnh hưởng từ xu hướng chung, nhưng TTCK Việt Nam vẫn có những nét hấp dẫn riêng để thu hút nguồn vốn ngoại.

Dự báo kịch bản thị trường tháng 12

Nhìn chung, mức P/E 16 lần đã phản ánh tương đối đầy đủ các rủi ro hiện tại của thị trường. Đây tạm thời được coi là điểm cân bằng của chỉ số VN-Index trong ngắn hạn.

Các diễn biến mới có thể làm thay đổi điểm cân bằng này là thông tin liên quan đến chiến tranh thương mại, biến động TTCK toàn cầu, USD, diễn biến giá dầu, thông điệp của Fed trong cuộc họp chính sách tháng 12 và kết quả kinh doanh các doanh nghiệp trong quý IV.

Mức P/E 16 lần đã phản ánh tương đối đầy đủ các rủi ro hiện tại của thị trường. Nhiều khả năng VN-Index sẽ tiếp tục biến động ở vùng giá hiện tại trước khi tăng trưởng trong vài ba tuần cuối năm 2018. Cơ hội sẽ tập trung vào một số nhóm ngành...

Sẽ là lạc quan thái quá nếu chúng ta kỳ vọng P/E của thị trường có thể quay trở lại tương đương giai đoạn đầu năm (20 - 22 lần). Tuy nhiên, bối cảnh vĩ mô, hoạt động sản xuất - kinh doanh các doanh nghiệp vẫn đang tăng trưởng mạnh là bệ đỡ vững chắc, hỗ trợ thị trường không xảy ra các đợt sụt giảm, lao dốc bất ngờ.

Nếu không xuất hiện các thông tin ngoại biên mới có tầm ảnh hưởng lớn, nhiều khả năng VN-Index sẽ tiếp tục biến động ở vùng giá hiện tại trong 1 - 2 tuần đầu tháng 12, trước khi tăng trưởng trong các tuần còn lại của năm 2018 nhờ thông tin hỗ trợ từ kết quả kinh doanh các doanh nghiệp (dự báo tổng lợi nhuận các doanh nghiệp quý IV/2018 tăng 18 - 20%).

Kịch bản VN-Index tiệm cận trở lại mốc 1.000 điểm vào thời điểm cuối năm vẫn đang được duy trì. Cơ hội sẽ xuất hiện ở nhóm các doanh nghiệp giữ được đà tăng trưởng lợi nhuận cao, thuộc các ngành như ngân hàng, vật liệu xây dựng, hàng tiêu dùng…, hoặc các ngành đang thu hút được sự quan tâm của thị trường nhờ hưởng lợi từ Hiệp định Đối tác toàn diện và tiến bộ xuyên Thái Bình Dương và chiến tranh thương mại như logistic, dệt may, thủy sản, khu công nghiệp…