Phiên giao dịch ngày 29/3 là phiên chốt quý I/2019, VN-Index đóng cửa tại 980,76 điểm, giảm 0,2% so với phiên liền trước, nhưng tăng 1,6% so với cuối tháng 2, tăng 7,7% so với cuối tháng 1 và tăng gần 10% so với cuối năm 2018.

Trao đổi với Đầu tư Chứng khoán, ông Lu Hui Hung nhận xét, so với diễn biến của quý I năm ngoái, thị trường chứng khoán khá “tĩnh” trong quý I năm nay.

Ông Lu Hui Hung

Sau diễn biến giảm điểm trong tháng 12/2018 và xu hướng giảm kể từ đầu quý II/2018, kết thúc năm dưới ngưỡng 900 điểm, VN-Index đã có nhịp phục hồi lên trên ngưỡng 1.000 điểm vào đầu tháng 3, sau đó có một số phiên điều chỉnh.

Tính chung trong quý I/2019, VN-Index tăng gần 10%. Nhóm Vingroup (VIC, VHM, VRE) và nhóm ngân hàng có vốn nhà nước (VCB, CTG, MBB, BID, EIB) là động lực tăng điểm chính của chỉ số, với mức đóng góp lần lượt khoảng 5% và 2,6% vào mức tăng chung. Nếu loại bỏ nhóm này, VN-Index chỉ tăng hơn 2% trong quý đầu năm nay. Việc VN-Index quay về vùng định giá hợp lý hơn (P/E dao động trong khoảng 15 - 17 lần, thấp đáng kể so với mức 22 lần thời điểm cuối quý I/2018) đã giúp thị trường có dấu hiệu cân bằng hơn.

Ông Lu Hui Hung cho rằng, dù nền tảng kinh tế nội tại tương đối vững chắc, nhưng dòng tiền chưa trở lại thị trường chứng khoán mạnh mẽ, khi các rủi ro bên ngoài vẫn hiện hữu. Đặc biệt, rủi ro tăng trưởng kinh tế toàn cầu có dấu hiệu chậm lại sẽ ảnh hưởng không nhỏ đến nền kinh tế có độ mở lớn như Việt Nam. Giá trị giao dịch bình quân trên HOSE trong quý I/2019 đạt mức thấp, chỉ khoảng 4.000 tỷ đồng/phiên, thấp hơn 24% so với bình quân năm 2018.

Điểm tích cực là khối ngoại duy trì trạng thái mua ròng, tổng giá trị mua ròng trong quý I/2019 trên HOSE đạt hơn 5.000 tỷ đồng, bao gồm cổ phiếu và chứng chỉ quỹ ETF.

Sang tháng 4, vị giám đốc phân tích PHS nhận định, mùa đại hội đồng cổ đông năm nay sẽ khó có tác động đột biến tới thị trường chứng khoán, khi các doanh nghiệp tỏ ra thận trọng với kế hoạch kinh doanh, trong bối cảnh những yếu tố bất lợi bắt đầu lộ diện như tín dụng được kiểm soát chặt chẽ hơn, nhất là đối với lĩnh vực bất động sản, chứng khoán; lãi suất khó giảm; chi phí đầu vào tăng do giá điện, giá dầu, giá hàng hóa cơ bản tăng; xuất khẩu nhìn chung khó khăn hơn khi nhu cầu toàn cầu suy giảm…

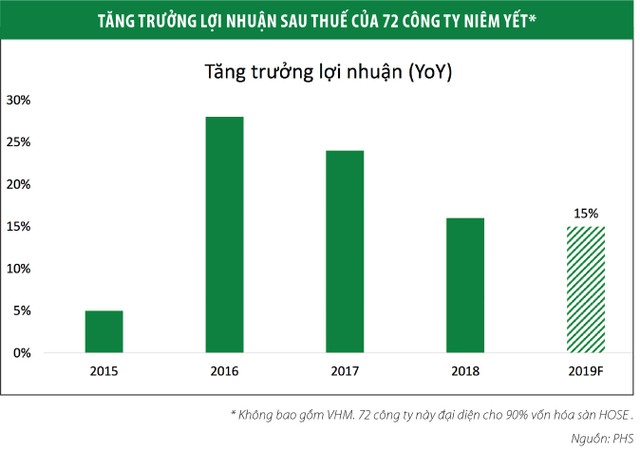

“Chúng tôi ước tính, tăng trưởng lợi nhuận sau thuế của các doanh nghiệp niêm yết trong năm 2019 khoảng 15%. Với vùng định giá hiện tại, VN-Index có thể cân bằng quanh ngưỡng 1.000 điểm”, ông Lu Hui Hung nói.

Riêng đối với lĩnh vực ngân hàng, nhất là ở các ngân hàng có vốn nhà nước, vấn đề tăng vốn để đáp ứng các tiêu chuẩn Basel II hiện đang rất bức thiết. Do đó, có thể có những điều chỉnh kỹ thuật liên quan đến tỷ lệ dữ trữ bắt buộc, giới hạn sở hữu cổ phần (room) cho nhà đầu tư nước ngoài từ cơ quan quản lý và điều này sẽ tạo ra những hiệu ứng tích cực đáng kể trên thị trường.

Ngoài ra, PHS tiếp tục kỳ vọng vào diễn biến tích cực của dòng vốn ngoại trong quý II và cả năm.

“Thị trường chứng khoán Việt Nam có thể chưa lọt vào danh sách chờ nâng hạng trong kỳ xem xét tháng 5 tới của MSCI, nhưng chúng tôi tin rằng, thị trường sẽ đón nhận những đánh giá tích cực hơn từ tổ chức này sau những nỗ lực của Việt Nam trong việc chuẩn bị thông qua Luật Chứng khoán thế hệ mới, Đề án thành lập Sở Giao dịch chứng khoán Việt Nam trên cơ sở sắp xếp lại hai sở giao dịch hiện tại, cũng như các vấn đề về nâng giới hạn sở hữu cho nhà đầu tư nước ngoài. Điều này sẽ giúp Việt Nam tiếp tục thu hút được dòng vốn ngoại để đón bắt cơ hội nâng hạng lên thị trường mới nổi trong tương lai gần”, ông Lu Hui Hung chia sẻ.

Diễn biến khả quan của dòng vốn ngoại có thể kích hoạt dòng tiền trong nước tham gia thị trường và ủng hộ cho một kịch bản tích cực trong quý II/2019, với mức tăng khoảng 10%, tương ứng với VN-Index quanh ngưỡng 1.100 điểm.

Một số nhóm ngành được PHS đánh giá sẽ có mức tăng trưởng lợi nhuận vượt trội trong năm 2019 nhờ hưởng lợi từ xu hướng tăng trưởng và hội nhập kinh tế của Việt Nam bao gồm bán lẻ hàng tiêu dùng (35%), cảng biển (31%), dệt may (26%), chứng khoán (23%) và ngân hàng (18%).

Tuy vậy, nhà đầu tư được khuyến nghị, quan sát thận trọng với các rủi ro bên ngoài, nhất là dấu hiệu giảm tốc của nền kinh tế toàn cầu có thể làm đảo ngược xu hướng đầu tư toàn cầu.