Trong thị trường dược, có 2 kênh chính là kênh nhà thuốc và kênh bệnh viện. Nhìn chung, VCSC kỳ vọng kênh bệnh viện sẽ có tăng trưởng cao hơn kênh nhà thuốc trong các năm tới, từ 2 nguyên nhân: (1) Sự phổ biến ngày càng tăng của chương trình bảo hiểm y tế toàn dân sẽ thúc đẩy kênh bệnh viện và (2) kiểm soát chặt chẽ hơn của Chính phủ lên việc bán thuốc kê đơn ở kênh nhà thuốc, sẽ phần nào làm hạn chế tăng trưởng tại kênh này.

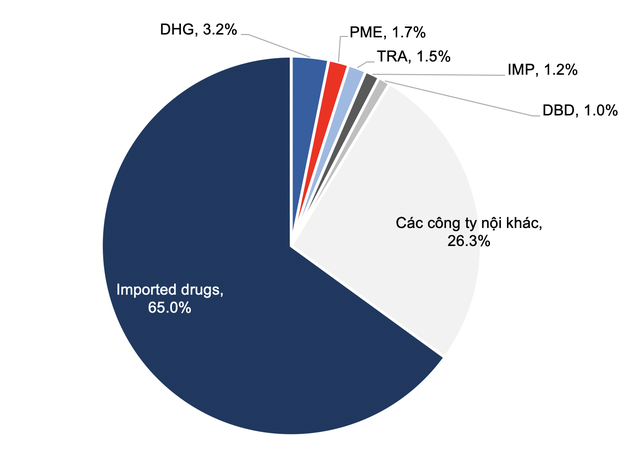

Mặt khác, ngành dược Việt Nam còn phụ thuộc rất nhiều vào thuốc ngoại khi chỉ có 35% giá trị thuốc được sản xuất bởi các doanh nghiệp nội địa.

Thị phần ngành dược năm 2020

|

Về mặt chính sách, bức tranh chung là nhà nước đang ra những chính sách có lợi nhằm thúc đẩy thuốc nội địa có tiêu chuẩn cao để thay thế cho thuốc ngoại. Do đó, VCSC cho rằng các doanh nghiệp dược nội địa có các dây chuyền sản xuất tiêu chuẩn cao như EU-GMP hay Japan-GMP sẽ hưởng lợi và tăng trưởng cao hơn các đối thủ cạnh tranh.

Hiện tại, chỉ có trên dưới 10 công ty dược Việt Nam là có các dây chuyền sản xuất trên, trong đó các công ty niêm yết chỉ có Imexpharm, Pymepharco và Dược Hậu Giang.

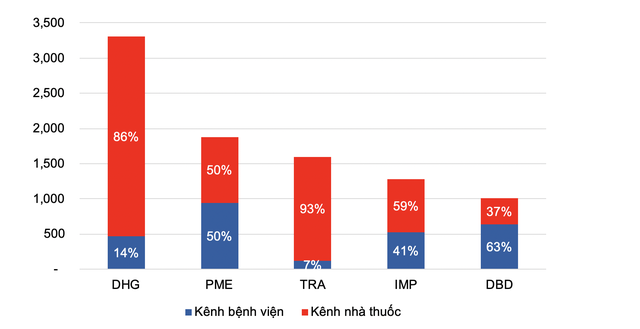

Làm 1 so sánh giữa các công ty dược niêm yết, VCSC chọn ra 5 công ty dược lớn nhất về quy mô doanh thu là DHG, PME, TRA, IMP và DBD.

Nhìn chung, DHG và TRA tập trung vào kênh nhà thuốc với thế mạnh của DHG là tân dược không kê đơn, trong khi TRA có thế mạnh là doanh nghiệp dẫn đầu trong mảng thuốc Đông dược. Trong khi đó, PME, IMP và DBD tập trung vào kênh bệnh viện với thế mạnh là các loại kháng sinh uống, tiêm, đặc biệt DBD là doanh nghiệp nội địa dẫn đầu về thuốc điều trị ung thư.

Doanh thu 2020 phân theo kênh bán hàng (tỷ đồng)

|

Với DHG, Công ty có thế mạnh về mạng lưới phân phối lớn nhất Việt Nam và thương hiệu mạnh về thuốc kháng sinh uống, giảm đau và hạ sốt. Tuy nhiên điểm yếu là doanh thu từ kênh bệnh viện còn thấp do công nghệ sản xuất, hiện tại phần lớn thuốc của DHG vẫn sản xuất bằng dây chuyền WHO-GMP - một tiêu chuẩn thông thường. Để khắc phục điểm yếu này, DHG đang đẩy mạnh nhận chuyển giao sản phẩm từ Taisho – công ty mẹ từ Nhật Bản, cũng như đầu tư xây dựng 1 nhà máy kháng sinh tiêu chuẩn Japan-GMP mà dự kiến sẽ hoạt động vào cuối năm 2024.

Giống như DHG, TRA có hệ thống phân phối lớn thứ 2 Việt Nam và thương hiệu dẫn đầu về Đông Dược. Tuy nhiên, Công ty còn có vị thế chưa mạnh về thuốc tân dược. Để khắc phục nhược điểm này, TRA bắt đầu nhận chuyển giao các loại thuốc tân dược đặc trị từ cổ đông chiến lược là Daewoong Pharma từ Hàn Quốc, cũng như tuyển dụng nhân sự cấp cao cho bộ phận chuyên trách kênh bệnh viện.

Đối với IMP và PME, 2 công ty này khá tương đồng khi là 2 trong số các doanh nghiệp có công suất EU-GMP lớn nhất Việt Nam. Lợi thế về công nghệ và chính sách có lợi giúp 2 công ty này có thị phần cao trong mảng thuốc kháng sinh, đặc biệt là ở phân khúc thuốc chất lượng cao tại kênh bệnh viện. Tuy nhiên, 2 công ty còn hạn chế về thuốc kháng sinh nhóm non-beta chất lượng cao.

Do đó, cả 2 đều đã đầu tư xây dựng nhà máy EU-GMP để sản xuất loại thuốc này, mà dự kiến sẽ đi vào hoạt động trong năm 2022. Ngoài ra, cả 2 đều có kế hoạch đẩy mạnh mảng xuất khẩu dưới sự hỗ trợ của đối tác chiến lược là SK Group (với IMP) và Stada (với PME).

Về phần DBD, tuy là một trong những công ty top đầu về kênh bệnh viện và có vị thế số 1 về thuốc điều trị ung thư, DBD vẫn chưa có các dây chuyền sản xuất tiêu chuẩn cao để có thể bán vào nhóm thuốc chất lượng cao tại kênh bệnh viện. Ngoài ra kênh nhà thuốc của công ty cũng có kết quả kinh doanh chưa xứng tầm với tiềm năng do chiến lược bán hàng chưa hiệu quả.

Để khắc phục, DBD đã đầu tư vào 1 nhà máy thuốc điều trị ung thư và đang đợi xét duyệt EU-GMP. Đối với kênh nhà thuốc, công ty cũng đang tái cơ cấu chiến lược bán hàng thông qua tăng cường đội sales, chuẩn hoá quy trình bán hàng và đầu tư vào hệ thống quản lý để khai thác data hiệu quả.

Đối với thị trường nhà thuốc, hiện nay thị trường này còn rất phân mảnh với hơn 50,000 nhà thuốc trên toàn quốc, mà chủ yếu là các nhà thuốc tư nhân. Nhìn chung, chất lượng tư vấn còn thấp và nguồn gốc cũng như chất lượng thuốc còn chưa được kiểm soát chặt chẽ.

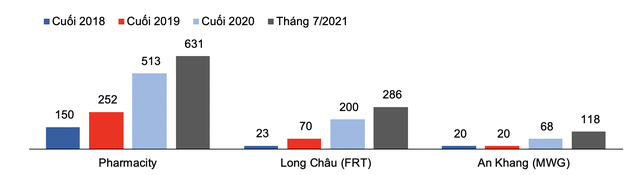

Bên cạnh đó, các chuỗi nhà thuốc đang phát triển nhanh, như Pharmacity, Long Châu và An Khang. Hiện thị phần của các chuỗi nhà thuốc còn nhỏ (Pharmacity và Long Châu chiếm tổng thị phần hơn 7% trong năm 2020) nhưng VCSC kỳ vọng thị phần các chuỗi này sẽ tăng mạnh trong các năm sau khi các chuỗi lớn đều có kế hoạch mở cửa hàng rất mạnh mẽ, cũng như người tiêu dùng quan tâm đến sức khỏe hơn và sẵn sàng trả giá cao hơn để có chất lượng phục vụ tốt hơn và an tâm về chất lượng thuốc.

Số lượng cửa hàng của các chuỗi nhà thuốc lớn

|

Đối với các cổ phiếu mà VCSC đang phụ trách, VCSC có quan điểm KHẢ QUAN cho DHG do định giá hấp dẫn và tăng trưởng ổn định trong dài hạn, cũng như IMP nhờ lợi thế về công nghệ và chính sách có lợi sẽ giúp cho lợi nhuận tăng trưởng mạnh mẽ trong các năm sau.

Ngoài ra, chuỗi nhà thuốc Long Châu của FRT cũng đang tiến triển tích cực về mặt lợi nhuận và VCSC kỳ vọng chuỗi này sẽ hoà vốn vào cuối năm 2022/đầu 2023. Tuy nhiên VCSC có quan điểm KÉM TÍCH CỰC cho FRT do lo ngại về triển vọng kém khả quan của mảng bán lẻ hàng điện tử.