Không bất ngờ về chính sách lãi suất của Fed

Sự kiện đáng chú ý nhất trong tuần qua là cuộc họp chính sách thường kỳ của Ủy ban Thị trường mở Liên bang (FOMC) thuộc Cục Dự trữ Liên bang Mỹ (Fed), trong đó thông điệp quan trọng nhất mà Fed phát tín hiệu là sẽ duy trì mức lãi suất gần 0% (0 - 0,25%/năm) ít nhất tới năm 2023.

Đó là thời điểm mà Fed dự báo lạm phát tăng trở lại vượt mức trung bình 2% và những người lao động bị thiệt hại do Covid-19 có việc làm trở lại.

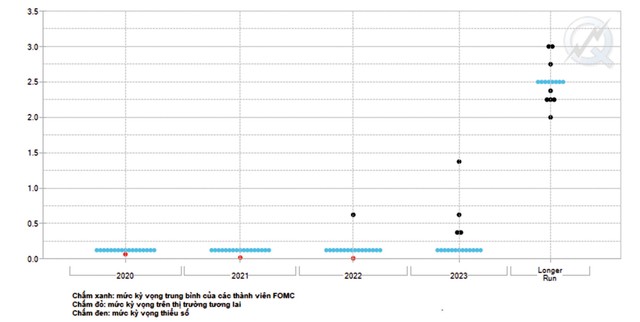

Cụ thể, biểu đồ “dot plot” (trang bên phải), gồm các dấu chấm thể hiện kỳ vọng của các thành viên Hội đồng FOMC về lãi suất tại một thời điểm nào đó, cho thấy toàn bộ thành viên FOMC chọn cách giữ lãi suất cận 0% đến hết năm 2022 và chỉ có 4 thành viên kỳ vọng sẽ tăng lãi suất vào năm 2023.

|

Quan điểm của các thành viên Hội đồng Chính sách tiền tệ FOMC (Mỹ) về lãi suất. |

Ngoài ra, Fed nhấn mạnh sự linh hoạt trong việc điều hành chính sách tiền tệ trong giai đoạn bất ổn như hiện tại, đồng thời nhắc lại cam kết sử dụng toàn bộ các công cụ có thể để hỗ trợ kinh tế phục hồi như tiếp tục mua trái phiếu kho bạc và các chứng khoán có đảm bảo bằng tài sản thế chấp.

Nhìn chung, tính bất ngờ trong cuộc họp lần này của Fed hầu như không có, khi quan điểm vẫn nhất quán là dùng nhiều công cụ tiền tệ để kích thích sự phục hồi của nền kinh tế.

Do vậy, giới đầu tư phản ứng nhẹ nhàng với thông điệp từ Fed. Thực tế, đà tăng của thị trường chứng khoán Mỹ trong vài tháng gần đây đã phản ánh hầu hết chính sách kích thích kinh tế của cơ quan này.

Động lực cho thị trường Mỹ nói riêng và thị trường chứng khoán toàn cầu nói chung dự kiến sẽ quay lại câu chuyện nội lực, tốc độ tăng trưởng kinh tế trong bối cảnh sống chung với dịch bệnh Covid-19.

Khi dòng tiền đầu tư toàn cầu dựa vào câu chuyện nội lực tăng trưởng kinh tế ở các quốc gia thì thị trường chứng khoán Việt Nam được xem là điểm đến lý tưởng, thu hút vốn ngoại trong thời gian tới. Bởi lẽ, Việt Nam được nhận định sẽ nằm trong số ít quốc gia có mức tăng GDP là con số dương trong năm 2020 và bứt phá mạnh mẽ trong năm 2021.

Nhóm vốn hóa vừa tăng thu hút dòng tiền

Từ đầu tháng 9 tới nay, dòng tiền có sự chuyển hướng sang nhóm cổ phiếu vốn hóa trung bình (midcap) để tìm kiếm cơ hội sau giai đoạn nhóm vốn hóa lớn (largecap) được quan tâm.

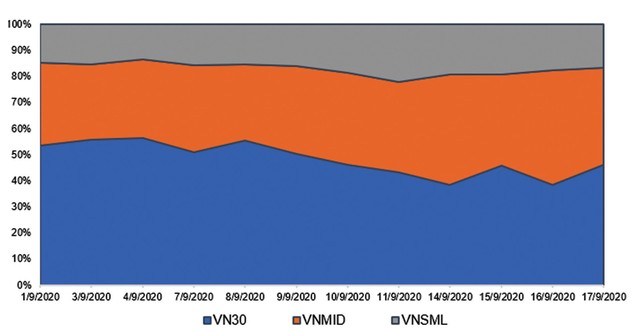

Dữ liệu thống kê cho thấy, so với đầu tháng 9 thì tỷ trọng của dòng tiền tham gia nhóm VN30 giảm từ 53% xuống 46%, trong khi nhóm midcap có tỷ trọng tăng từ 32% lên 37%.

|

Diễn biến VN30F1M, VN30 và chênh lệch giá. |

Đây được xem là sự lựa chọn hợp lý trong bối cảnh mặt bằng giá của nhóm cổ phiếu vốn hóa lớn không còn thấp, trong khi dòng tiền hạn chế mua đuổi.

Do vậy, sự lựa chọn khả dĩ của dòng tiền là len lỏi vào nhóm cổ phiếu midcap có chất xúc tác về mặt cơ bản và giá đang có diễn biến tăng.

|

Cơ cấu dòng tiền chảy vào các nhóm cổ phiếu phân theo vốn hóa. |

Sự chuyển hướng này của dòng tiền trên thị trường cổ phiếu không giúp các nhà giao dịch phái sinh cảm thấy phấn khởi, vì nền tảng biến động của chỉ số chung là các cổ phiếu vốn hóa lớn.

Theo đó, VN30 khó có thể tăng mạnh, kịch bản cao là mức độ tăng sẽ rất chậm rãi.

Lạc quan với sức đề kháng của thị trường

Sóng tăng kể từ đầu tháng 8 tới nay chứng kiến các nhịp điều chỉnh trên VN30 diễn ra rất nhanh. Thị trường gần như không xuất hiện dấu hiệu hoảng loạn, mà quá trình điều chỉnh diễn ra tương đối lành mạnh, bất chấp những biến động khó lường từ phố Wall và áp lực bán ròng liên tục của nhà đầu tư nước ngoài.

Sức đề kháng của VN30 rất tốt nên khi các yếu tố kìm hãm đà tăng của thị trường thời gian qua như trạng thái bán ròng của khối ngoại và nhịp rung lắc ở thị trường chứng khoán Mỹ kết thúc, cửa tăng trở lại của chỉ số là rất sáng.

Chiến lược giao dịch trong ngắn hạn (tầm nhìn trong tuần này) dự kiến sẽ mang lại hiệu quả là nương theo đà tăng. Sự va vấp khi giá tiếp cận đỉnh cũ 850 điểm là diễn biến bình thường. Các pha rung lắc được xem là cơ hội để canh mua (Long) với vùng hỗ trợ mạnh quanh 840 điểm.

Chiến lược giao dịch trong trung hạn vẫn là giữ vị thế mua và nâng dần các điểm chặn lên theo đà tăng của giá. Mục tiêu là vùng giá 870 - 880 điểm trên chỉ số phái sinh VN30F1M. Điểm chặn quản trị rủi ro quan trọng đặt tại 835 điểm.

Nhật ký giao dịch tuần qua

|

Hợp đồng đáo hạn tháng 10 tăng giá mạnh trong phiên cuối tuần qua. |

Hợp đồng phái sinh tháng 9 đáo hạn ngày 17/9 nên mã này được giao dịch trong biên độ hẹp, bám sát biến động của chỉ số cơ sở. Thay vào đó, mã đáo hạn tháng 10 được quan tâm.

Phiên giao dịch ngày 18/9, bối cảnh thị trường chứng khoán quốc tế không có nhiều thay đổi nên chiến lược giao dịch trong biên độ vẫn khả thi. Tuy nhiên, diễn biến khả quan của thị trường cơ sở giúp giá phái sinh bật tăng, chênh lệch dương 5 điểm so với VN30 (phiên trước đó có giá tương đương VN30).

Tình trạng “lình xình” trong biên độ hẹp đã bị phá vỡ nên chiến lược giao dịch chuyển sang bám theo đà tăng, bên cạnh đó, canh mua trong các nhịp chùng xuống về vùng giá 840 điểm.