Kế hoạch gọi vốn khủng của BCM và công ty con

Hai công ty con đó là CTCP Phát triển hạ tầng kỹ thuật (IJC) - BCM sở hữu 78,8% vốn - và CTCP Kinh doanh và phát triển Bình Dương (TDC) - BCM sở hữu 60,7% vốn.

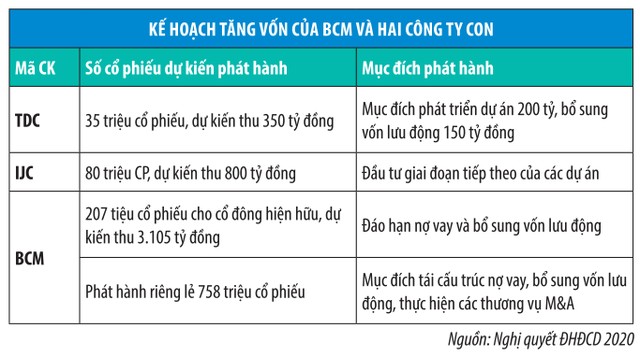

Cụ thể, BCM lên kế hoạch phát hành thêm gần 1 tỷ cổ phiếu để tăng vốn điều lệ từ 10.350 tỷ đồng lên 20.000 tỷ đồng. Trong đó, Tổng công ty phát hành 207 triệu cổ phiếu cho cổ đông hiện hữu với giá 15.000 đồng/cổ phiếu. Số tiền 3.105 tỷ đồng thu được dự kiến sẽ dùng để tái cấu trúc nợ vay 2.000 tỷ đồng, bổ sung vốn lưu động 1.105 tỷ đồng. Ngoài ra, BCM cũng chào bán riêng lẻ 758 triệu cổ phiếu cho nhà đầu tư, số tiền thu được dự kiến dùng để tái cấu trúc tài chính, thanh toán các khoản vay, bổ sung vốn kinh doanh, thực hiện các hoạt động mua bán sáp nhập.

Trong khi đó, TDC dự kiến huy động 350 tỷ đồng thông qua đấu giá trên Sở Giao dịch chứng khoán TP.HCM (HOSE). Giá đấu khởi điểm là 10.000 đồng/cổ phiếu (hiện nay cổ phiếu đang giao dịch ở vùng giá 8.000 đồng/cổ phiếu). Nguồn vốn huy động được sẽ dùng để đầu tư xây dựng cơ sở hạ tầng dự án Uni Galaxy 100 tỷ đồng, dự án nhà ở thương mại Mỹ Phước (Ruby Holdings) 100 tỷ đồng và bổ sung nguồn vốn lưu động 150 tỷ đồng.

Đối với IJC, doanh nghiệp dự kiến đấu giá 80 triệu cổ phiếu trên HOSE với giá 10.000 đồng/cổ phiếu, thu về tối thiểu 800 tỷ đồng. Toàn bộ số vốn này đầu tư giai đoạn tiếp theo dự án Sunflower và dự án Aroma. Hiện tại, cổ phiếu IJC đang giao dịch ở vùng giá 11.100 đồng/cổ phiếu.

Đáng chú ý, cả TDC và IJC trong nhiều năm trở lại đây phân phối chủ yếu lợi nhuận kiếm được cho cổ đông. Đơn cử, TDC chia cổ tức bằng tiền năm 2016 là 10,5%, năm 2017 là 11%, năm 2018 là 12%, năm 2019 là 10% và dự kiến năm 2020 là tối thiểu 8%. Tính tới 31/3/2020, doanh nghiệp chỉ có 24,6 tỷ đồng tiền mặt, chiếm 0,4% tổng tài sản; lợi nhuận sau thuế chưa phân phối là 166,7 tỷ đồng, chiếm 2,7% tổng nguồn vốn.

Tương tự, tại IJC, cổ tức năm 2016 là 8%, năm 2017 là 10%, năm 2018 là 12%, năm 2019 là 10% và dự kiến năm 2020 là 10%. Tại thời điểm 31/3/2020, lượng tiền mặt và tiền gửi kỳ hạn ngắn của Công ty là 78,4 tỷ đồng, chiếm 1,2% tổng tài sản; lợi nhuận sau thuế chưa phân phối là 442,2 tỷ đồng, chiếm 6,7% tổng tài sản của doanh nghiệp.

Không dễ!

Mức giá phát hành mà BCM đưa ra thấp hơn khá nhiều so với thị giá cổ phiếu ngày 3/7 (26.400 đồng/cổ phiếu), song điều khiến nhiều người e ngại với kế hoạch gọi vốn mới của Tổng công ty là một phần không nhỏ sẽ được sử dụng vào việc thanh toán các khoản nợ vay.

Trong khi đó, với hai công ty con, mức giá phát hành lại kém hấp dẫn khi so sánh với thị giá hiện tại. Đó là chưa nói tới hiệu quả sử dụng vốn của doanh nghiệp.

Cả TDC và IJC đều đang hoạt động chủ yếu trong lĩnh vực bất động sản, lĩnh vực có độ nhạy cảm đặc biệt với chu kỳ tăng trưởng của nền kinh tế.

Đặc điểm chung của hai doanh nghiệp này là sở hữu quỹ đất chưa khai thác nhiều năm, trong khi dùng gần như toàn bộ lợi nhuận thu được để chia cho cổ đông, lượng tiền mặt rất thấp. Tính tới thời điểm 31/3/2020, IJC có tồn kho là 3.832,7 tỷ đồng, chiếm 58% tổng tài sản. Doanh nghiệp thuyết minh chủ yếu là chi phí dở dang của các công trình xây dựng nhà phố, khu thương mại, nhà biệt thự, nhà chung cư.

Đối với TDC, cùng thời gian, doanh nghiệp có 3.493,8 tỷ đồng tồn kho, chiếm 57% tổng tài sản, doanh nghiệp có thuyết minh chủ yếu là chi phí sản xuất, kinh doanh dở dang 3.134,8 tỷ đồng. Đây là thách thức lớn đối với doanh nghiệp trong bối cảnh thị trường bất động sản gặp khó khăn bởi dịch Covid-19 và ngân hàng siết dòng vốn vào lĩnh vực này.