Lỗ lớn vì đu cổ phiếu nóng

Hai phiên cuối tuần qua, VN-Index tăng tổng cộng 30 điểm, đóng cửa tại 1.472,9 điểm.

Trước đó, chỉ số trong giai đoạn 7 - 18/1/2022 giảm từ 1.528,5 điểm xuống 1.438,9 điểm. Theo nhiều nhà đầu tư, sự điều chỉnh diễn ra sớm hơn 2 tuần so với dự liệu nên hành động chốt lãi sau một năm đầu tư bị trì hoãn.

Thị trường bất ngờ xuất hiện thông tin tiêu cực là hành động bán cổ phiếu FLC của ông Trịnh Văn Quyết và quyết định bỏ cọc đấu giá đất của Tân Hoàng Minh. Điều này đã kích thích làn sóng bán ra, dẫn tới giá cổ phiếu giảm sàn ở nhiều mã bất động sản, tạo hiệu ứng domino bán cả cổ phiếu bluechip (cổ phiếu mạnh, vốn hóa lớn).

Thực tế, “sóng” cổ phiếu bất động sản dịp cuối năm 2021 đã thu hút lượng lớn nhà đầu tư nhảy vào nhằm tìm kiếm lợi nhuận cao, không ít người trong số đó đã lựa chọn “all-in” (tất tay) toàn bộ tài sản vào cổ phiếu. Nhưng chỉ trong hơn 1 tuần giữa tháng 1/2022, một loạt mã chứng khoán đã bay 30 - 50% giá trị, khiến các nhà đầu tư mới (F0) rơi vào tình trạng thua lỗ nặng. Tâm lý hoảng loạn lan rộng khắp thị trường.

Dĩ nhiên, sự hoảng loạn này phần lớn đến từ các nhà đầu tư sử dụng giao dịch ký quỹ (margin) ở mức cao, tập trung vào các mã đầu cơ. Giá tăng thì lãi tính bằng lần, nhưng giá giảm thì mất mát rất lớn.

Nhà đầu tư Nguyễn Quỳnh, người dồn hết vốn để mua 50.000 cổ phiếu CEO ở giá 75.000 đồng/cổ phiếu vào đầu tháng 1/2022 phấn khởi khi giá gần chạm mốc 3 chữ số chỉ 3 phiên sau đó. Nhưng từ phiên thứ tư, mã này hầu như liên tục giảm giá sàn, cùng nhịp lao dốc với nhóm cổ phiếu bất động sản có tính đầu cơ cao. Đến ngày 19/1, mã CEO giảm còn 51.900 đồng/cổ phiếu.

“Em thức trắng mấy đêm nay, stress không làm được gì vì không biết cổ phiếu CEO sẽ đi đâu, về đâu và em phải làm gì, khi mà mở mắt ra là đã thấy bảng điện chất bán sàn, không thể bán được”, Nguyễn Quỳnh chia sẻ trước khi phiên hồi phục diễn ra ngày 20/1.

Sự tiếc nuối lớn nhất của nhà đầu tư này là khi cổ phiếu CEO về tài khoản không chốt lãi ngay. Đây là tâm lý chung của rất nhiều người khi mua cổ phiếu bất động sản có đà tăng nóng, bởi kỳ vọng giá tiếp tục tăng. Có người còn kỳ vọng đơn giản đến mức “tham chiếu theo L14, DIG, cổ phiếu bất động sản tốt phải có giá vài trăm nghìn đồng/cổ phiếu”.

Tình trạng tương tự diễn ra ở nhiều mã tăng nóng khác như DIG, LDG, FLC, ROS, PTL, PVL, CII, NBB… Mất mát và áp lực nhiều nhất là những nhà đầu tư “chơi kho” - sử dụng đòn bẩy quá cao. Khi cổ phiếu mất thanh khoản, áp lực bị bán các cổ phiếu khác trong danh mục đã xảy ra.

Nhà đầu tư Trần Thành Tài sau vài tháng nắm giữ cổ phiếu cơ bản nhưng giá tăng không đáng là bao so với đà tăng của các cổ phiếu đầu cơ đã quyết định bán sạch danh mục hiện hữu và giải ngân vào 3 mã FLC, LDG, FCN. Ngay hôm sau, các cổ phiếu vừa mua lũ lượt giảm giá sàn. Cho đến phiên thứ Năm tuần qua, Tài cho biết, anh đã bán được mã FLC, chấp nhận lỗ hơn 40% (mã này đã bật tăng trở lại trong phiên cuối tuần, sau khi trong phiên có thời điểm giảm giá sàn ngày thứ 8 liên tiếp).

Bị “kẹp” cổ phiếu đầu cơ, dòng tiền chưa trở lại nhóm cơ bản

Ông Đặng Trần Phục, Chủ tịch Hội đồng quản trị Công ty cổ phần AzFin cho biết, thời gian qua, trong khi các cổ phiếu đầu cơ tăng mạnh thì nhóm cổ phiếu cơ bản “lình xình”, thậm chí giảm 10 - 20% so với đỉnh. Sau đó, cổ phiếu đầu cơ lao dốc, nhưng cổ phiếu cơ bản vẫn bị điều chỉnh do hiệu ứng bán hàng cơ bản để lấy tiền bổ sung ký quỹ (margin call) hàng đầu cơ.

Với 2 phiên hồi phục tốt cuối tuần qua, các mã mất thanh khoản lấy lại sắc tím (giá tăng trần), nhiều nhà đầu tư “mừng rơi nước mắt, chỉ mong về bờ”, nhưng không ít nhà đầu tư khác lao vào bắt đáy những cổ phiếu này. Họ đang tự tin trở lại, nhưng lại không đến từ cơ sở phân tích hoạt động doanh nghiệp, mà từ “sắc xanh, tím của cổ phiếu”.

Theo ông Phạm Lưu Hưng, Phó giám đốc Trung tâm Phân tích và Tư vấn đầu tư, Công ty Chứng khoán SSI, đặc điểm của nhiều nhà đầu tư mới (F0) là thường quên nhanh.

Nếu sau Tết Âm lịch, thị trường tăng mạnh, họ sẽ quên hết câu chuyện vừa xảy ra tiêu cực như thế nào và dòng tiền lại chảy vào mạnh mẽ. Tuy nhiên, thị trường sẽ luôn lặp lại lịch sử và việc “quên nhanh” không phải là tốt trong đầu tư chứng khoán.

“Nhà đầu tư hay quên và điều này có thể dẫn đến sai lầm trong tương lai khi quên đi sai lầm trước đây. Nhà đầu tư chỉ duy trì được kỷ luật khi nhìn lại những cảm xúc đau thương đó”, ông Hưng nói.

Chính bởi tâm lý này, dòng tiền hiện chưa chảy mạnh vào nhóm cổ phiếu cơ bản tốt, một phần vì nhà đầu tư bị “kẹp” nhiều ở cổ phiếu đầu cơ, một phần vì các cổ phiếu cơ bản chưa có thêm chất xúc tác để nhà đầu tư kỳ vọng. Với họ, chỉ cần cổ phiếu tăng giá tốt sẽ thu hút dòng tiền.

Định giá VN30 về vùng hấp dẫn

Các môi giới đang đưa ra tư vấn trong trường hợp nhà đầu tư bị “kẹp hàng” cần xác định vị thế đầu tư là ngắn hạn, lướt sóng (trading) hay dài hạn.

Nếu ngắn hạn thì chờ giá hồi phục và cơ cấu sang mã “khoẻ” hơn, còn dài hạn thì tiếp tục nắm giữ các cổ phiếu tốt.

Môi giới cũng đưa ra danh sách những cổ phiếu thuộc ngành hưởng lợi từ chính sách vĩ mô, từ đầu tư công và các mã của doanh nghiệp dự báo có kết quả kinh doanh khả quan, trong khi mặt bằng giá đang hấp dẫn.

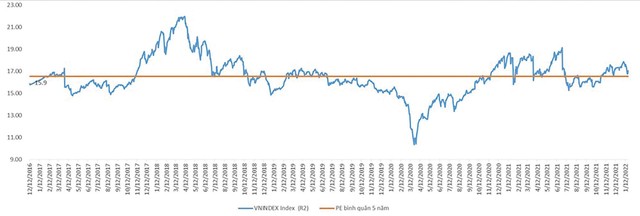

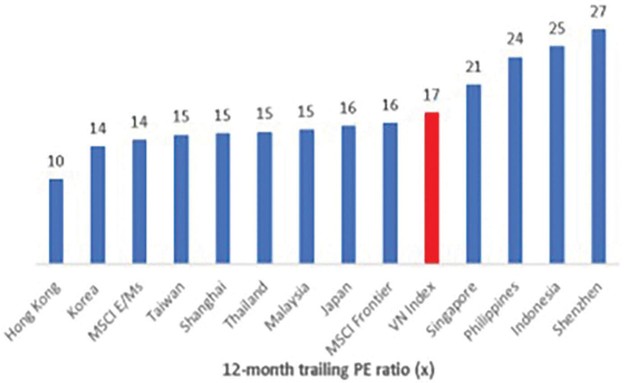

Theo ông Trương Quang Bình, Phó giám đốc Phân tích Nghiên cứu, Công ty Chứng khoán Yuanta Việt Nam, hệ số P/E của VN-Index hiện là 17 lần, tương đương bình quân 5 năm. So với khu vực, thị trường chứng khoán Việt Nam đang được định giá ở mức hợp lý, với P/E duy trì ở mức trung bình.

|

Diễn biến VN-Index và P/E bình quân 5 năm. Nguồn: Bloomberg, Yuanta Việt Nam. |

Đáng lưu ý, định giá các doanh nghiệp có vốn hóa lớn đã trở về mức hấp dẫn. Cụ thể, P/E của VN30 là 14,2 lần, thấp hơn đáng kể so với VN-Index (17 lần).

Các cổ phiếu bluechip đã có năm 2021 tương đối thành công, nhiều mã tăng giá mạnh trong nửa đầu năm. Sau khi giá cổ phiếu tăng mạnh sẽ bước vào giai đoạn tích lũy, chờ lợi nhuận trên mỗi cổ phiếu (EPS) tăng trưởng tương ứng, qua đó định giá P/E trở về vùng hấp dẫn hơn.

|

Diễn biến P/E của VN-Index và VN30 trong 2 năm qua. Nguồn: Bloomberg, Yuanta Việt Nam. |

Nửa cuối năm 2021 chính là giai đoạn giá cổ phiếu bước vào pha tích lũy cần thiết trước khi tiếp tục cho xu hướng tăng bền vững trong dài hạn.

Đồng quan điểm, ông Phục cho rằng, mặt bằng giá cổ phiếu bluechip đang ở mức hấp dẫn do định giá P/E của nhóm VN30 thấp hơn mặt bằng chung và thấp hơn nhiều so với định giá nhóm cổ phiếu ngoài VN30 (P/E 19,3 lần).

Mức định giá VN30 hiện tại tương đương giai đoạn khó khăn năm 2013 - 2014, GDP tăng thấp, lãi suất và lạm phát cao, tỷ giá thiếu ổn định. So với tăng trưởng kết quả kinh doanh được dự báo tăng 22% năm 2022 thì P/E dự phóng chỉ còn 13 lần.

|

Hệ số P/E của một số thị trường chứng khoán trong khu vực. Nguồn: Bloomberg, Yuanta Việt Nam. |

Trong ngắn hạn, thị trường chứng khoán nói chung, cổ phiếu nói riêng vận động theo dòng tiền nóng, nhưng trong dài hạn sẽ vận động theo kết quả kinh doanh. Vì thế, việc thị trường điều chỉnh mạnh những ngày giữa tháng 1/2022 là cơ hội cho các nhà đầu tư giá trị dài hạn (trên 1 năm).

Riêng ngành ngân hàng, vốn bị dòng tiền bỏ quên trong thời gian dài, đã phát huy được vai trò nâng đỡ thị trường trong tuần qua. Bà Trần Thị Khánh Hiền, Giám đốc Khối Phân tích, Công ty Chứng khoán VNDIRECT nhìn nhận, định giá cổ phiếu ngân hàng hiện thấp hơn khoảng 15% so với đỉnh năm 2021.

Vừa qua, khi dòng tiền tập trung quá nhiều vào cổ phiếu bất động sản, cổ phiếu vừa và nhỏ, khiến định giá các nhóm này tăng cao, qua đó định giá nhóm ngân hàng trở nên hợp lý. Tỷ lệ sinh lời của các ngân hàng niêm yết vào khoảng 18 - 20%, so với các ngân hàng khu vực thì ngân hàng Việt Nam khá hấp dẫn, có dư địa để được định giá lại ở mức cao hơn.