Ba mô hình đánh giá của IFRS 17

Mô hình chung (general model) là mô hình đánh giá tiêu chuẩn có thể áp dụng cho mọi hợp đồng bảo hiểm (HĐBH). Để áp dụng mô hình này, trước hết doanh nghiệp bảo hiểm (DNBH) cần hiểu được một số khái niệm quan trọng.

Hai khái niệm đóng vai trò chủ chốt và mới được nêu lên lần đầu trong IFRS 17 là lợi nhuận dự kiến chưa được hưởng của HĐBH (contractual service margin - CSM) và dòng tiền dự kiến hoàn thành HĐBH (fulfilment cash flows).

Trong đó, CSM là một cấu phần của giá trị ghi sổ của tài sản hoặc nợ phải trả cho một nhóm HĐBH, đại diện cho phần lợi nhuận chưa được hưởng mà DNBH sẽ ghi nhận khi cung cấp dịch vụ cho nhóm HĐBH này. Còn dòng tiền dự kiến hoàn thành HĐBH là giá trị hiện tại của dòng tiền trong tương lai, bao gồm cả điều chỉnh liên quan đến rủi ro phi tài chính.

Bà Trần Thị Thanh Trúc, Phó tổng giám đốc,Dịch vụ Kiểm toán và đảm bảo, PwC Việt Nam.

Với mô hình chung, dự phòng cho các trách nhiệm bảo hiểm còn lại (liability for remaining coverage) chính là tổng của CSM và dòng tiền dự kiến hoàn thành HĐBH. Hàng năm, DNBH cần đánh giá lại khoản dự phòng này bằng cách xem xét ảnh hưởng của các yếu tố biến đổi và phản ánh tương ứng vào giá trị khoản dự phòng.

Mô hình phân bổ phí bảo hiểm (premium allocation approach) có thể được DNBH lựa chọn cho các HĐBH thời hạn dưới một năm. Mô hình này cũng có thể áp dụng cho một số HĐBH mà kết quả đánh giá khoản dự phòng nghiệp vụ theo mô hình chung không khác biệt nhiều so với mô hình phân bổ phí bảo hiểm.

Ở mô hình này, dự phòng cho các trách nhiệm bảo hiểm còn lại được tính dựa trên phí bảo hiểm chưa được hưởng. Mô hình đánh giá này đơn giản hơn so với mô hình chung ở chỗ không cần xem xét các yếu tố như giá trị thời gian, điều chỉnh liên quan đến rủi ro phi tài chính và lợi nhuận dự kiến chưa được hưởng.

Mô hình phí dao động (variable fee approach) áp dụng cho các HĐBH mà người mua bảo hiểm được chia lãi, lỗ từ các HĐBH (gọi tắt là HĐBH có đặc tính tham gia chia lãi, lỗ trực tiếp).

Mô hình phí dao động khá giống với mô hình chung, tuy nhiên, CSM cần điều chỉnh thêm một yếu tố là phần lãi, lỗ mà DNBH chia cho người mua bảo hiểm.

Nhìn chung, mỗi mô hình đánh giá khác nhau sẽ phù hợp với những nhóm HĐBH khác nhau. Vì vậy, nền tảng của việc lựa chọn mô hình đánh giá theo IFRS 17 là phân loại HĐBH vào đúng các danh mục, ví dụ HĐBH thời hạn dưới 1 năm, HĐBH có chia lãi cho người mua bảo hiểm…, từ đó, lựa chọn mô hình phù hợp cho từng danh mục.

Những ảnh hưởng lên báo cáo tài chính

Việc áp dụng 3 mô hình nêu trên sẽ có những ảnh hưởng nhất định đến các khoản mục trên báo cáo tài chính so với khi áp dụng IFRS 4, chủ yếu là hai khoản mục “phí bảo hiểm” và “dự phòng nghiệp vụ”.

Phí bảo hiểm: việc ghi nhận không còn dựa trên phí bảo hiểm đến hạn hoặc thực nhận như trước đây, mà sẽ chủ yếu bao gồm những thay đổi trong dự phòng cho các trách nhiệm bảo hiểm còn lại và phân bổ dòng tiền của chi phí khai thác HĐBH mới (release of insurance acquisition cash flows).

Dự phòng nghiệp vụ: theo cả IFRS 4 và IFRS 17, dự phòng nghiệp vụ đều bao gồm dự phòng bồi thường và dự phòng cho các trách nhiệm bảo hiểm còn lại. Điểm khác biệt nổi bật nhất ở IFRS 17 đó là dự phòng cho các trách nhiệm bảo hiểm còn lại sẽ bao gồm CSM.

Như vậy, CSM chính là yếu tố trọng yếu xuất hiện ở các mô hình đánh giá nhằm phản ánh tình hình thực tại và dự báo sự phát triển trong tương lai của DNBH thông qua hai khoản mục chính là phí bảo hiểm và dự phòng nghiệp vụ.

DNBH cần chuẩn bị gì trước thềm 2022?

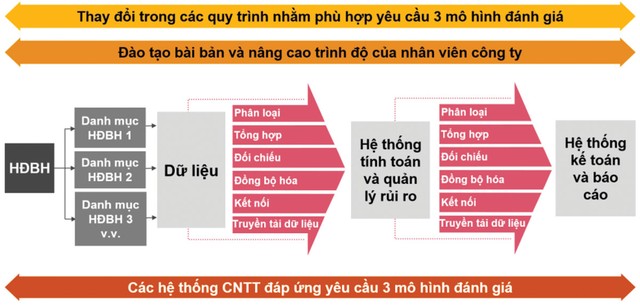

Hiểu rõ các mô hình đánh giá chỉ giúp DNBH giải quyết được một phần những thách thức đặt ra khi IFRS 17 bắt đầu có hiệu lực. Nhằm xây dựng nền tảng cho IFRS 17, các yếu tố quan trọng cần ưu tiên đổi mới bao gồm: dữ liệu, hệ thống, quy trình và con người.

Có dữ liệu đồng nhất và chi tiết là điều kiện tiên quyết cho việc đối chiếu và phân tích số liệu theo yêu cầu của IFRS 17. Yêu cầu cải thiện chất lượng dữ liệu của mỗi DNBH sẽ khác nhau tùy thuộc vào quy mô và tính phức tạp của từng DNBH. Ngoài ra, quản lý và bảo mật dữ liệu cũng là một vấn đề cần chú trọng hơn.

IFRS 17 mang đến sự đổi mới toàn diện cho các hệ thống bảo hiểm (doanh thu, hoa hồng, đánh giá, theo dõi đầu tư…), cũng như hệ thống tính toán và hệ thống kế toán. Doanh nghiệp cần đẩy mạnh tự động hóa các khâu đồng bộ hóa, hợp nhất và trích xuất dữ liệu, cũng như tăng cường sự liên kết giữa các hệ thống.

Những thay đổi về mặt dữ liệu và hệ thống sẽ dẫn đến sự thay đổi trong các quy trình liên quan và thủ tục kiểm soát nội bộ của DNBH. Ngoài ra, con người chính là nhân tố bị ảnh hưởng gián tiếp từ 3 yếu tố trên. Công tác đào tạo và huấn luyện nâng cao kỹ thuật cần được quan tâm và tiến hành bài bản nhằm đảm bảo hoạt động của quy trình, vận hành hệ thống và sử dụng dữ liệu hiệu quả và phù hợp với yêu cầu.

IFRS 17 mang lại nhiều thách thức cho DNBH. Mỗi thách thức lớn đòi hỏi DNBH phải đánh giá thực trạng và lựa chọn phương pháp cải thiện hoặc đổi mới tối ưu nhất với doanh nghiệp. Tuy nhiên, sự thay đổi này đồng thời cũng là cơ hội mà DNBH có thể nắm bắt để hội nhập cùng thế giới.

Mọi câu hỏi về quản trị công ty và các vấn đề liên quan, độc giả vui lòng gửi về địa chỉ vn.enquiries@vn.pwc.com để nhận được tư vấn từ các chuyên gia của PwC.