Tuy nhiên, sự ra đời của Uber, Grab hay Airbnb đã mang lại những thay đổi mang tính đột phá và tạo nên những trải nghiệm khác biệt cho người tiêu dùng. Không đứng ngoài xu thế này, làn sóng Fintech đang phát triển mạnh mẽ trên toàn cầu đã làm thay đổi khái niệm ngân hàng truyền thống, cũng như mô hình kinh doanh dịch vụ tài chính.

Trên thế giới, không chỉ dừng lại ở việc thay đổi cách thức cung cấp các dịch vụ tài chính truyền thống như cho vay, tiền gửi, dịch vụ thanh toán... mà Fintech còn hướng tới những hình thức phát triển hơn như trợ lý ảo (ro-bo advisors), blockchain… Chính sự phát triển đột phá của Fintech đã khiến cho “bộ gene” của ngân hàng đang biến đổi sâu sắc.

Bà Nguyễn Thùy Dương

Cụ thể, các phát triển về nền tảng công nghệ như số hóa, tăng cường khả năng phân tích, tự động hóa và trí tuệ nhân tạo... đang tác động mạnh mẽ đến cách thức vận hành của các ngân hàng. Bên cạnh đó, các ngân hàng sẽ phải lưu ý đến việc dịch vụ ngày càng được “thị trường hóa” (commoditization) với sự ra đời của hàng loạt ứng dụng so sánh, có khả năng so sánh các loại sản phẩm với nhau, dẫn đến nhu cầu cần thiết phải cải tiến sản phẩm để giữ chân khách hàng.

Tại Việt Nam, hiện có gần 50 doanh nghiệp khởi nghiệp trong lĩnh vực Fintech (Fintech startups), trong đó, chủ yếu là các Fintech startups hoạt động trong lĩnh vực thanh toán. Năm 2015 và 2016 chứng kiến sự gia tăng về số lượng của các khởi nghiệp Fintech lớn như Softpay, Ezpay, Timo...

Cho dù mới ở giai đoạn phát triển ban đầu, các Fintech startups ở việt Nam đã thu hút các nhà đầu tư lớn trong và ngoài nước như IDG Venture, Sparklabs, Cyberagent Ventures, Goldman Sachs, Standard Chartered Bank... Năm 2016, Fintech startups thu hút được 129 triệu USD vốn đầu tư và đây là con số ấn tượng khi so sánh với dòng vốn đầu tư các năm trước đó như 0,25 triệu USD vào năm 2014 và 1 triệu USD vào năm 2015.

Với hoạt động tích cực của các Fintech trong vài năm gần đây, hoạt động thanh toán tại thị trường Việt Nam đã có nhiều biến chuyển và dần tiệm cận với thị trường quốc tế. Có thể thấy, thói quen của người tiêu dùng đang ngày càng thay đổi theo hướng dần dịch chuyển sang các phương tiện thanh toán điện tử như: thẻ, online, mobile payment, ví điện tử...

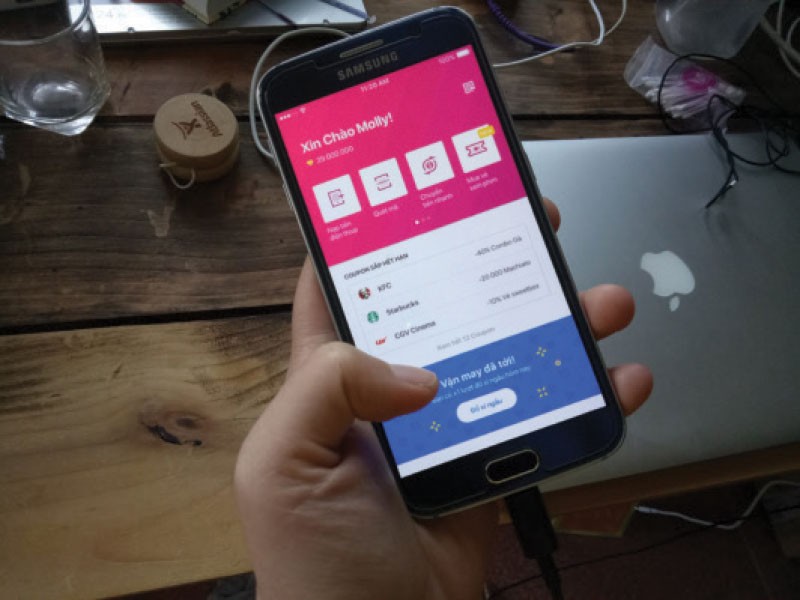

Đặc biệt, với ví điện tử như Momo, Vimo, NganLuong, Zingpay, 123pay…, các Fintech starups đã tạo ra việc thanh toán trên các ứng dụng điện thoại, thanh toán QR... giúp người sử dụng không cần phải đăng nhập lại thông tin tài khoản cho mỗi lần thanh toán vì các đại lý bán lẻ (merchant) đã được tích hợp online.

Đồng thời, Fintech startups cũng nâng cao khả năng chấp nhận thẻ của các đại lý bán lẻ, theo đó, thay vì phải duy trì máy POS truyền thống với chi phí thuê máy tốn kém, các Fintech strups đã giới thiệu mPoS (mobile POS) có thể gắn trực tiếp vào điện thoại để thực hiện đọc thẻ, lưu trữ báo cáo bán hàng, hỗ trợ khách hàng “ký” hóa đơn “ảo” trên điện thoại mà không cần thiết phải ký trên bản giấy.

Bên cạnh hoạt động thanh toán, tài chính tiêu dùng cũng là một trong những lĩnh vực mà các Fintech startups tích cực phát triển và tạo ra nhiều giá trị trải nghiệm mới cho khách hàng. Nếu trước đây, người sử dụng có nhu cầu về dịch vụ tài chính như vay vốn, mở thẻ tín dụng… phải liên hệ trực tiếp với từng ngân hàng nếu có nhu cầu so sánh sản phẩm của các ngân hàng với nhau, thì với các ứng dụng có tính năng so sánh sản phẩm hiện nay như Bankgo, Money247, TheBank…, người sử dụng có thể tra cứu thông tin từ “kho dữ liệu” trên các ứng dụng này. Hoặc gần đây, ngày càng có nhiều ứng dụng hỗ trợ người dùng quản lý tài chính cá nhân hiệu quả hơn như TrustCirle, Vietstock…, do đó, giúp người dùng có thể dự liệu được luồng tiền trong tương lai, nhằm tránh các rủi ro tài chính xảy ra.

Fintech - người bạn đồng hành

Một năm trong thế giới công nghệ có thể bằng nhiều năm trong thế giới kinh doanh truyền thống. Fintech thay đổi ngân hàng giống như cách internet thay đổi phương thức truyền thông (media). Đứng trước làn sóng công nghệ này, các ngân hàng trên thế giới không thể làm ngơ và đi ngược lại thời cuộc mà hầu hết đều lựa chọn sẽ tận dụng lợi thế công nghệ mang lại.

Ví dụ điển hình về mô hình hợp tác đầu tư với Fintech startups là Ngân hàng Citibank. Citibank đã thiết lập Cổng phát triển API (API Developer Portal) vào tháng 11/2016 để có thể kết nối với các nhà lập trình và phát triển công nghệ, tạo điều kiện để các nhà lập trình này có thể phát triển các ứng dụng mới một cách nhanh chóng.

Thông qua Cổng phát triển API, Citibank sẽ cấp cho các nhà lập trình quyền truy cập vào các môi trường khác nhau như thanh toán bằng điểm thưởng citibank, quản lý tài khoản… và dựa vào thông tin và dữ liệu của Citibank, các Fintech sẽ tiến hành xây dựng và phát triển ý tưởng ứng dụng công nghệ với mục đích cải tiến sản phẩm, dịch vụ và nâng cao năng lực nội tại của ngân hàng.

Đây là Cổng phát triển lớn nhất đến thời điểm hiện tại trong lĩnh vực tài chính, ngân hàng. Sau 6 tháng, đã có hơn 4.000 người đăng ký để tham gia phát triển ứng dụng trên cổng phát triển này.

Tại Việt Nam, theo ước tính, hiện nay có khoảng 20 ví điện tử với hơn 4 triệu tài khoản ví và 40 triệu giao dịch với tổng giá trị lên đến hàng ngàn tỷ đồng. Tốc độ tăng trưởng số lượng tài khoản ví điện tử trong những năm gần đây rất cao, đặc biệt là từ năm 2016 đến nay, chứng kiến mức tăng trưởng chóng mặt. Như vậy, với sự phát triển nhanh chóng như hiện nay, “miếng bánh thanh toán” đang có sự phân chia giữa ngân hàng và các Fintech, trong đó, thị phần của các Fintech đang ngày càng tăng.

Bên cạnh đó, các mô hình mang tính đột phá trong hoạt động cho vay như cho vay hàng ngang (peer-to-peer lending - P2P) đang bắt đầu thâm nhập vào thị trường Việt Nam. Hiện tại, hai nền tảng công nghệ hỗ trợ cho vay P2P là Huydong và Tima đang bước đầu tìm kiếm khách hàng và phát triển thị phần. Tuy nhiên, hiện tại, chưa có quy định cụ thể liên quan đến cho vay P2P, do đó, tiềm năng phát triển của P2P trong tương lai sẽ phụ thuộc vào khung hành lang pháp lý đối với hoạt động này.

Trước sự phát triển mạnh mẽ của Fintech, nhiều ý kiến cho rằng, đây là mối đe dọa đối với các ngân hàng Việt Nam, đặc biệt đặt trong bối cảnh cơ cấu dân số trẻ và ưa thích công nghệ đang chiếm đa số. Tuy nhiên, ở một góc độ khác, có thể thấy, hiện tại, các ngân hàng Việt Nam và các Fintech startups đang hợp tác khá chặt chẽ và hiệu quả.

Nhiều ý kiến còn cho rằng, Fintech là “cánh tay nối dài” của ngân hàng trong lĩnh vực thanh toán. Chẳng hạn, NganLuong, 123pay, SenPay… hợp tác với rất nhiều ngân hàng trong hoạt động cổng thanh toán và thu hộ chi hộ, hoặc gần đây, Sacombank và VTCPay hợp tác để người sử dụng Ví điện tử VTCPay có thể chuyển tiền hay rút tiền dễ dàng, nhanh chóng tại các ATM của Sacombank.

Có thể thấy, hợp tác là bước đi chiến lược tất yếu của các ngân hàng trước sự trỗi dậy mạnh mẽ của Fintech. Lựa chọn “đối đầu” chắc chắn không phải là quyết định sáng suốt trong bối cảnh cả thế giới đang dịch chuyển và biến đổi hàng ngày nhờ những sáng tạo đột phá của thời đại công nghệ.

Chiến lược hợp tác phù hợp?

Một câu hỏi đang được đặt ra: Lựa chọn chiến lược hợp tác với Fintech như thế nào là phù hợp? Trước khi trả lời câu hỏi này, các ngân hàng phải tìm được đáp án cho câu hỏi: chiến lược ngân hàng số hóa (digital banking) của nhà băng là gì? Lộ trình số hóa ngân hàng ra sao? Sẽ ưu tiên tập trung số hóa vào những hoạt động nào? Đáp án của những câu hỏi này chính là kim chỉ nam cho những quyết sách của ngân hàng trong ứng dụng công nghệ cao để vận hành ngân hàng.

Trong lộ trình số hóa đã được xây dựng, sẽ có nhiều hoạt động ngân hàng tự xây dựng và triển khai và cũng có không ít các hoạt động có thể hợp tác với Fintech startups để đưa ra những sáng kiến mang tính đột phá, nâng cao trải nghiệm cho khách hàng hoặc cải thiện hiệu quả hoạt động ngân hàng. Tất nhiên, việc lựa chọn Fintech startups nào với mô hình hợp tác nào là bài toán không đơn giản đối với mỗi ngân hàng.

Để giải quyết bài toán này, hiện tại, các ngân hàng đang có xu hướng thành lập các Fintech lab với một trong các sứ mệnh quan trọng nhất là đánh giá và xác định mô hình hợp tác với Fintech startups. Fintech lab là nơi chuyên biệt để thử nghiệm các sáng kiến và chuyển đổi thành các sản phẩm thương mại. Tại Singapore, Malaysia và Ấn Độ, hiện nay mỗi nước có khoảng hơn 30 ngân hàng đã có Fintech lab, trong khi đó, tại Việt Nam, các ngân hàng đang trong quá trình nghiên cứu và tìm hiểu về Fintech lab.

Việc đánh giá lựa chọn Fintech startups cần phải có các tiêu chí cụ thể, phù hợp với định hướng phát triển của ngân hàng cũng như giúp cải thiện những điểm yếu về công nghệ hiện tại của ngân hàng. Lựa chọn đối tác Fintech startups, mặt khác, ngân hàng cần xác định cách thức hợp tác và chia sẻ thông tin, chia sẻ quyền truy cập ở mức độ phù hợp để đảm bảo các Fintech startups không từ “đối tác” trở thành “đối thủ” do đã được tiếp cận với nền tảng khách hàng của ngân hàng.