Trong số đó, có nhiều người đã vay vốn của Công ty TNHH MTV Tư vấn tài chính L. (với thương hiệu Doctor Dong), tầng trệt tòa nhà Rosana, số 60 Nguyễn Đình Chiểu, phường Đa Kao, quận 1, TP. HCM, Giấy Chứng nhận ĐKDN số 1201503076 do Sở Kế hoạch và Đầu tư TP. HCM cấp ngày 21/11/2015.

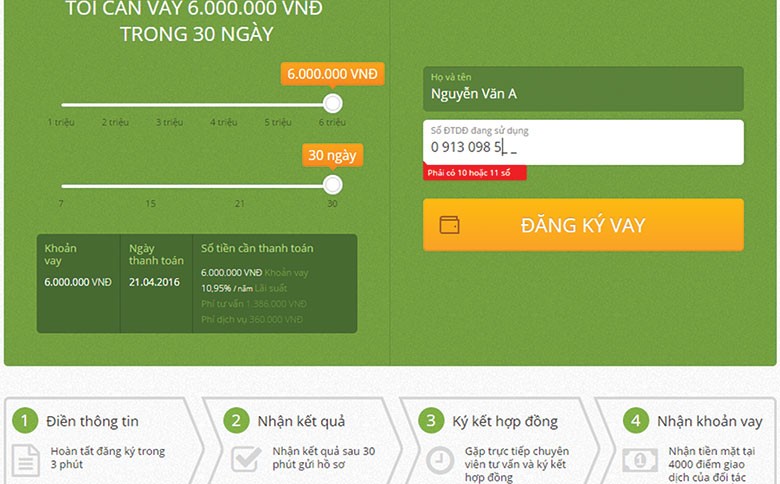

Cụ thể, theo hướng dẫn trên website của công ty này, sau khi xác nhận thông tin đăng ký, nhân viên sẽ liên hệ với khách hàng để giao hợp đồng. Trong khoảng 1 giờ đồng hồ, nếu hợp đồng được duyệt, khách hàng có thể nhận được tiền vay tại 4.000 điểm giao dịch của MoMo, một dịch vụ thanh toán điện tử.

Khách hàng sẽ được miễn lãi cho khoản vay đầu tiên. Lãi suất cho vay được Công ty L. niêm yết trên website chỉ có 10,95%/năm. Còn phí dịch vụ, phí tư vấn (nếu có) được quy định theo hợp đồng. Tuy nhiên, qua một số trường hợp khiếu nại của khách hàng thì lãi suất vay phải trả là 1%/ngày.

Đơn cử như trường hợp khách hàng tên Nguyễn Tường Hưng (CMND: 024 162 548) đã ký 2 hợp đồng vay vốn tại Công ty L. Hợp đồng đầu tiên ký ngày 23/12/2015, dưới sự “giúp đỡ” của một cộng tác viên của Công ty L. (số điện thoại 0916644393 - 0931848775), giao dịch được thực hiện ở gần nhà người vay và được nhân viên Công ty L. nêu rõ, với khoản vốn vay 3 triệu đồng, nếu hoàn trả sau đúng 7 ngày thì sẽ không tính lãi. Tuy nhiên, số tiền thực lĩnh của khách hàng chỉ là 2,5 triệu đồng, số tiền còn lại là 500.000 đồng được chia ra thành 2 phần, dùng để tạo hồ sơ (290.000 đồng) và gia hạn cho 7 ngày đó (210.000 đồng). Nhân viên tư vấn của Công ty L. cũng cho ông Hưng biết, lãi suất của Công ty là 1%/ngày.

Sau đó, ông Hưng đã tất toán hợp đồng lần 1 để tái tục vay lần 2 và được nhân viên Công ty L. hướng dẫn đến vay tại Ngân hàng S. (nơi Công ty L. mở tài khoản) trên đường Lạc Long Quân, phường 5, quận 11, TP. HCM, lãi suất cũng là 1%/ngày cho 3 triệu đồng vốn vay.

Gần đến ngày thanh toán, ông Hưng nhận được tin nhắn từ Công ty L. đề nghị thanh toán số tiền 873.000 đồng vào ngày 12/2/2016 và đã thực hiện đúng thời hạn. Tiền lãi đã được trả (vào tài khoản của Công ty L. mở tại Ngân hàng S.), song ông Hưng lại nhận được phản hồi rằng, chưa thực hiện hoàn toàn hợp đồng đầu tiên vì còn thiếu... 30.000 đồng (do chưa tất toán hết khoản tiền hợp đồng vay lần 1).

Kết quả, nợ lãi đã tăng lên hơn 600.000 đồng và bị cấn trừ vào lần đóng tiền ngày 12/2/2016 (873.000 đồng), còn lãi hợp đồng 2 đóng ngày 12/2/2016 được xem như ông Hưng chưa đóng đồng nào và lãi nợ tiếp tục kéo đến nay. Trong khi thắc mắc chưa được giải quyết, thì nhân viên Công ty L. liên tục liên lạc với ông Hưng để nhắc nhở đóng tiền.

Tương tự, khách hàng tên Trần Viết Khảm (CMND: 225029632) cũng rơi vào tình huống “dở khóc, dở cười” khi vay vốn Công ty L. Ông Khảm nhận được thông báo mức nợ phí của hợp đồng vay vào ngày 29/10/15 là 80.000 đồng và phải trả số tiền “lãi mẹ đẻ lãi con” lên tới gần 1 triệu đồng chỉ trong chưa đầy 1 tháng, trong khi không được biết quá trình tất toán hợp đồng lần 1 và tái tục vay lần 2.

Nhiều khách hàng lúc này mới biết đã “sập bẫy” của Công ty L., nhưng vì “bút sa, gà chết” nên chẳng biết kêu ai.

Mặc dù đã được cảnh báo nhiều, song trên thực tế, thị trường vẫn “nhan nhản” các dịch vụ cho vay “nóng” thông qua các tờ rơi và mạng Internet. Khoản vốn cho vay tối đa chỉ 3 triệu đồng/lần, nhưng điều đáng nói là lãi suất có thể lên đến 365%/năm.

Lãi suất cho vay tính theo ngày, tuần và tháng. Cụ thể, khoản vay trong một tuần lãi suất là 7%/tuần, còn một tháng là 30%/tháng, như vậy tiền lãi mỗi ngày là 1%/ngày. Để vay được các khoản vay này, khách hàng chỉ đáp ứng điều kiện là người vay phải đủ 22-60 tuổi và có thu nhập từ 2 triệu đồng/tháng trở lên. Khi muốn sử dụng dịch vụ, người vay chỉ cung cấp chứng minh nhân dân (CMND) và một trong các giấy tờ còn hiệu lực như hộ khẩu, bằng lái xe, hộ chiếu, hóa đơn điện, nước, Internet...

Phạm luật?

Theo một luật sư hiện đang công tác tại một tòa án ở TP. HCM, Luật Các tổ chức tín dụng cho phép các tổ chức tín dụng được áp dụng lãi suất thỏa thuận với khách hàng. Còn theo Bộ luật Dân sự 2005, lãi suất thỏa thuận này không được vượt quá 150% lãi suất cơ bản do NHNN công bố. Do đó, nếu hai bên phát sinh tranh chấp, khi đưa ra tòa án để xử lý, phần lãi suất vượt quá quy định 150% lãi suất cơ bản sẽ không được chấp nhận.

Bộ luật Dân sự 2015 đã được Quốc hội thông qua và có hiệu lực từ năm 2017 cũng quy định cụ thể mức lãi suất cho vay tối đa là 20%/năm. Song trên thực tế, thị trường vẫn tồn tại không ít tổ chức tín dụng đang áp dụng mức thỏa thuận cao hơn quy định. Nhưng vì đây là quan hệ dân sự, nên chỉ xử lý và áp dụng Bộ luật Dân sự khi có tranh chấp giữa khách hàng và tổ chức cho vay.

Vị luật sư này cho biết thêm, với lãi suất lên tới 365%/năm, Công ty L. chắc chắn đã vi phạm pháp luật. Theo đó, nếu phát hiện, cơ quan quản lý có thể “tuýt còi” công ty này, chứ không cần phải đợi đến khi có phát sinh tranh chấp.

Trong khi đó, theo quyết định của NHNN được đưa ra vào tháng 11/2010, lãi suất cơ bản được quy định là 9%/năm. Thời gian qua, dù NHNN không còn định kỳ công bố lãi suất cơ bản, nhưng ông Nguyễn Hoàng Minh, Phó giám đốc NHNN Chi nhánh TP. HCM cho biết, lãi suất cơ bản vẫn dùng mức 9%/năm, do vậy tổ chức cho vay không được cho vay với lãi suất cao hơn mức 13,5%/năm. Việc cho vay với lãi suất lên tới 365%/năm là phạm tội “cho vay nặng lãi” và khi bị phát hiện sẽ xử lý theo quy định pháp luật.

Ông Minh cũng khuyến cáo, khách hàng khi có nhu cầu vốn nên tìm đến các tổ chức cho vay có uy tín, chẳng hạn như ngân hàng để tránh tín dụng “đen”, lãi suất cao.

Mặc dù vậy, việc “tiếp cận” được ngân hàng không hề dễ, đặc biệt là với các khoản vay tiêu dùng, bởi không phải khách hàng nào cũng đáp ứng được điều kiện tín dụng của ngân hàng, đồng thời thủ tục giải ngân mất nhiều thời gian.

Trong khi đó, với thủ tục đơn giản, nhanh gọn, khách hàng lại dễ dàng được đáp ứng nhu cầu về vốn bởi các công ty tư vấn tài chính hay công ty tài chính tiêu dùng. Nhưng cũng chính bởi sự “cởi mở” đó, khách hàng sẽ dễ bị “sập bẫy” lãi suất cao hơn.