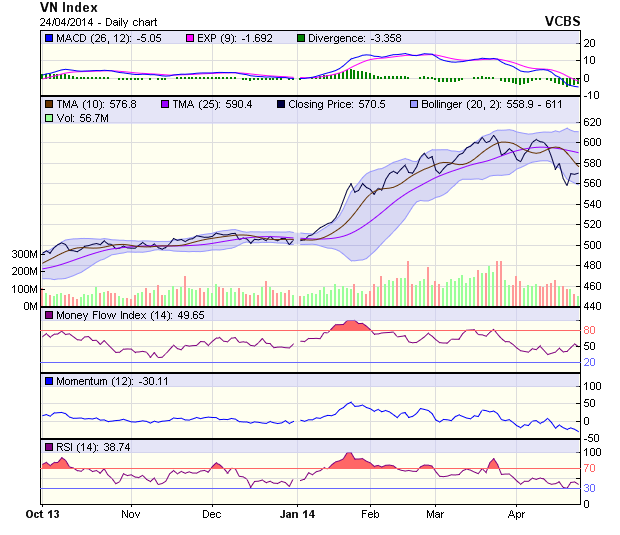

Biểu đồ kỹ thuật VN-Index. Nguồn: VCBS

CTCK FPT – FPTS

Trên đồ thị VN-Index, các thân nến hẹp liên tiếp xuất hiện đi kèm với diễn biến từ phương diện kỹ thuật không mấy khả quan. MACD sau thời gian dài giảm khá mạnh vẫn chưa có tín hiệu đảo chiều. Khi thanh khoản thị trường đang trong quá trình giảm sút thì khả năng VN-Index tích lũy, giảm điểm trong ngắn hạn là vẫn còn.

HNX-Index đóng cửa tại 80 điểm, xu thế thị trường chưa mấy khả quan khi thanh khoản giảm sút mạnh cùng tâm lý e dè của nhà đầu tư. Xét một vài chỉ báo kỹ thuật, tín hiệu chưa thực sự rõ ràng và khá “nhiễu”. Thị trường sẽ cần thêm thời gian thì tín hiệu mới trở nên rõ ràng hơn. Vùng giá 79 điểm vẫn đóng vai trò là ngưỡng hỗ trợ trong ngắn hạn.

CTCK MB – MBS

VN-Index kết thúc bằng một nến trắng nhỏ, thanh khoản tiếp tục ở mức thấp. Thị trường giằng co với biên độ hẹp trong phiên và kết thúc phiên tăng điểm nhẹ ngay trên tham chiếu.

Ngắn hạn, VN-Index vẫn đang đối mặt nhiều rủi ro về thị trường cũng như nằm trong vùng điểm nhạy cảm với thanh khoản các phiên gần đây thấp, không hỗ trợ khẳng định cho xu hướng cụ thể nào. Vùng hỗ trợ ngắn hạn của chỉ số là 550-560 trong khi 600-610 là ngưỡng kháng cự mạnh.

HNX-Index kết thúc bằng một nến trắng nhỏ, thanh khoản tiếp tục ở mức thấp. Thị trường giằng co với biên độ hẹp trong phiên và kết thúc phiên tăng điểm nhẹ ngay trên tham chiếu.

Ngắn hạn, HNX-Index vẫn đang đối mặt nhiều rủi ro về thị trường cũng như nằm trong vùng điểm nhạy cảm với thanh khoản các phiên gần đây thấp, không hỗ trợ khẳng định cho xu hướng cụ thể nào. Vùng hỗ trợ ngắn hạn của chỉ số là 76-77 tương ứng đương SMA100, tuy nhiên khá yếu; trong khi 87-88 là ngưỡng kháng cự mạnh.

Biểu đồ kỹ thuật HNX-Index. Nguồn: VCBS

CTCK Bảo Việt – BVSC

Hai chỉ số có phiên tăng điểm với diễn biến khá giằng co đồng thời tạo thành một cây nến ngắn màu trắng với số mã tăng và giảm điểm khá cân bằng. Thêm vào đó, khối lượng giao dịch tiếp tục sụt giảm phần nào cho thấy tâm lý dè dặt và hạn chế giao dịch của nhà đầu tư ở cả hai phía người mua người bán.

Chỉ số, VN-Index vẫn tiếp tục chịu sức ép từ các đường SMA ngắn hạn tuy nhiên chỉ báo STO tiếp tục đi lên trong bối cảnh thanh khoản vẫn duy trì dưới mức trung bình 10 phiên gần nhất. Tín hiệu này cho thấy khả năng , VN-Index sẽ tiếp tục diễn biến giằng co với biên độ hẹp trong ngắn hạn.

Vùng hỗ trợ ngắn hạn của hai chỉ số đặt tại 563-565 điểm đối với, VN-Index và 78.5-79 đối với HNX-Index. Nhà đầu tư được khuyến nghị nên cơ cấu lại các vị thế trung hạn với tỷ trọng 50% trong danh mục đầu tư và chờ đợi phản ứng tiếp theo của hai chỉ số. Điểm bán quay vòng cho các vị thế ngắn hạn đang nắm giữ được xác định tại vùng 580-585 điểm của VN-Index tương ứng với 82-83 điểm của HNX-Index.

CTCK Sài Gòn – Hà Nội (SHS)

Trên đồ thị VN-Index, chỉ số RSI14 tăng nhẹ lên mức 42 điểm, tâm lý nhà đầu tư còn thận trọng. MACD 9 ngày duy trì khoảng cách phía dưới đườngtín hiệu.

Trên đồ thị HNX-Index, chỉ số RSI14 tăng nhẹ lên mức 36.9 điểm, tâm lý nhà đầu tư thận trọng. MACD 9 ngày duy trì khoảng cách phía dưới đườn gtín hiệu,chỉ báo về xu hướng giảm.

Thị trường vẫn đang trong nhịp tăng kỹ thuật của xu hướng giảm giá. Ngưỡng cản quan trọng của VN-Index là khoảng +/-585 điểm, của HNX-Index là khoảng 84 điểm, tương đương tập hợp đường MA12,20 và 50 ngày.

CTCK Maybank KimEng (MBKE)

Trên đồ thị VN-Index, đường MACD và hầu hết các chỉ báo kỹ thuật khác đều cho nằm trong vùng tiêu cực.

Khả năng thị trường tích lũy đi ngang trong vùng biên độ550 - 610 điểm ở thời gian tới là khá cao.

Trên đồ thị HNX-Index, các nhóm chỉ báo khác nhàu đều có cùng nhận định tiêu cực dành cho HNX-Index, hàm ý ủng hộ xu hướng giảm ngắn hạn hiện nay của đường giá.

Với mức thấp mới, HNX-Index bước vào một xu hướng giảm giá. Các phiên hồi như 24/4 không nên được nhìn nhận như một cơ hội “bắt dao rơi”.