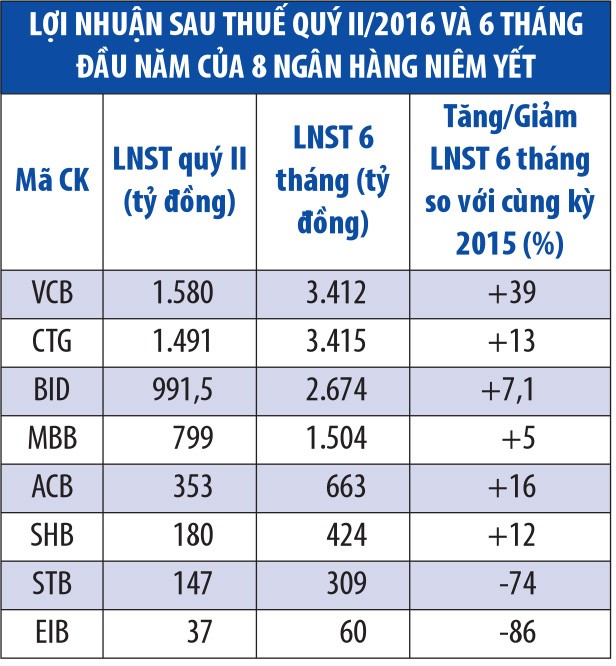

Trong ngành ngân hàng, 2 mã được lưu ý là VCB và MBB của Ngân hàng TMCP Ngoại thương Việt Nam (VCB) và Ngân hàng TMCP Quân đội (MB).

MBB

Xét về hiệu quả kinh doanh, trong 5 năm gần đây, Ngân hàng TMCP Quân đội (MB) đang ngày càng khẳng định được sự phát triển vững chắc, đồng thời tiếp tục thu hút được nhiều sự quan tâm của các nhà đầu tư trong và ngoài nước, tạo được niềm tin của những nhà phân tích khó tính nhất. Trong bối cảnh nền kinh tế vĩ mô gặp nhiều khó khăn, MB tiếp tục thể hiện khả năng kinh doanh bền vững. Tăng trưởng tín dụng bình quân của MB trong giai đoạn 2011-2015 đạt khoảng 20,3%, tăng trưởng huy động vốn bình quân đạt khoảng 22,4%, tốt hơn bình quân ngành. Tăng trưởng lợi nhuận ổn định, bình quân đạt 7,8% trong giai đoạn vừa qua, chất lượng tài sản cũng như chi phí hoạt động cũng được quản lý và kiểm soát tốt. Lũy kế 6 tháng đầu năm 2016, MB đạt 1.862 tỷ đồng lợi nhuận trước thuế (riêng trong quý II/2016 đạt gần 980 tỷ đồng). Các chỉ tiêu tài chính khác cũng đạt kết quả khả quan: tổng tài sản tăng 8,2% lên 239.122 tỷ đồng, tín dụng tăng trưởng 16,3% đạt 141.530 tỷ đồng, huy động tăng 4,9% lên 190.491 tỷ đồng, chất lượng tài sản tiếp tục được kiểm soát tốt, tỷ lệ nợ xấu trên tổng dư nợ là 1,33% (cuối năm 2015 là 1,61%), các chỉ số lợi nhuận ROA và ROE vẫn được duy trì tốt, thuộc nhóm ngân hàng dẫn đầu xét về hiệu quả.

Kết quả thực tế của MB tương đồng với nhận định của VCSC và một số công ty chứng khoán uy tín khác. Khối phân tích CTCP Chứng khoán Ngân hàng Đầu tư và Phát triển Việt Nam (BSC), trong báo cáo đánh giá ngành ngân hàng hồi tháng 6/2016 đã nhận định, ngoài 2 ngân hàng là VCB và MB có chi phí dự phòng rủi ro dự kiến giảm, chi phí này được dự báo sẽ tiếp tục tăng ở nhóm các ngân hàng còn lại và đây là áp lực ăn mòn lợi nhuận của hệ thống ngân hàng Việt Nam.

Phân tích rất nhiều yếu tố tác động đến ngành ngân hàng 2016, BSC đưa ra quan điểm đầu tư trung lập với nhóm cổ phiếu ngân hàng. Tuy nhiên, với cổ phiếu MBB của MB, BSC khuyến nghị nên mua, do MB là một trong những ngân hàng dẫn đầu về hiệu quả hoạt động tại thị trường Việt Nam và đang được kỳ vọng tiếp tục có sự phát triển trong thời gian tới.

Có 3 lý do BSC tự tin đưa ra những nhận định tích cực về cổ phiếu MBB. Thứ nhất, MB còn nhiều tiềm năng tăng trưởng tín dụng do tỷ lệ cho vay/tiền gửi khách hàng thấp (67% năm 2015, tăng lên 74,3% cuối tháng 6/2016). Thứ hai, nguồn vốn giá rẻ chiếm tỷ trong cao trong cơ cấu nguồn vốn huy động (chiếm 26% tại thời điểm cuối tháng 6/2016), mang lại lợi thế về chi phí và giúp MB duy trì tỷ lệ NIM tốt. Thứ ba, dự phòng rủi ro chặt chẽ và có xu hướng giảm, cũng là một yếu tố góp phần cải thiện hiệu quả của Ngân hàng.

Quay lại với Báo cáo của VCSC, nhóm phân tích này nhận định, MB có mức dự phòng cao thứ hai sau VCB và hiệu quả của MB sẽ cải thiện khi thị trường nhận thấy chi phí tín dụng giảm. Điểm đặc biệt của MB là lợi thế chi phí vốn thấp, hệ thống phê duyệt tín dụng mới gần như tự động hóa với dự kiến mang lại chất lượng tín dụng cao hơn. Trong khi đó, MB hiện có tỷ lệ CAR trong nhóm các ngân hàng dẫn đầu thị trường, đảm bảo an toàn trong hoạt động.

VCSC đánh giá cổ phiếu MBB phù hợp với thị trường, khi tổng mức sinh lời gồm cổ tức của các ngân hàng đạt trung bình khoảng 7,4%. Trong thị trường ngân hàng, MB là tổ chức tài chính có truyền thống trả cổ tức cao trong ngành, ngay cả trong giai đoạn nền kinh tế khó khăn nhất (từ năm 2012 đến nay, tỷ lệ trả cổ tức của MB từ 10-12%). Năm 2016, trong cam kết với cổ đông tại Đại hội đồng cổ đông hồi tháng 4, đại diện lãnh đạo MB cho biết, cổ tức MBB năm nay dự kiến quanh mức 10% (tính trên mệnh giá cổ phần).

VCB

Trong góc nhìn của chuyên gia VCSC, ở quy mô lớn hơn, Ngân hàng Ngoại thương Việt Nam (VCB) được đánh giá cao khi có sở hữu đặc tính dẫn đầu ngành với triển vọng tăng trưởng lợi nhuận tốt nhất trong số các ngân hàng được theo dõi. Ngân hàng này cho vay chủ yếu đối với doanh nghiệp nhà nước và có tính chất tự do thương mại hơn 3 ngân hàng quốc doanh còn lại. VCB cũng là ngân hàng có vị thế hàng đầu trong giao dịch ngoại hối, thanh toán quốc tế và là ngân hàng duy nhất ở Việt Nam vận hành hệ thống thanh toán ngoại hối liên ngân hàng, cho phép tiếp cận nhiều hơn đến vốn huy động không kỳ hạn. Vào thời điểm cuối quý II, giá cổ phiếu VCB quanh mức 47.000 đồng và mức giá VCSC khuyến nghị là 47.800 đồng, dựa trên nhận định cổ phiếu này có đà tăng trưởng lợi nhuận cao nhất trong các ngân hàng và là doanh nghiệp được hưởng lợi chính từ dòng chảy vốn nước ngoài vào lĩnh vực ngân hàng.

Cổ phiếu VCB hiện được giao dịch tại giá 54.000 đồng/CP, vượt trên mức giá mục tiêu VCSC nhận định, một phần xuất phát từ kỳ vọng của nhà đầu tư vào khả năng VCB sắp có cổ đông lớn mới (Quỹ đầu tư GIC Pte Ltd của Chính phủ Singapore đang đàm phán để mua tối thiểu 7% cổ phần của nhà băng này). Trong báo cáo gửi nhà đầu tư của nhiều công ty chứng khoán lớn như VPBS, SSI, MBS…, VCB tiếp tục là cổ phiếu nhận được những đánh giá tích cực của các chuyên gia đầu ngành.

Không phải ngẫu nhiên cổ phiếu VCB, MBB nhận được nhiều đánh giá tích cực từ các tổ chức và nhà phân tích uy tín trên TTCK. Ngân hàng vốn là một ngành kinh doanh nhạy cảm và phụ thuộc rất lớn vào tình hình kinh tế vĩ mô. Tuy nhiên, sự vững bước của MB, VCB trong 5 năm qua, khi nền kinh tế trải qua nhiều thăng trầm, đã tạo nền tảng của niềm tin cho những người khó tính khi đánh giá về tiềm năng, độ bền của 2 doanh nghiệp này trong tương lai.

Và những hàng hóa sẽ dẫn dắt sự chuyển động tích cực của TTCK

TTCK chỉ có thể vững tiến khi trong lòng thị trường có nhiều doanh nghiệp niêm yết minh bạch, kinh doanh hiệu quả, duy trì được niềm tin với cổ đông, với thị trường. Như chia sẻ của ông Nguyễn Duy Hưng, Chủ tịch CTCP Chứng khoán Sài Gòn (SSI), xu hướng lựa chọn đầu tư của nhà đầu tư chuyên nghiệp, nhất là các dòng vốn ngoại tập trung vào 2 điểm: một là khả năng phát triển bền vững của doanh nghiệp và hai là các yếu tố cơ bản (P/E, cổ tức…) có đều đặn và đủ hấp dẫn nhà đầu tư rót vốn hay không.

Sự chọn lựa của nhà đầu tư dường như ngày càng khắt khe hơn với các hàng hóa được giao dịch trên TTCK, nhưng từ đây cũng tạo sự phân hóa ngày càng rõ nét giữa nhóm cổ phiếu có khả năng dẫn dắt sự chuyển động tích cực của dòng tiền với phần còn lại. Cổ phiếu của các doanh nghiệp kinh doanh yếu kém, doanh nghiệp lãi cao từ cơ hội chớp nhoáng, thiếu tính bền vững sẽ rất khó được đánh giá cao trong mắt nhà đầu tư. Những doanh nghiệp vững tiến theo thời gian, xác lập được niềm tin bằng hiệu quả thực tế, bằng cam kết được thực hiện nghiêm túc sẽ ngày càng dẫn dắt sự chuyển động tích cực của TTCK.

Tăng trưởng GDP năm nay khó đạt 6,7% như kế hoạch, nhưng ở góc nhìn lạc quan, TTCK Việt Nam vẫn có khả năng đạt mốc 700 điểm, nếu các hàng hóa có tính dẫn dắt trên thị trường này giữ vững được đà tăng trưởng. Một số cổ phiếu có tính dẫn dắt được các chuyên gia VCSC đánh giá như FPT (doanh nghiệp đứng đầu mảng xuất khẩu phần mềm, thứ hai ở mảng băng thông rộng và thứ hai trong mảng bán lẻ điện thoại di động tại Việt Nam) có khả năng sẽ chuyển động tích cực hơn trong 6 tháng cuối năm. Vinamilk được đánh giá có khả năng đạt đến mức định giá cao hơn khi P/E của doanh nghiệp này dù đã khá cao so với mặt bằng chung của TTCK, nhưng vẫn thấp hơn mức định giá các doanh nghiệp cùng vị thế (dẫn đầu ngành sữa Việt Nam) trong khu vực. Một doanh nghiệp được VCSC đánh giá sẽ tiếp tục “tỏa sáng” là CTCP Bóng đèn Điện Quang (dẫn đầu ngành chiếu sáng Việt Nam), dù áp lực cạnh tranh với ngành này khá lớn. Đạm Phú Mỹ cũng dự kiến là doanh nghiệp có triển vọng tích cực trong dài hạn, khi thị phần doanh nghiệp đủ lớn để có thể đứng vững trong cạnh tranh…

Trong kinh doanh luôn tiềm ẩn những yếu tố rủi ro, nhưng cũng vì thế, đánh giá một doanh nghiệp bền vững phải nhìn nhận trong quãng thời gian đủ dài mới đáng tin cậy. TTCK Việt Nam còn non trẻ, nên hiện tượng “sốt nóng, sốt lạnh” ở một số hàng hóa, do nhiều nguyên nhân, vẫn là chuyện thường nhật, nhưng yếu tố giúp thị trường vững tiến chỉ có thể đến từ các doanh nghiệp vững tiến, dẫn đầu.