HNG: Giá lập đỉnh 1 năm

Từ mức giá 7.500 đồng/cổ phiếu mở cửa phiên giao dịch ngày 1/6/2018, cổ phiếu HNG của Công ty cổ phần Nông nghiệp Quốc tế Hoàng Anh Gia Lai đạt mức tăng 36% trong tháng 6/2018, đóng cửa phiên 29/6 tại 10.200 đồng/cổ phiếu, cao nhất trong gần 1 năm qua. Đợt tăng giá của HNG gây bất ngờ cho nhiều nhà đầu tư trong bối cảnh thị trường chung có diễn biến giảm và doanh nghiệp vẫn còn nhiều khó khăn trong hoạt động

kinh doanh.

Cụ thể, sau năm 2016 thua lỗ, HNG đã trải qua năm 2017 thành công hơn khi đạt 530 tỷ đồng lợi nhuận sau thuế. Tuy vậy, con số này chủ yếu đến từ doanh thu tài chính đột biến do thoái vốn tại HAGL Sugar.

Trong khi đó, khó khăn của những năm trước vẫn chưa được giải quyết như gánh nặng nợ vay 13.100 tỷ đồng, gấp 1,3 lần vốn chủ sở hữu, dẫn đến chi phí tài chính (chủ yếu là lãi vay) lên đến 70% lợi nhuận gộp, nợ ngắn hạn vượt tài sản ngắn hạn và vi phạm một số điều kiện khoản vay trái phiếu khiến Công ty TNHH Ernst & Young Việt Nam (E&Y) - đơn vị kiểm toán của HNG, phải lưu ý về khả năng hoạt động liên tục.

Tại cuộc họp Đại hội đồng cổ đông năm 2018 tổ chức ngày 23/6, HNG đã trình và được đại hội thông qua kế hoạch kinh doanh năm nay với chỉ tiêu doanh thu thuần 3.743 tỷ đồng, lợi nhuận gộp 1.673 tỷ đồng, tăng lần lượt 12,7% và 37,8% so với thực hiện năm 2017, trong đó mảng cây ăn trái (chuối, chanh dây, thanh long,…) dự kiến đóng góp 81% doanh thu và 97% lợi nhuận gộp. Tuy vậy, kế hoạch lợi nhuận trước thuế giảm 66%, chỉ là 150 tỷ đồng, do không còn yếu tố doanh thu tài chính đột biến.

Trong tháng 6/2018, HNG triển khai phát hành trái phiếu chuyển đổi cho cổ đông nhằm huy động 2.217 tỷ đồng, dự kiến được dùng cho công tác đầu tư trồng chuối và ớt trong năm 2018 (1.137 tỷ đồng) và tái cấu trúc các khoản vay (1.080 tỷ đồng). Nếu đợt huy động vốn này thành công sẽ giải quyết phần nào bài toán khó khăn nhất là vốn của HNG như lãnh đạo doanh nghiệp chia sẻ.

Theo phương án phát hành của HNG, lãi suất trái phiếu chuyển đổi là 0% và sau 1 năm bắt buộc phải chuyển đổi sang cổ phiếu HNG với giá 10.000 đồng/cổ phiếu. Thời gian phát hành từ ngày 7/6 - 27/6/2018. Đến ngày 2/7/2018, kết quả của đợt phát hành chưa được Công ty công bố.

HAG: Giá tăng dù kiểm toán “cảnh báo”

Cổ phiếu HAG của Công ty cổ phần Hoàng Anh Gia Lai tăng giá 16,8% trong tháng 6, từ vùng giá 4.500 đồng/cổ phiếu. HAG hiện là công ty mẹ của HNG với tỷ lệ sở hữu 55,1%. Bên cạnh mảng nông nghiệp, HAG còn có nhiều dự án kinh doanh bất động sản, đáng chú ý nhất là Khu phức hợp Hoàng Anh Gia Lai - Myanmar. Tuy vậy, tình hình kinh doanh cũng không sáng hơn HNG là mấy.

Trong những năm qua, HAG đã nhiều lần chia sẻ nỗ lực tái cơ cấu nợ, thu hồi các khoản phải thu, thậm chí đàm phán bán bớt tài sản nhằm giảm áp lực nợ vay, phục hồi dòng tiền cho sản xuất - kinh doanh. Đến nay, tình hình tài chính, kết quả kinh doanh của Công ty vẫn chưa cho thấy sự cải thiện rõ rệt.

Tính đến 31/3/2018, tổng nợ của HAG là 34.812 tỷ đồng, gấp 1,9 lần vốn chủ sở hữu, trong đó có 22.596 tỷ đồng nợ vay ngắn và dài hạn. Chi phí tài chính tương đương 82,6% lợi nhuận gộp (năm 2017, tỷ lệ này là 98%). Trong báo cáo tài chính năm 2017 của HAG, đơn vị kiểm toán là E&Y lưu ý khả năng hoạt động liên tục của HAG khi nợ ngắn hạn vượt tài sản ngắn hạn, bên cạnh ý kiến ngoại trừ về một số khoản phải thu.

DAT: Lợi nhuận quý I gấp 6 lần cùng kỳ

Cổ phiếu DAT của Công ty cổ phần Đầu tư du lịch và phát triển thủy sản tăng giá 117% từ 9.630 đồng/cổ phiếu lên 19.400 đồng/cổ phiếu trong tháng 6. Tuy nhiên, không giao dịch sôi động như HNG hay HAG (hàng triệu đơn vị/phiên), nhu cầu mua - bán cổ phiếu DAT rất thấp.

Trong cơ cấu cổ đông của DAT có cổ đông lớn nhất là Công ty cổ phần Đầu tư và Phát triển đa quốc gia I.D.I (IDI) với tỷ lệ sở hữu hơn 79% vốn điều lệ (vốn điều lệ 438 tỷ đồng). DAT còn một cổ đông tổ chức khác là Công ty cổ phần Tập đoàn Sao Mai (ASM), sở hữu 3,94% vốn. ASM là công ty mẹ của IDI với tỷ lệ sở hữu hơn 51%.

Quý I/2018, lợi nhuận của DAT gấp 6 lần cùng kỳ năm 2017 nhờ thị trường tiêu thụ cá tra thuận lợi. Năm 2018, DAT đặt mục tiêu tăng trưởng lợi nhuận sau thuế 73% so với thực hiện 2017. Tuy lợi nhuận quý I/2018 tăng mạnh, nhưng mới thực hiện được 14,6% kế hoạch cả năm.

HCD: Từ “ế” đến “nóng”

Cổ phiếu HCD của Công ty cổ phần Đầu tư Sản xuất và Thương mại HCD đạt mức tăng 55% trong tháng 6/2018, từ 9.850 đồng/cổ phiếu lên 15.200 đồng/cổ phiếu. Riêng trong tuần cuối tháng 6, cổ phiếu này tăng giá 29,3%, với thanh khoản bình quân gần 1,5 triệu đơn vị/phiên.

HCD có vốn điều lệ 270 tỷ đồng với cơ cấu cổ đông chủ yếu là nhà đầu tư cá nhân, không có nhà đầu tư tổ chức là cổ đông lớn. Cổ đông lớn nhất là ông Nguyễn Đức Dũng, Chủ tịch HĐQT kiêm Tổng giám đốc HCD đang sở hữu 2,79 triệu cổ phiếu, tương ứng 10,34% vốn điều lệ. Ông Nguyễn Như Dương, thành viên HĐQT HCD sở hữu 1,287 triệu cổ phiếu, tương ứng 4,77% vốn điều lệ.

Đáng chú ý, khoảng tháng 11/2017, 3 lãnh đạo HCD, gồm 2 nhân sự trên và Kế toán trưởng Lê Thị Thu Thủy thực hiện mua tổng cộng hơn 470.000 cổ phiếu thông qua giao dịch khớp lệnh; một số phó tổng giám đốc, thành viên HĐQT khác gom tổng cộng khoảng 360.000 cổ phiếu.

Trong tháng 1/2018, HCD phát hành thêm 13,5 triệu cổ phiếu theo tỷ lệ 100:95 (tăng vốn điều lệ lên gần gấp đôi), trong đó hơn 12,8 triệu cổ phiếu cho cổ đông hiện hữu và khoảng 675.000 cổ phiếu cho cán bộ, nhân viên. Giá phát hành là 10.000 đồng/cổ phiếu, trong khi thị giá thấp hơn nên HCD ế hơn 5,4 triệu cổ phiếu. Số lượng cổ phiếu ế này đã được 5 nhà đầu tư (gồm 1 nhà đầu tư tổ chức) sau đó đăng ký mua.

Xét về hoạt động kinh doanh, HCD xuất thân từ đơn vị chuyên nhập khẩu và phân phối hạt nhựa, nhưng đã có sự lấn sân sang sản xuất trong năm 2017 khi đưa nhà máy sản xuất bao bì màng mỏng ở Bắc Ninh vào hoạt động. Do mảng thương mại vẫn đang đóng góp chính vào kết quả kinh doanh nên biên lợi nhuận của Công ty ở mức khiêm tốn.

Giai đoạn 2015 - 2017, HCD đạt doanh thu từ 500 - 600 tỷ đồng, nhưng lợi nhuận gộp chỉ dao động từ 27 - 38 tỷ đồng, tương ứng tỷ lệ 5 - 6%. Cuối năm 2017, Công ty có khoản phải thu ngắn hạn khách hàng hơn 124 tỷ đồng, tương ứng 37% tổng tài sản và gần 23% doanh thu. Cuối quý I/2018, con số này là 156 tỷ đồng, chiếm 55% tổng tài sản.

Sau khi khánh thành nhà máy sản xuất bao bì màng mỏng tại Bắc Ninh tháng 8/2017 với kỳ vọng tận dụng nguồn khách hàng lớn, nguyên liệu nhập khẩu trực tiếp hiện có để tăng hiệu quả kinh doanh, năm 2018, HCD đặt mục tiêu lợi nhuận sau thuế đạt 35,2 tỷ đồng, tăng 53% so với thực hiện năm 2017.

BBT: “Game” phát hành giúp giá tăng 7 lần?

Một cổ phiếu khác, BBT của Công ty cổ phần Bông Bạch Tuyết đóng cửa phiên giao dịch 2/7 ở mức giá sàn 14.200 đồng/cổ phiếu, nhưng vẫn gấp 7 lần so với mức giá tham chiếu trong phiên giao dịch đầu tiên trên UPCoM (12/6/2018) là 2.300 đồng/cổ phiếu.

Hồ sơ trước khi giao dịch trên UPCoM của BBT không mấy tích cực, dù bắt đầu có lãi trở lại từ năm 2014 nhưng vẫn còn gánh khoản lỗ lũy kế gần 62 tỷ đồng ở thời điểm cuối năm 2017. Cộng thêm các vấn đề tồn đọng chưa được xử lý như khoản vay đối tác 15,4 tỷ đồng, phải trả ngắn hạn gần 44 tỷ đồng (chủ yếu lãi vay)…, việc cổ phiếu BBT tăng giá mạnh được lý giải nhờ có “game” lên sàn và “game” phát hành. Cụ thể, BBT có kế hoạch tăng vốn điều lệ lên 98 tỷ đồng thông qua phát hành 2,96 triệu cổ phiếu riêng lẻ, với giá 10.000 đồng/cổ phiếu. Đối tác mua dự kiến là Công ty cổ phần Xuất nhập khẩu và Đầu tư Thừa Thiên - Huế.

Năm 2017, BBT đạt lợi nhuận trước thuế 15,4 tỷ đồng (đã bao gồm 1,5 tỷ đồng từ Dự án Nguyễn Văn Săng), tương ứng hoàn thành 63,4% kế hoạch lợi nhuận có tính đến Dự án Nguyễn Văn Săng (kế hoạch lợi nhuận 24,3 tỷ đồng, trong đó đóng góp từ Dự án Nguyễn Văn Săng là 12,5 tỷ đồng) và vượt 17,8% kế hoạch nếu không tính dự án trên.

Theo tài liệu họp đại hội đồng cổ đông, HĐQT BBT cho rằng, Dự án Nguyễn Văn Săng tạm dừng theo thông báo của UBND thành phố, Công ty chưa thể ghi nhận lợi nhuận trong năm 2017 như kế hoạch xây dựng ban đầu. Đây là yếu tố khách quan, vì vậy, BBT đề nghị đại hội xem xét loại trừ yếu tố này khi xác định phần lợi nhuận vượt kế hoạch năm 2017. Theo đó, nếu không tính dự án trên, BBT vượt kế hoạch lợi nhuận 2,1 tỷ đồng và số tiền đề nghị chi thưởng phần vượt kế hoạch lợi nhuận cho HĐQT, Ban kiểm soát, Ban điều hành là 20% phần vượt, tương ứng 420 triệu đồng.

Cẩn trọng “sóng” cổ phiếu đầu cơ

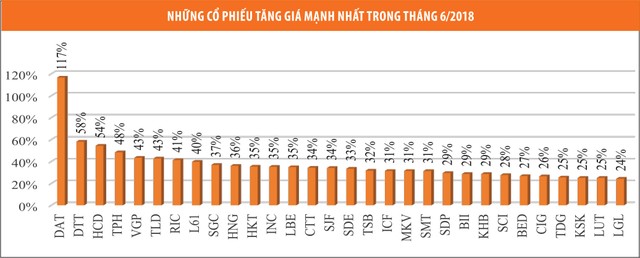

Thống kê từ hơn 740 cổ phiếu niêm yết trên sàn Hà Nội (HNX) và TP.HCM (HOSE) trong tháng 6/2018 cho thấy, có 93 cổ phiếu giao dịch dưới mệnh giá (10.000 đồng/cổ phiếu) ghi nhận mức tăng giá. Trong số 30 cổ phiếu niêm yết tăng giá mạnh nhất, 16 cổ phiếu có mức giá dưới 10.000 đồng/cổ phiếu.

Trong bối cảnh thị trường chứng khoán tháng 6 suy giảm cả về điểm số và thanh khoản do áp lực giảm giá tại nhóm cổ phiếu vốn hóa lớn, thì giao dịch sôi động và bứt phá mạnh mẽ về giá tại không ít cổ phiếu thị giá thấp khiến nhà đầu tư liên tưởng đến con sóng cổ phiếu đầu cơ, với cơ hội lãi được tính bằng lần quay trở lại. Trên các diễn đàn chứng khoán, topic giới thiệu cơ hội đầu tư “siêu lợi nhuận” cũng xuất hiện nhiều hơn.

Câu chuyện đi kèm làm động lực tăng giá tại nhóm cổ phiếu nhỏ thường là tin đồn về tái cấu trúc, chuyển nhượng dự án, thoái vốn của cổ đông lớn, hay câu chuyện thâu tóm…, với những kỳ vọng tương lai tươi sáng.

Với thị giá thấp hơn nhiều so với vùng giá lịch sử, so với giá trị sổ sách, thậm chí chỉ vài ba ngàn đồng/cổ phiếu, cổ phiếu thị giá thấp hấp dẫn nhiều nhà đầu tư ưa mạo hiểm, lướt sóng, bởi lượng vốn ít vẫn có thể mua được số lượng lớn. Bên cạnh đó, thay đổi giá nhỏ, nhưng tỷ lệ biến động lớn, nhà đầu tư có thể kiếm lời hàng chục phần trăm trong thời gian ngắn, điều mà những mã vốn hóa lớn thường phải mất một vài năm mới đạt được.

Không thể phủ nhận, những năm qua đã có không ít doanh nghiệp “rũ bùn đứng dậy” từ khó khăn, đem lại lợi nhuận cao cho những nhà đầu tư mạo hiểm, nhạy bén với sự biến chuyển của doanh nghiệp. Tuy vậy, nhà đầu tư cần cẩn trọng để nhận ra câu chuyện nào chỉ là “bánh vẽ” và rút ra đúng lúc nhằm bảo vệ tài sản của mình trước khi khả năng đảo chiều xảy ra, với lực bán ra ồ ạt không kém lực mua vào trong đà tăng trước đó.