Thương hiệu của Vinamilk đã tăng đáng kể sau hàng loạt thương vụ M&A trong và ngoài nước

Việt Nam được đánh giá là quốc gia có nhu cầu về sữa thuộc nhóm hàng đầu thế giới, với các tiền đề tốt như kinh tế tăng trưởng ổn định, GDP đầu người hàng năm tăng từ 6-8%, dân số tăng bình quân 1%.

Tuy nhiên, nguyên liệu nội địa phục vụ sản xuất sữa ở Việt Nam còn thấp, chỉ đáp ứng khoảng 20% nhu cầu thị trường, và hầu hết các công ty sản xuất sữa thành phẩm đều phải nhập khẩu sữa nguyên liệu. Và trong khi giá sữa bán lẻ tại Việt Nam luôn ở mức rất cao so với khu vực và thế giới, thì giá thu mua sữa nguyên liệu của các công ty đối với nông dân lại rất thấp.

Liệu có thể giải thích điều này bởi sự “độc quyền nhóm” của các nhà sản xuất và chế biến sữa tại Việt Nam? Thực tế cho thấy, thị trường sữa Việt Nam nổi lên 3 công ty lớn, chiếm 75% thị phần và họ dường như có lợi thế khi thỏa thuận giá với nông dân, cũng như đưa ra giá bán sữa thành phẩm theo mong muốn. Nhìn thấy lợi thế này, nhiều công ty và tập đoàn trong và ngoài ngành sữa không ngại mở rộng đầu tư và tính đến phương thức M&A.

Bài viết này sẽ tiếp cận ngành sữa Việt Nam từ góc độ chuỗi giá trị, giúp độc giả nhận diện lợi ích của các bên tham gia ngành, cũng như đưa ra một số dự báo xu hướng M&A của ngành trong thời gian tới.

Chuỗi giá trị trong ngành sữa Việt Nam

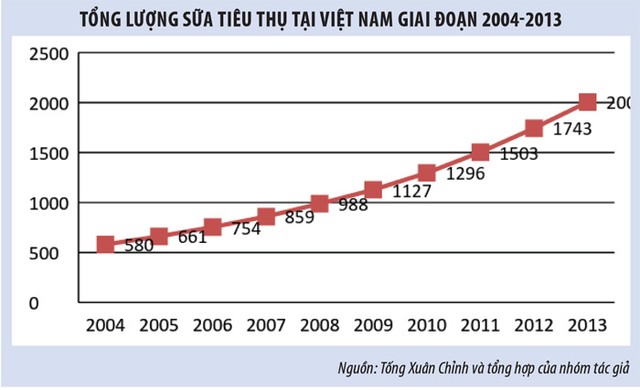

Hơn một thập kỷ trở lại đây, tiêu dùng sữa tại Việt Nam đã tăng trung bình 17 %/năm. Đây là mức tăng đáng kể trong sự suy thoái của nhiều ngành sản xuất sữa khác. Mặc dù có tốc độ tăng cao, nhưng mức tiêu thụ sữa bình quân tại Việt Nam vẫn ở mức thấp trong khu vực (dưới 30 kg/người/năm) - một cơ hội tốt cho những người muốn tham gia sản xuất sữa trong tương lai.

Đa số các sản phẩm sữa tại Việt Nam được sản xuất cho trẻ em dưới 3 tuổi và người cao tuổi, trong khi thị trường lớn cho sữa tiêu dùng hàng ngày hay sữa cho người trưởng thành bị quên lãng. Nghiên cứu của Nguyễn Việt Khôi (2013) cho thấy, 10% dân số tại 2 thành phố lớn của Việt Nam là Hà Nội và TP.HCM tiêu dùng đến 78% các sản phẩm về sữa. Đây là sự mất cân bằng trong nhu cầu các sản phẩm về sữa.

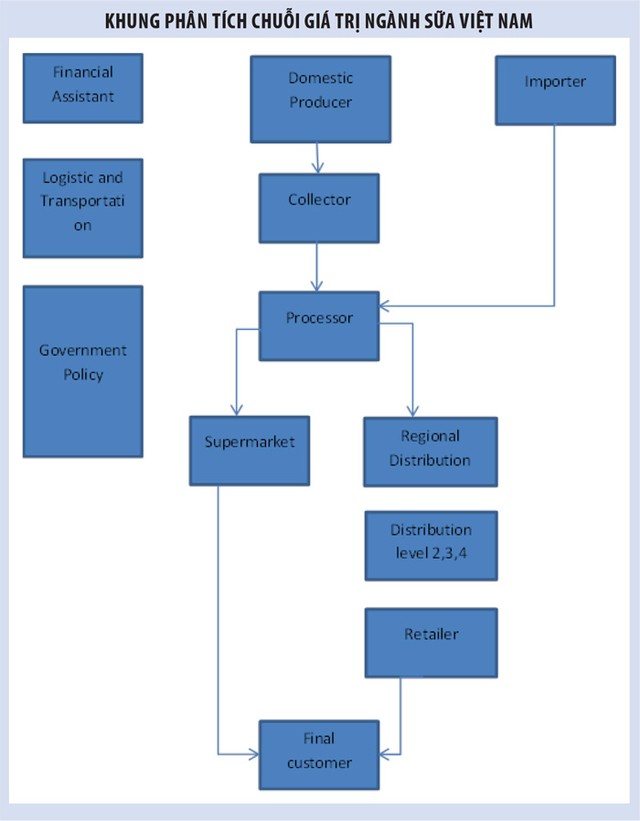

Việt Nam có hai nguồn cung cấp sữa chính: các công ty trong nước tự sản xuất và nhập khẩu từ nước ngoài. Nghiên cứu của Tống Xuân Chỉnh (2012) cho thấy, đa số các sản phẩm sữa tiêu dùng hiện nay (khoảng 80%) tại Việt Nam là được nhập khẩu từ nước ngoài, sản xuất trong nước chỉ đáp ứng được 20% nhu cầu của người tiêu dùng.

Nhà sản xuất sữa là điểm bắt đầu trong chuỗi giá trị của ngành sữa Việt Nam, nơi sữa nguyên liệu được hình thành. Các nhà sản xuất sữa có thể là nông dân hoặc các tổ chức, doanh nghiệp lớn. Trong điều kiện hiện nay, đa phần sữa được sản xuất tại các trang trại nhỏ và vừa. Theo nghiên cứu của TS. Nguyễn Việt Khôi (2013), 95% các trang trại sữa của người dân ở mức hộ gia đình (từ 8-10 con bò/hộ). Các trang trại này có thể được phân loại như sau:

Nông dân tự doanh chủ động mua con giống, chăm sóc bò, không nhận sự trợ giúp tài chính hay kỹ thuật từ nhà sản xuất sữa và bán sữa nguyên liệu độc lập. Một số còn tự thực hiện sơ chế và bán trực tiếp các sản phẩm sữa tươi ra thị trường và chuỗi giá trị ở đây khá ngắn, nông dân thu toàn bộ giá trị gia tăng trong chuỗi. Tuy nhiên, đây chỉ là thiểu số vì rất ít nông dân có đủ điều kiện và năng lực kết nối với thị trường tiêu dùng.

Nông dân làm theo hợp đồng là hình thức phổ biến nhất và trở thành biểu tượng của sự hợp tác giữa nông dân và công ty chế biến sữa. Người nông dân nhận giống bò sữa, thức ăn, phương thức chăm sóc, dịch vụ thú y từ công ty sản xuất sữa. Họ tiến hành nuôi bò, thu hoạch sữa trên diện tích đất của mình và bán lại cho nhà sản xuất sữa theo giá đã thỏa thuận từ trước. Nông dân trong trường hợp này đóng vai trò như người gia công và lợi nhuận nông dân thu được trong hình thức này rất thấp.

Công nhân nông trường là hình thức đặc thù, xuất hiện tại các nông trường lớn như Mộc Châu, Ba Vì... Người nông dân xuất thân là các công nhân làm việc trong nông trường cũ. Họ không sở hữu đất đai mà thuê lại đất từ nông trường. Họ cũng nhận giống, thức ăn từ nông trường và nông trường tiến hành bao tiêu sản phẩm. Lợi nhuận nông dân thu được phụ thuộc nhiều vào quy mô chăn nuôi và diện tích đất họ thuê lại.

Các công ty, tổ chức lớn là một bước tiến mới trong sản xuất sữa. Vinamilk và TH True Milk là những doanh nghiệp tiên phong trong lĩnh vực này. Họ áp dụng công nghệ hiện đại trong sản xuất thức ăn, chăn nuôi, thu hoạnh sản phẩm sữa đảm bảo năng xuất và chất lượng sữa luôn ở mức cao. Nhờ áp dụng công nghệ và lợi thế quy mô, nên chất lượng sữa của các doanh nghiệp này thường cao và giá thành cũng cạnh tranh hơn sữa của những trang trại nhỏ. Tỷ trọng của các doanh nghiệp này trong ngành còn thấp, nhưng đây sẽ là định hướng phát triển và mục tiêu của Việt Nam trong những năm sắp tới.

Các nhà nhập khẩu sữa: sữa nhập khẩu hiện chiếm 80% tổng lượng sữa tiêu thụ tại Việt Nam, bao gồm sữa bột nguyên liệu và sữa thành phẩm. Mead Johnson, Abbotts và Friesland Campina là 3 nhà nhập khẩu sữa chính, chiếm 67% lượng sữa bột trên thị trường. Nguồn sữa bột nhập khẩu vào Việt Nam chủ yếu đến từ New Zealand và Mỹ. Phần lớn lượng sữa bột nguyên liệu nhập vào Việt Nam được chế biến thành sữa hoàn nguyên. Điều này đã từng gây hiểu nhầm cho người tiêu dùng khi tiêu thụ các sản phẩm sữa nước, họ không thể phân biệt đâu là sữa tươi đâu là sữa hoàn nguyên từ sữa bột.

Thức ăn là khâu quan trọng trong chuỗi giá trị của ngành sữa. Việt Nam là quốc gia có ngành sữa mới phát triển do điều kiện thời tiết vốn dĩ không thuận lợi cho việc trồng cỏ làm thức ăn cho bò sữa. Chỉ có một vài tỉnh, thành phố như Sơn La, Ba Vì, TP.HCM có lợi thế về trồng cỏ. Chính vì vậy, 70% lượng thức ăn cho bò sữa ở Việt Nam phải nhập khẩu.

Hơn nữa, việc sử dụng các sản phẩm thức ăn tinh, thức ăn đã qua chế biến thay thế cỏ tươi làm giảm năng suất cũng như chất lượng sữa tươi nguyên liệu. Trong chuỗi giá trị, đây là một phần quan trọng trong chi phí mà nhà sản xuất phải bỏ ra khi sản xuất sữa.

Chính sách kiểm soát giá: ngành sữa là một ngành có sự can thiệp sâu của chính phủ. Các hoạt động hỗ trợ hay kiểm soát của cơ quan chức năng có thể thúc đẩy ngành sữa phát triển, nhưng cũng có thể phản tác dụng. Chính phủ chủ yếu can thiệp thông qua các công cụ về giá, mà cụ thể là áp dụng giá trần cho các sản phẩm về sữa.

Vào tháng 10/2013, Bộ Y Tế công bố Quyết định số 30 về kiểm soát giá các sản phẩm dành cho trẻ em dưới 6 tuổi. Quyết định này nhắm đến việc kiểm soát hoạt động tăng giá của các sản phẩm sữa trong đầu và giữa năm 2013. Tuy nhiên, trong nửa cuối 2013 và đầu 2014, giá sữa tại Việt Nam vẫn tăng từ 7-10%. Giá sữa ở Việt Nam vẫn cao nhất thế giới.

Tháng 4/2014, Bộ Tài Chính thông báo quyết định mới về giá sữa cho trẻ em dưới 6 tuổi. Theo đó, 26 sản phẩm sữa bột của 5 công ty trong và ngoài nước sẽ phải giảm giá, với mức giảm từ 50.000 đến 70.000 trên mỗi hộp 900 gram. Đây được coi là quyết định mạnh tay của cơ quan chức năng, nhưng thực tế giá các sản phẩm sữa nước, sữa bột dành cho người lớn và người cao tuổi vẫn tăng. Xét trong chuỗi giá trị, việc giảm giá sữa tác động trực tiếp đến nhà sản xuất, nhưng xa hơn điều này ảnh hưởng tới người sản xuất sữa nguyên liệu - người nông dân nuôi bò sữa Việt Nam.

Người chế biến sữa là trung tâm của chuỗi giá trị và cũng là thành phần chiếm ưu thế trong cuộc thương lượng với nhà sản xuất sữa. Nhà chế biến thu mua sữa trực tiếp hoặc gián tiếp thông qua mạng lưới thu gom sữa nguyên liệu, sau đó sản xuất ra thành phẩm. Nhà chế biến cũng là tổ chức đưa ra các quy định về chất lượng và giá sữa đầu vào. Người nông dân sản xuất sữa nguyên liệu thường chịu thiệt thòi trong mối quan hệ này. Tiếng nói của nông dân chưa đủ lớn và họ phải chấp nhận điều kiện mà nhà chế biến đưa ra. Điều này dẫn đến tình trạng “mua rẻ, bán đắt”, giúp nhà chế biến có lợi nhuận cao.

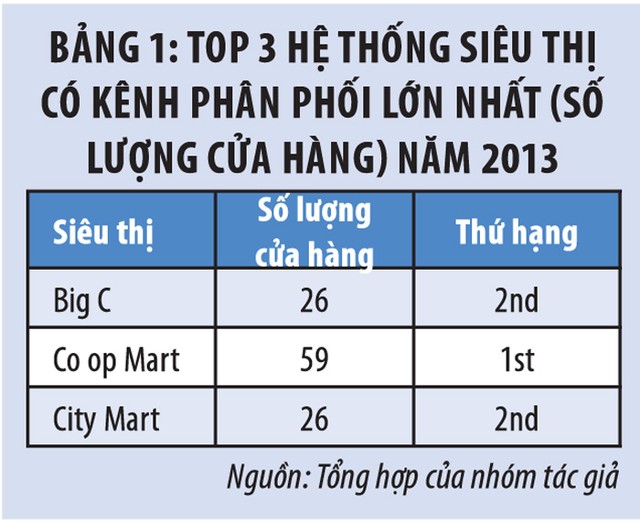

Hệ thống phân phối: có hai kênh chính trong phân phối các sản phẩm sữa tại Việt Nam hiện nay là siêu thị và bán hàng truyền thống.

Với kênh thứ nhất, sản phẩm sữa đi trực tiếp từ nhà máy sản xuất đến siêu thị, sau đó đến tay người tiêu dùng cuối cùng. Trong quá trình này, khâu trung gian duy nhất là siêu thị giúp giảm chi phí vận chuyện cũng như giúp hạ giá thành bán lẻ đến tay người tiêu dùng. Trong thương mại hiện đại, vai trò của kênh siêu thị rất cần thiết bởi vì sự tiện lợi và tập trung đa dạng mẫu mã hàng hóa. Sự phát triển của những chuỗi siêu thị như Big C, Co-op Mart City Mart đang làm giảm vai trò của chợ truyền thống cũng như các cửa hàng tiện lợi.

Theo kênh bán hàng truyền thống, sản phẩm sữa đi từ doanh nghiệp sản xuất thông qua hệ thống đại lý vùng, đại lý cấp 1, cấp 2, cấp 3 và thậm chí nhiều hơn rồi mới đến tay người tiêu dùng. Chính vì vậy, giá bán lẻ theo kênh truyền thống thường cao hơn giá bán lẻ trong siêu thị, do chi phí vận chuyển và lợi nhuận của các cấp đại lý. Trong kênh siêu thị, giá trị gia tăng thường cao hơn do ít khâu trung gian, chịu ít chi phí vận chuyển, lưu kho bãi.

Nhìn chung, trong chuỗi giá trị giản đơn giữa nông dân, người thu gom, người chế biến và hệ thống phân phối thì người chế biến giữ vai trò trung tâm. Thị trường sữa ở trạng thái “độc quyền nhóm” với 3 công ty chiếm 75% thị phần.

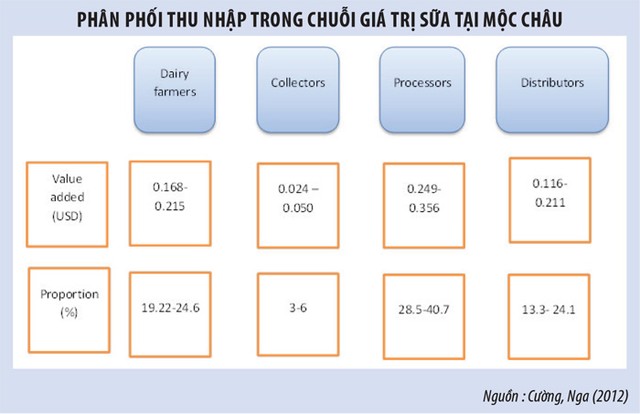

Kết quả nghiên cứu của Trần Hữu Cường và Bùi Thị Nga thông qua điều tra bảng hỏi tại Mộc Châu, Sơn La từ 2008 đến 2010 về thực trạng ngành sữa cho thấy sự mất công bằng trong phân phối thu nhập trong chuỗi giá trị sản phẩm sữa tươi tại Mộc Châu.

Theo đó, nhà chế biến là khâu trung tâm trong chuỗi giá trị. Họ chiếm từ 28% đến 40,7% trong tổng giá trị gia tăng của chuỗi. Người nông dân mặc dù chiếm giá trị gia tăng cao thứ hai, nhưng chi phí sản xuất nông dân bỏ ra rất cao (40-50%). Hơn nữa, cách tính này chưa đề cập chi phí cơ hội, lao động ngoài giờ mà nông dân phải bỏ ra để có sữa nguyên liệu.

Trong khi đó, người thu gom sữa chiếm khiêm tốn trong toàn bộ chuỗi giá trị (3-6%). Hệ thống phân phối chiếm phần đáng kể trong chuỗi giá trị (13,3- 24,1%). Điều này xuất phát từ hệ thống phân phối nhiều cấp độ. Để tới tay người tiêu dùng cuối cùng, sản phẩm sữa phải đi qua 4 cấp trung gian và do đó giá trị gia tăng toàn hệ thống phân phối đạt được khá cao.

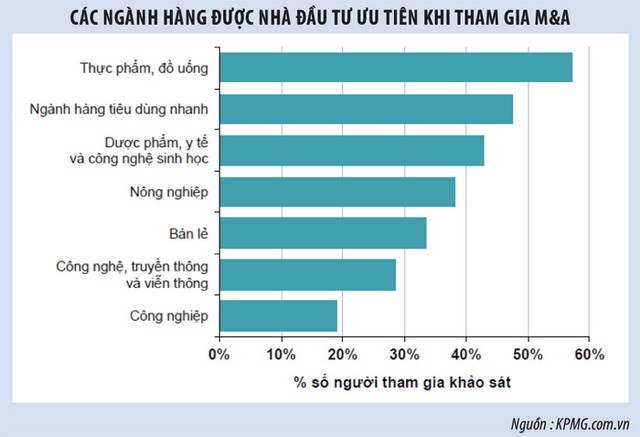

Trong thời gian gần đây, hoạt động M&A tại Việt Nam đang có những bước tiến mạnh mẽ. Theo Capital IQ, nếu năm 2008 có 92 giao dịch M&A, thì đến năm 2012, con số này đã lên tới 308 giao dịch. Một điểm đặc biệt phản ánh tính mùa vụ của hoạt động M&A là đa phần thương vụ diễn ra vào nửa cuối các năm. KPMG năm 2013 khảo sát trên 400 nhà đầu tư tài chính và chiến lược tại Việt Nam cho kết quả, trong số các ngành hàng được xem xét, 57% cho rằng, hoạt động M&A trong ngành thực phẩm và đồ uống thu hút được sự quan tâm nhất.

Trong xu hướng các nhà đầu tư ưu tiên lĩnh vực thực phẩm và đồ uống, ngành sữa Việt Nam với tiềm năng phát triển cao sẽ là điểm hút M&A. Hoạt động M&A trong ngành sữa tại Việt Nam diễn ra sôi động ngay từ đầu những năm 2000 và những năm trở lại đây phát triển tốt hơn với chủ trương chiến lược rõ ràng của các doanh nghiệp thâu tóm và bị thâu tóm. Xu hướng M&A trong ngành sữa Việt Nam là M&A theo chiều dọc hướng tới những phân khúc cao hơn trong chuỗi giá trị và M&A theo chiều ngang để tăng thị phần, sở hữu nguồn nguyên liệu, đặc biệt là tài nguyên đất.

Vinamilk và một số trường hợp tiêu biểu. Tiền thân là Công ty sữa, café Miền Nam trực thuộc Tổng cục Công nghiệp thực phẩm, năm 2003, Công ty được cổ phần hóa và chuyển đổi hình thức công ty cổ phần. Liên tiếp những năm sau đó, Vinamilk thực hiện chiến lược M&A theo chiều ngang với việc mua lại cổ phần của nhiều công ty sữa nhỏ từ Nam ra Bắc.

Cụ thể, năm 2004, Vinamilk thâu tóm Công ty cổ phần Sữa Sài Gòn. Năm 2005, Công ty mua lại cổ phần còn lại của đối tác liên doanh - Công ty liên doanh Sữa Bình Định và đổi tên công ty này thành Nhà máy Sữa Bình Định. Năm 2007, Công ty tiến hành mua cổ phần chi phối 55% của Công ty Sữa Lam Sơn và đổi tên công ty này thành Công ty cổ phần Sữa Lam Sơn.

Với hàng loạt động thái M&A nói trên, Vinamilk tăng sức ảnh hưởng rõ rệt với việc mở rộng thị phần, doanh thu và giá trị. Tính đến hết năm 2012, doanh thu của Vinamilk đạt trên 27.000 tỷ đồng, chiến 40% thị phần sữa Việt Nam (Chinh 2012).

Năm 2010 đánh dấu cột mốc mới trong hoạt động M&A của Vinamilk khi Công ty tiến hành đầu tư ra nước ngoài, góp 19,3% vốn điều lệ xây dựng Nhà máy Sản xuất sữa Miraka ở New Zealand. Vinamilk trở thành doanh nghiệp Việt Nam tiên phong đầu tư sang thị trường sữa nước ngoài. New Zealand có vị trí địa lý thuận lợi, khí hậu phù hợp cho việc chăn nuôi bò sữa và không bao lâu quốc gia này đã trở thành nước xuất khẩu sữa nhiều nhất vào thị trường Việt Nam.

Việc tiến hành M&A theo chiều dọc giúp Vinamilk tiến sâu hơn vào chuỗi giá trị sản xuất sữa, tận dụng hiệu quả kinh tế theo chiều dọc (Economies of Vertical Integration), đảm bảo nguồn cung sữa cho thị trường trong nước không bị gián đoạn. Bên cạnh đó, việc tiên phong đầu tư ra thị trường nước ngoài của Vinamilk cũng được giới đầu tư nước ngoài đánh giá cao, cho dù kết quả khoản đầu tư này chưa thể xác định, nhưng danh tiếng cũng như thương hiệu của Vinamilk đã tăng đáng kể sau thương vụ này.

Đến cuối năm 2013, một lần nữa Vinamilk quyết định đầu tư 7 triệu USD sang Mỹ mua lại doanh nghiệp phân phối sữa Driftwood Dairy, Mỹ - doanh nghiệp chuyên sản xuất phân phối các sản phẩm sữa tại bang California. Việc mua lại Driftwood Dairy đánh dấu sự xuất hiện của Vinamilk tại thị trường 300 triệu dân, với nhu cầu sử dụng sữa hàng đầu thế giới. Với chiến lược M&A bài bản, kết hợp chiều dọc và chiều ngang, mở rộng thị trường, bổ sung nguồn lực, hoàn thiện chuỗi cung ứng, nâng cấp chuỗi giá trị, Vinamilk có thể sẽ có những bước đi xa hơn trong hoạt động M&A.

TH True Milk được nhắc nhiều đến với dự án trang trại bò sữa rộng 37.000 ha, với tổng đàn trên 35.000 con tại Nghệ An và mục tiêu đến năm 2017 chiếm 50% thị phần sữa tươi Việt Nam. Tháng 6/2014, Tập đoàn Hoàng Anh Gia Lai cùng với Nutifood đã ký biên bản hợp tác xây dựng dự án tổ hợp chăn nuôi bò, nhà máy chế biến sữa tại Việt Nam-Lào.

Theo đó, Hoàng Anh Gia Lai sẽ tận dụng nguồn nguyên liệu thức ăn hiện có xây dựng đàn bò sữa Australia 116.000 con, với khả năng cung cấp khoảng 1,2 triệu lít sữa 1 ngày. Và Nutifood sẽ xây dựng 1 nhà máy chế biến sữa nước tại Tây Nguyên quy mô 5000 tỷ đồng đảm bảo đầu ra cho toàn bộ sản phẩm của Hoàng Anh Gia Lai. Đây được coi là mô hình liên kết kiểu mẫu về hoàn thiện một chuỗi giá trị giữa bên có tài nguyên dồi dào và bên có kinh nghiệm thị trường đảm bảo đầu ra cho sản phẩm.

Trong một diễn biến khác, Tập đoàn Massan đang có động thái lấn sân sang thị trường sữa khi Công ty Vinacafe Biên Hòa (công ty mà Massan nắm giữ 50% cổ phần) vừa đăng ký bổ sung mặt hàng sữa vào lĩnh vực kinh doanh. Liệu sẽ có những thương vụ M&A từ Vinacafe nhắm vào các công ty sản xuất sữa nhỏ và vừa như Hanoi Milk, Mocchau Milk…?