Những DN có thị giá rơi quá sâu so với giá trị sổ sách

Hoạt động chính trong ngành chế biến xuất khẩu cá tra, cá basa đông lạnh, CTCP Nam Việt - Navico có vốn điều lệ 660 tỷ đồng, vốn chủ sở hữu 1.300,56 tỷ đồng (kết thúc quý I/2016) và giá trị sổ sách tương ứng là 19.705 đồng/CP. 6 tháng đầu năm 2015, Navico là 1 trong 10 nhà xuất khẩu cá tra lớn nhất Việt Nam, doanh thu của Công ty đạt xấp xỉ 1.120 tỷ đồng, lợi nhuận sau thuế hơn 20,5 tỷ đồng.

Mặc dù có triển vọng và kết quả kinh doanh khả quan song cũng kể từ tháng 6/2015, thị giá cổ phiếu ANV liên tục giảm từ 10.400 đồng xuống còn 6.500 đồng/CP vào tháng 1/2016. Hiện tại, giá ANV dao động ở mức trên 7.000 đồng/CP.

Tại một doanh nghiệp khác, CTCP Hapaco (HAP - HOSE) có vốn chủ sở hữu 692,6 tỷ đồng tại thời điểm 31/3/2016, tương ứng giá trị sổ sách là 13.527 đồng/CP. Tuy nhiên, cổ phiếu HAP chỉ được mua/bán tại mức giá 5.500 đồng/CP, chưa bằng ½ giá trị sổ sách. Tính chung cả năm 2015, giá cổ phiếu HAP giảm tới 27%.

Giá cổ phiếu bèo bọt, song kết quả kinh doanh của Công ty tương đối khả quan. Năm 2015, HAP đạt doanh thu thuần 374,9 tỷ đồng; lợi nhuận sau thuế 35,4 tỷ đồng, tăng lần lượt 7,1% và 25,5% so với năm 2014. Quý I năm nay, theo kết quả vừa công bố, doanh thu thuần và lãi gộp của HAP đều tăng trưởng so với cùng kỳ năm trước, đạt 104,7 tỷ đồng và 23,1 tỷ đồng.

Cổ phiếu BLF của CTCP Thủy sản Bạc Liêu cũng có thị giá rất thấp so với giá trị sổ sách. Tuy nhiên, khác với ANV và HAP, nguyên nhân dễ được nhận thấy là bởi sự yếu kém trong hoạt động công bố thông tin và quan hệ cổ đông của Công ty.

Thời điểm cuối năm 2015, BLF có vốn chủ sở hữu 85,4 tỷ đồng, tương ứng giá trị sổ sách đạt 17.080 đồng/CP. Trong khi đó, từ đầu tháng 4/2016, giá cổ phiếu BLF giao dịch tại mức giá dưới 5.000 đồng/CP.

Năm 2015, BLF đạt doanh thu 929,8 tỷ đồng, lãi sau thuế 2,6 tỷ đồng, tăng 1,1 tỷ đồng so với cùng kỳ năm trước. Kết quả kinh doanh không đến nỗi nào song Công ty lại thường xuyên bị đưa vào diện kiểm soát, cảnh báo hay hạn chế giao dịch bởi liên tục vi phạm quy định công bố thông tin.

Ngoài các mã đã đề cập, trên thị trường, còn khá nhiều cổ phiếu hiện có thị giá rơi sâu so với giá trị sổ sách. Tại HOSE, các DN có thị giá rời xa giá trị sổ sách có TCR (7.800 đồng/CP-14.140 đồng/CP); CYC (2.900 đồng/CP-7.920 đồng/CP); HAS (7.100 đồng/CP-15.420 đồng/CP)… Tại HNX có TXM (7.400 đồng/CP-16.070 đồng/CP); HOM (6.400 đồng/CP-13.580 đồng/CP); SPI (5.500 đồng/CP-10.280 đồng/CP); TDN (9.300 đồng/CP-19.620 đồng/CP); NDF (4.000 đồng/CP - 10.540 đồng/CP)…

DN cần làm gì để nhà đầu tư định giá đúng?

Có nhiều nguyên nhân khiến các cổ phiếu trên bị định giá thấp, có thể xuất phát từ yếu tố nội tại như kết quả lợi nhuận, triển vọng kinh doanh không tốt… hoặc do thị trường xu hướng đi xuống trước các tác động vĩ mô. Tuy nhiên, theo các chuyên gia, việc DN chưa chú trọng đúng mức tới công tác quan hệ nhà đầu tư (IR) là một trong các nguyên nhân chính dẫn tới giá cổ phiếu không được đánh giá đúng.

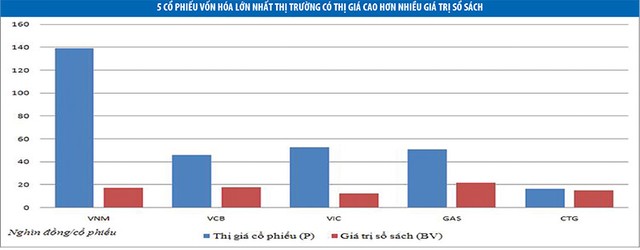

Ông Nguyễn Xuân Bình, Phó giám đốc Khối phân tích, CTCK Bảo Việt (BVSC) cho rằng, hiện tượng thị giá cổ phiếu rơi sâu so với giá trị sổ sách diễn biến tùy thuộc vào từng ngành, có thể do triển vọng của ngành không tốt dẫn tới niềm tin của nhà đầu tư với cổ phiếu giảm sút. Tuy nhiên, tỷ lệ P/B (thị giá/giá trị sổ sách) toàn thị trường hiện nay vẫn ở mức ổn định khoảng từ 1,6 - 1,7.

Theo ông Bình, những trường hợp doanh nghiệp có kết quả kinh doanh, tốt nhưng thị giá cổ phiếu rơi sâu chủ yếu là do doanh nghiệp chưa làm tốt việc minh bạch thông tin và chứng minh được sự ổn định của dòng tiền đầu tư.

Ông Bùi Nguyên Khoa, Trưởng bộ phận Phân tích thị trường, CTCK BSC nêu ví dụ, trước đây công tác IR của Hòa Phát từng bị chê khá nhiều, sau khi một số cổ đông ngoại gây sức ép thì Hòa Phát đã làm tốt hơn và giá cổ phiếu HPG cũng dần lấy lại giá trị thực. Rõ ràng là công tác IR có những tác động tới việc định giá đúng cổ phiếu. Trong nhiều trường hợp việc cổ phiếu bị giao dịch dưới mệnh giá hoặc rơi sâu so với giá trị sổ sách thường được tạo ra bởi sự cộng hưởng của cả kết quả kinh doanh thua lỗ, yếu tố chiến lược đầu tư và công tác IR của doanh nghiệp.

Để cổ phiếu nhà đầu tư định giá đúng hơn, tùy tính chất từng ngành, nhưng DN phải tạo ra sự tin cậy với nhà đầu tư trong các chiến lược đầu tư, kinh doanh. Ví dụ, với ngành bất động sản, các doanh nghiệp phải chủ động hơn trong việc cung cấp thông tin với cổ đông và nhà đầu tư về tiến độ dự án, chứng minh tính khả quan trong việc thu lợi những dự án mà công ty đầu tư xây dựng…

Theo một số ý kiến khác, việc một số công ty được đánh giá là kinh doanh tốt, khả năng sinh lời trong tương lai cao, nhưng giá cổ phiếu thấp là do tâm lý nhà đầu tư thiếu niềm tin vào DN, vào TTCK. Để tạo niềm tin, cần sự nỗ lực của các DN và các cơ quan quản lý ngành.

Về phía doanh nghiệp, lãnh đạo của không ít DN lớn như FIT, REE hay NBB từng thừa nhận công tác IR của công ty chưa đạt hiệu quả. Trong đó, các vấn đề đáng lưu tâm là việc truyền thông tới nhà đầu tư nước ngoài và công tác ứng xử trước các tin đồn thất thiệt chưa chuyên nghiệp, khiến nhà đầu tư không đủ thông tin để định giá đúng cổ phiếu.

Trong cuộc làm việc với Phó thủ tướng Chính phủ Vương Đình Huệ ngày 27/4 vừa qua, Ủy ban Chứng khoán Nhà nước cho biết, một trong những mục tiêu trọng tâm của ngành là thúc đẩy các DN quản trị minh bạch, nhất là các DN niêm yết. Cũng theo UBCK, cơ quan này sẽ tiến hành tái cơ cấu hàng hóa theo hướng phân bảng niêm yết. Các DN không bật sáng chính mình, nếu phân bảng, sẽ đi về đâu?